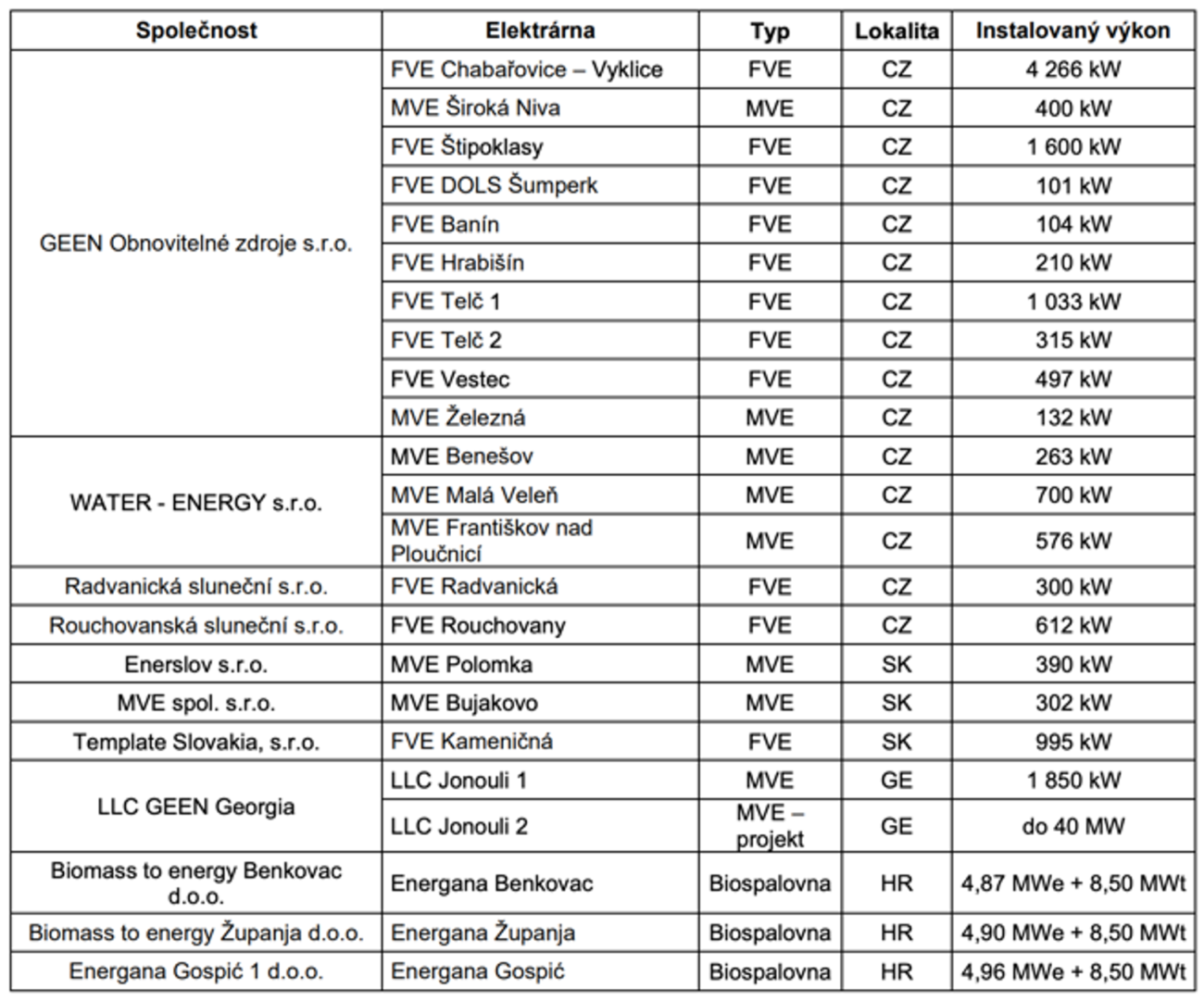

Solární skupina GEEN vlastní elektrárny (solární, větrné a na spalování biomasy) o celkovém výkonu 33 megawattů. V Česku je jich patnáct, po třech jich má na Slovensku a v Chorvatsku a dvě v Gruzii. V současnosti chystá postavit další o výkonu 32 megawattů.

GEEN se zabývá kompletním developmentem OZE: od studií proveditelnosti, přes realizaci, až po uvedení do provozního režimu:

- Servis a správa: kompletní servis a dohled nad elektrárnou (včetně elektráren mimo portfolio GEEN)

- Rekonstrukce: ve všech oblastech (stavba, technologie, měření a regulace, elektrické instalace).

- Výstavba: zabezpečení výstavby OZE, primárně pro skupinu GEEN, ale též pro externí zákazníky

- Optimalizace: hodnocení energetického hospodářství podniků a návrh úsporných opatření

Portfolio skupiny GEEN:

Kdo za GEEN stojí?

GEEN založil Aleš Mokrý (nar. 14. září 1980) v roce 2009 původně pod názvem General Energy. Mokrý, který absolvoval brněnskou VUT, začal podnikat už při studiu, kdy rozjel úspěšný obchod s mobilními telefony.

zakladatel GEEN Aleš Mokrý:

V současnosti si ale podnikání neužívá, v roce 2021 byl odsouzen na šest let k odnětí svobody v takzvané kauze firmy Mandre, kdy s dalšími dvěma lidmi v letech 2008 až 2012 od státu podvodně vylákal dotační příspěvky na zaměstnávání postižených. Zaměstnanci prý museli s firmou podepsat dohody například ohledně kurzů angličtiny, na pronájem elektroniky atd. a ve finále jim měla na účtech přistát zhruba jen třetina ze sumy, která byla uvedena na žádostech o dotace. Pachatelé měli způsobit škodu v celkové výši 335 milionů korun. Mokrý svůj podíl ve firmě převedl na rodinného příslušníka Marcelu Mokrou (nar. červen 1958).

Ta v mateřské GEEN Holding napřímo drží 52,56 % akcií. Zbylé akcie drží akciová společnost Felix Capital, kterou Mokrá vlastní z 95 %. Zbylých 5 % vlastní pravděpodobně otec zakladatele Aleše Mokrého, Aleš Mokrý starší (nar. 3. května 1958).

Dluhopisy:

Dluhopisy vydává GEEN už od roku 2014. První bondy emitovala GEEN General Energy, od roku 2018 je ale pro holding GEEN vydává společnost GEEN Development. Ta vznikla v říjnu 2015 a v rámci skupiny GEEN zabezpečuje v oblasti OZE realizační a servisní činnosti.

GEEN Development má tři aktivní dluhopisové programy:

- program z roku 2017 s nesplacenými dluhopisy za 142 milionů korun (6 emisí)

- program z roku 2021 s nesplacenými dluhopisy za 693 milionů korun (14 emisí) a 515 tisíc EUR (1 emise)

- program z roku 2021 s nesplacenými dluhopisy za 1,110 mld. korun (46 emisí) a 1,6 milionu EUR (4 emise)

Celkem tedy měla skupina GEEN k únoru 2024 nesplacené dluhopisy ve výši 2 mld. korun, z toho 1,394 mld. korun eviduje GEEN Development jako zápůjčky vůči spřízněným osobám:

- za GEEN Holding ve výši 1,333 mld. korun (úrok 12 %, splatné 12/2025)

- za GEEN CJ ve výši 27 milionů korun (úrok 12 %, splatné 12/2025)

- za GEEN Sale ve výši 32 milionů korun (úrok 12 %, splatné 12/2025)

- za WATER – ENERGY ve výši 400 tisíc korun (úrok 12 %, splatné 12/2025)

Loni firma upsala nové dluhopisy za cca 700 milionů korun + 1 milion EUR. Tyto dluhopisy mají splatnost v letech 2025-2031.

Dluhopisové programy této skupiny, se kterými cílí i na retail, nenesou minimálně od roku 2018 žádné zajištění ani kovenanty. Výjimkou není ani nový prospekt, který navazuje na program z roku 2021. Znamená to tedy, že za dluhopisy žádná firma neručí.

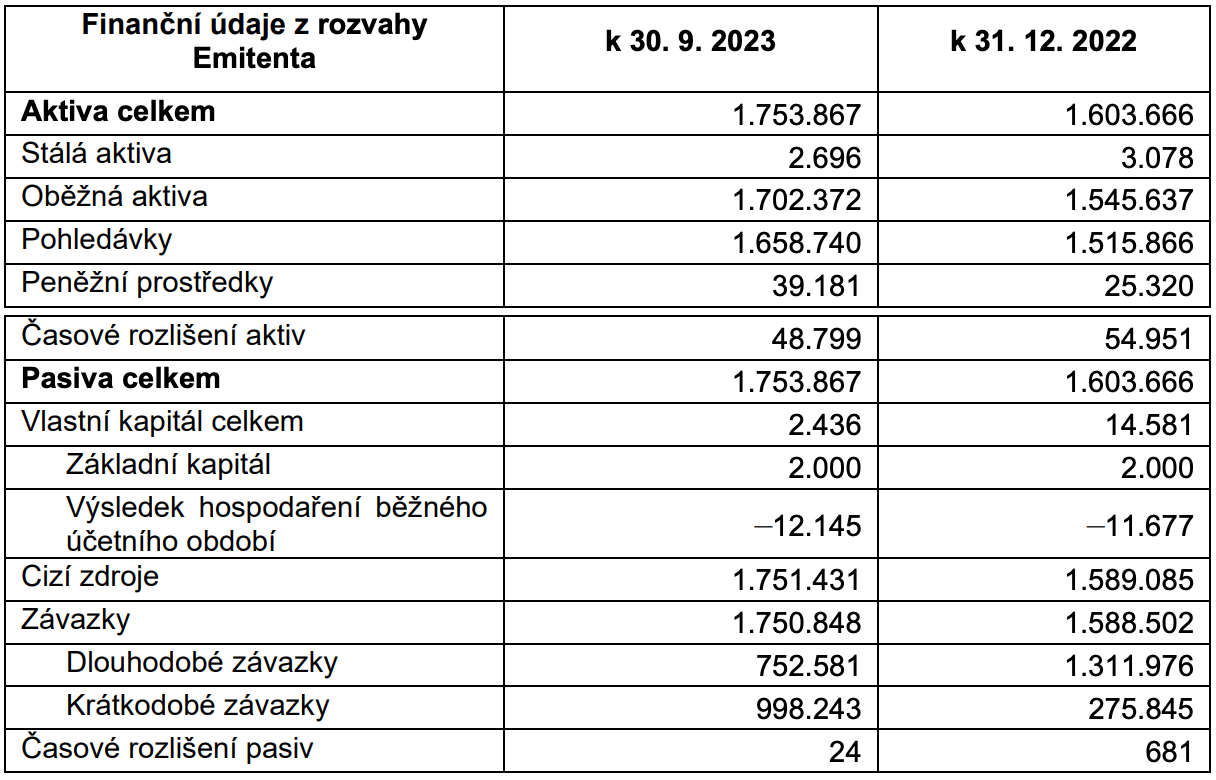

Pokud jde o účetnictví emitenta, ten měl dle mezitimní závěrky k 30.9.2023 majetek za 1,753 mld. korun, přičemž zdrojem majetku jsou téměř výlučně vydané dluhopisy. Provozní i investiční cash flow měl v letech 2021 i 2022 záporné, příliv peněz tedy zajišťuje nové zadlužování. V roce 2021 přiteklo přes nově vydané dluhopisy +116 milionů korun a v roce 2022 dalších +159 milionů. Zajímavostí je, že v roce 2022 musel emitent zaplatit na úrocích cca 101 milionů korun, ale na výnosových úrocích inkasoval jen 93 milionů.

V únoru 2024 vyšel firmě GEEN Development aktualizovaný prospekt na program z roku 2021. Na tento dluhopisový program vydává zkraje každého roku prospekt už čtvrtý rok v řadě. Na nový prospekt zatím vyšly tyto čtyři emise. Dluhopisy se prodávají za 50 tisíc korun za kus, investoři si ale musí koupit minimálně čtyři.

| ISIN | Datum emise | Výnos (p.a.) | Objem | Datum splatnosti | Náklady na úpis | |

| 1. | CZ0003559601 | 18. 3. 2024 | 8,00 % | 30.000.000 CZK | 18. 3. 2026 | max. 10 % celkové JH |

| 2. | CZ0003559619 | 19. 3. 2024 | 9,00 % | 30.000.000 CZK | 19. 3. 2027 | max. 10 % celkové JH |

| 3. | CZ0003559627 | 10. 4. 2024 | 8,00 % | 30.000.000 CZK | 10. 4. 2026 | max. 10 % celkové JH |

| 4. | CZ0003559635 | 11. 4. 2024 | 9,00 % | 30.000.000 CZK | 11. 4. 2027 | max. 10 % celkové JH |

Závěr:

Provozně si na sebe skupina GEEN dokáže i přes velké odpisy majetku vydělat. Výsledné ztrátové hospodaření je dáno vysokými náklady na obsluhu dluhů, které se budou dále stupňovat. Letos má splácet obrovskou sumu – dluhopisové jistiny za 1,2 mld. korun a bankovní úvěry ve výši nejméně dalších 140 milionů. Kladný vlastní kapitál udržují výnosy z přecenění majetku (2 mld. korun), bez kterých by měla skupina GEEN záporný vlastní kapitál skoro -500 milionů. Vysoké zadlužení je dáno velkou mírou investic, které se do roku 2022 v účetnictví projevily jen na straně nákladů a tržby buď začaly generovat až v loňském roce, nebo teprve začnou. Dosavadní investice se zdají být zatím úspěšné, ukazatele celkových tržeb i podílu tržeb na celkových pasivech (bez výnosů z tržního přecenění majetku) každoročně rostou.

Firma chce možná vyrůst až moc rychle. Kdyby v minulém roce nemusela platit úroky na nové investice, které ještě nic nevydělávají, možná už by tvořila celkový zisk po zdanění. Právě vyšší míra zadluženosti z ní dělá více rizikovou investici, kdy bude velmi záležet, zdali budou tržby pokračovat v dosavadním růstu. Dluhopisy navíc nejsou nijak zajištěné ani opatřené kovenanty, přestože prostor na záruky je tu velký. Ví to i banky, které si své úvěry za touto skupinou zajistily prakticky veškerým jejím dlouhodobým majetkem, přestože výše jejich úvěrů by měla mít jen třetinovou hodnotu, a jejich zástavní právo je dost možná exkluzivní.

Připravovaná veřejná nabídka akcií společnosti GEEN CJ CENTRAL naznačuje, že holding hledá nové způsoby financování, aby mohl vysoké dluhy refinancovat. Prospekt akcií údajně prochází schvalováním ČNB. Uvidíme, jak to pro společnost dopadne. Mezitím by ale měla zapracovat na kvalitě svých dluhopisů.

Placený obsah pro předplatitele:

Následující text je dostupný pouze předplatitelům.