BICZ a.s. je investiční skupina, která se oficiálně zformovala v roce 2019. Stojí za ní pánové Robin Šimek a Milan Filo, kteří mají v holdingu oba 50% podíl. Jejich společné začátky se datují k roku 2012, kdy koupili první byt v Hradci Králové, který rekonstruovali a přeprodali. Začínali od nuly na vlastních penězích a takto pokračovali několik let. Dali dohromady nějaký základní kapitál, skupovali jednotky bytů, opravovali a přeprodávali.

Po čase s nimi chtěli investovat jejich přátelé. Postupně se to rozvíjelo a majitelé si chtěli půjčit, aby se mohli pouštět do větších projektů. Přidávat se tak začínali i majetnější investoři a skupina rostla do stavu, kdy operovala ve stovkách milionů. Po čase se Šimkovi dle vlastních slov podařilo sjednat si schůzku se třemi českými miliardáři z žebříčku 100 nejbohatších Čechů, které dokázal přesvědčit, aby do jeho projektů investovali kapitál za stovky milionů.[1]

Dle výroční zprávy to bylo v roce 2015, kdy se do realitních projektů zapojili první větší investoři. Tehdy údajně přes společnost Banque Fonciere, kterou napřímo vlastní jeden z akcionářů Milan Filo.

V roce 2019 založili oba pánové holding, který dnes sdružuje přes 60 společností. Holding investuje do nemovitostí v České republice, přičemž doposud to byly rezidenční stavby. Do budoucna ale plánuje třeba i retail park. Kromě přímých investic do již existujících nemovitostí se v posledních letech zaměřuje také na vlastní development.

V loňském roce vyšla na oficiálních webovkách skupiny tisková zpráva, ve které se její zástupci ohrazují proti staršímu článku z roku 2020 na portálu peníze.cz (který vlastní poradenská skupina Partners, v minulosti také dluhopisový emitent). Článek je vůči skupině BICZ velmi kritický. Autorem článku je analytik společnosti Partners Martin Tománek, který v něm dokonce používá paralelu s jednáním podvodné zahraniční společnosti. I zakladatel a šéf Partners Petr Borkovec několikrát BICZ nazval dluhopisovým letadlem. Podle představitelů BICZ je článek plný nepravd a jedná se podle nich o tajnou nekalou praktiku ze strany Partners jakožto konkurenta. Dle vyjádření na svém webu společnost zvažovala či stále zvažuje i právní kroky (zpráva je z června loňského roku). Akcionář BICZ Robin Šimek přitom před svým působením v BICZ působil 12 let ve společnosti Partners Financial Services, z toho 9 let na pozici ředitele.

Činnost skupiny BICZ:

Skupina vyrostla na developmentu. Kromě prodeje nemovitostí ale i některé sama vlastní a pronajímá, což jí generuje nějaké průběžné cash flow. Pronajímá více nemovitostí než dvě níže uvedené, ale ty kvůli připravované rekonstrukci řadíme do druhé kategorie.

Pronajímané nemovitosti:

Bytový dům Teplice (společnost Bytový dům Sochorova)

Panelový dům se 110 bytovými jednotkami v Teplicích, po rekonstrukci. BICZ byty pronajímá. Nemovitost byla k 31.12.2022 tržně oceněna na 260 milionů korun.

Park Golf Hradec Králové (společnost BICZ Golf Resort)

Rozsáhlý golfový resort v Hradci Králové. K 31.12.2022 tržně oceněn na 153 milionů korun.

Development (včetně redevelopmentu):

Green Tower Prague (společnost BICZ Residence James)

Vlajková loď a s přehledem největší projekt v historii této skupiny. Je jím Green Tower na Praze 3 z pera architekta Filipa Albrechta, který navrhl 12 podlažní budovu s 90 luxusními byty, terasami a zelení. Přízemí je vyhrazeno pro komerční prostory. Nabídne 5,6 tisíc m2 v bytové výměře a 478 m2 plochy pro komerční využití. Zatím existuje jen zakoupený pozemek a probíhají projekční práce. Pak teprve přijde na řadu žádost o stavební povolení.

Na svém webu uvádí firma očekávané výnosy z projektu ve výši 952 milionů korun.

Palace Pardubice (společnost BICZ Residence David)

Budova v širším centru Pardubic. Aktuálně je objekt obsazen nájemníky a společnost připravuje rekonstrukci/přestavbu a navýšení bytových kapacit.

Průmyslový areál Bio Jičín (společnost BIO Jičín)

Komerční nemovitost v Jičíně sloužící jako skladovací hala, po rekonstrukci. Budova je plně pronajata Českou poštou. Od roku 2019 probíhají s touto firmou jednání o výstavbě nového velkého moderního depa (hala C). V severní části je pak projektována další logistická hala obdobných parametrů (hala D).

Bytový dům Stěžery II (společnost Rezidence Stěžery):

Developerský projekt u Hradce Králové v obci Stěžery. Má se jednat o výstavby domu s 21 byty. Skupina již vlastní pozemky, na kterých bude projekt realizován. Letos byly odstartovány přípravné práce k zahájení stavby.

Bytový dům Chrudim (společnost TOP DEVELOP)

Developerský projekt ve městě Chrudim. Má jít o výstavbu bytového domu se 77 bytovými jednotkami Skupina již vlastní pozemky, na kterých bude projekt realizován a probíhají přípravné práce k zahájení výstavby.

Rezidenční dům Šárecké údolí (společnost Šárka development)

Pozemek v Šáreckém údolí v Praze. Firma na něm plánuje postavit bytový dům pro prémiovou klientelu.

Retail park v Pardubicích (společnost BICZ Industrial Logistics)

Pro tento retail park se aktuálně realizuje nákup pozemku a pracuje se na dokumentaci pro územní řízení. Projekt je již ve fázi rozpracovanosti, včetně uzavřených smluv na odkup částí retail parku velkým potravinářem a hobby marketem. Ještě před začátkem výstavby se počítá s prodejem zbylé části jednotlivých obchodů. Společnost tedy bude zcelovat pozemky, získávat stavební povolení na inženýrské sítě, které následně vybuduje. Odhadované náklady na projekt jsou 465 milionů korun.

Dokončené developerské projekty:

Na webových stránkách prezentuje skupina BICZ pět dokončených a prodaných, rozsahem spíše menších projektů:

- bytový dům v Horoměřicích u Prahy s 10 byty (výstavba)

- bytový dům ve východočeském městě Hronov (rekonstrukce)

- bytový dům v centru obce Slavkov u Brna (rekonstrukce)

- rezidenční dům v obci Mlékojedy u Litoměřic (rekonstrukce)

- 8 rodinných domů v obci Vysoké Mýto v Pardubickém kraji (výstavba)

V prospektu se z aktivních projektů prezentují pouze ty větší (viz výše). Na webových stránkách nalezne investor i několik menších projektů:

- bytový dům u Prahy (rekonstrukce)

- bytový dům v obci Stěžery u Hradce Králové (rekonstrukce)

- bytový dům v Brandýsi nad Labem (rekonstrukce)

- bytový dům v Teplicích (rekonstrukce)

- polyfunkční areál v Pelhřimově (pronájem)

- bytový dům ve Dvoře Králové (rekonstrukce)

- tři rodinné domy (výstavba)

- bytový dům ve Vrchlabí (výstavba)

Aktivity mimo development:

Ve výroční zprávě je také dvakrát zmínka o společnosti REFORK SE, ve které měla podle přílohy k výkazům z roku 2022 skupina BICZ na konci daného roku podíl 20 % na ZK (konkrétně firma BICZ Customer Portfolio Eternity s.r.o.).

Jde o startup, který má na trh dodávat unikátní ekologický materiál (tvořený dřevními pilinami spojenými pojivem vyprodukovaným mikroorganismy), který se má velice snadno rozkládat a přispět tak ke snížení užívání plastů. Konkrétně chce firma cílit hlavně na fastfoodové řetězce, které na trh měsíčně chrlí až dvě miliardy jednorázových plastů.

A ambice majitelům určitě nechybí, v oboru se totiž chtějí stát evropskou jedničkou. Zajímavý je také raising kapitálu této firmy, kdy její zakladatelé získali peníze prodejem vlastního tokenu EFK obchodovaného na burze. Údajně takto od investorů vybrali na vývoj a výzkum materiálu přibližně 100 milionů korun. Z ekonomického hlediska se o firmě také málo dozvíme, jelikož v českém obchodním rejstříku má výkazy naposledy k roku 2020.

K danému roku měla dluhy za 38 milionů a účetní hodnotu aktiv 34 milionů, tedy záporný vlastní kapitál. Co je ale zvláštní, že v rejstříku sice nenajdeme výkazy ani za rok 2022, ani za 2021, ale z nějakého zvláštního důvodu je tam pouze samostatná příloha k výkazům za rok 2022. Informace jsou pak i ve výroční zprávě, podle které měla účetní hodnotu 40 milionů korun a tržní hodnotou 310 milionů. Což je ocenění platné k 31.12.2022.

BICZ se také na podzim 2023 stala partnerem české fotbalové reprezentace:

Nové dluhopisy:

V lednu se v registru prospektů ČNB objevil schválený základní prospekt od emitenta BICZ Bond 2023. Nový dluhopisový program je na 1,5 mld. korun a na rozdíl od těch předchozích od této skupiny budou investoři do těchto bondů lépe chráněni. Jednotlivé emise tohoto programu budou totiž zajištěny ručitelským prohlášením mateřské společnost BICZ.

Program zároveň obsahuje tyto kovenanty:

Účelové využití prostředků: Skupina BICZ smí tyto peníze použít výlučně k financování nemovitostních projektů (ve kterých bude mít většinový podíl). Prostředky nesmí použít k refinancování a splacení svých dluhů.

Ukazatel LTV: Finanční ukazatel LTV je zde definovaný jako poměr účetní hodnoty konsolidovaných závazků skupiny / znalecky oceněná tržní hodnota konsolidovaných aktiv. Tento poměr nesmí přesáhnout hodnotu 75 %. Ocenění nemovitostí musí provést buď soudní znalec nebo znalecká kancelář (PKF Apogeo, Colliers, Knight Frank, BDO). Výpočet ukazatele bude prováděn vždy k 30. červnu (počínaje letošním rokem). Při neplnění mají akcionáři 15 dnů na nápravu (vklad a navýšení VK).

Omezení zajištění majetku u budoucích dluhů: Platí pro ručitele a jeho dceřiné společnosti. Nevztahuje se na:

- zajištění akcií nebo podílů v dceřiných společnostech u dluhů od třetích osob

- zajištění majetku v rámci běžné obchodní činnosti

- již zajištěný majetek

- zajištění vzniklého ze zákona

Mezi další kovenanty patří také:

- transakce s jakoukoli osobou ze své skupiny (BICZ) povoleny jen za podmínek obvyklých v obchodním styku

- omezení zcizení majetku v hodnotě nad 10 milionů korun

- omezení výplat dividend a jiných podílů na VK

- omezení přeměn

- omezení akvizic

- ručitel bude na bankovních účtech udržovat dostatek prostředků na splacení úroků v příštích 6 měsících

- nedojde ke změně vlastnictví (=třetí osoba nezíská podíl na ručiteli ve výši 20 % a více)

- vlastní kapitál nebude záporný

Na dluhopisový program zatím nevyšla žádná emise, na konkrétní podmínky včetně nabízeného úroku si tak investoři budou muset ještě počkat. U dluhopisů vydávaných na program z minulého roku nabízela skupina u dvou až čtyřletých bondů úrok mezi 8-9 %.

Dluhopisy využívá tato skupina jako jeden ze zdrojů financování od roku 2020. Doposud emise vydávaly firmy BICZ Bond 2020 a BICZ Bond. První zmíněná firma vydala v roce 2020 prospekt na jedinou emisi na 1,5 mld. korun, ze které upsala 48,5 milionů korun. Druhá zmíněná firma vydala emise za 940 milionů korun + 1 milion eur. Z toho upsala 543,3 milionů korun a 120 tisíc eur. Firma je v tomto velmi transparentní, výsledky úpisu má i na svých webových stránkách.

Ekonomika:

Hlavními pilíři z pohledu diverzifikace zdrojů financování jsou:

- dluhopisy s veřejným prospektem

- entity registrované jako osoby uvedené v § 15 odst. 1 ZISIF (majetní investoři)

- zápůjčky od friends&family

- neúčelové úvěry se zástavou

- bankovní úvěry

- prostředky svěřené od finančních partnerů typu joint venture

Osoby registrované podle v § 15 odst. 1 ZISIF jsou v tomto případě firmy BICZ Finance a.s. a BICZ Crystal s.r.o.. Tyto společnosti jsou určené pro potřebu správy majetku menších uzavřených skupin osob (maximálně 20 účastníků) nebo pro kvalifikované investory (tedy ti, kteří mohou do BICZ investovat několik milionů korun, aniž by přitom podléhali jakékoli zákonné ochraně). V případě BICZ jde o nejlehčí způsob, jak přizvat majetné investory.

BICZ je skupina o více než 60 firmách. V dubnu loňského roku zveřejnila svoji první výroční zprávu s prvními konsolidovanými výsledky, které byly k 31.12.2022. Do té doby bylo velice složité udělat si nějaký obrázek o jejím finančním zdraví.

Kons. aktiva:

Konsolidovaná účetní hodnota majetku k danému datu činila 1,471 mld. korun. Majetek se skládal především z (nedokončených) nemovitostí a pohledávek.

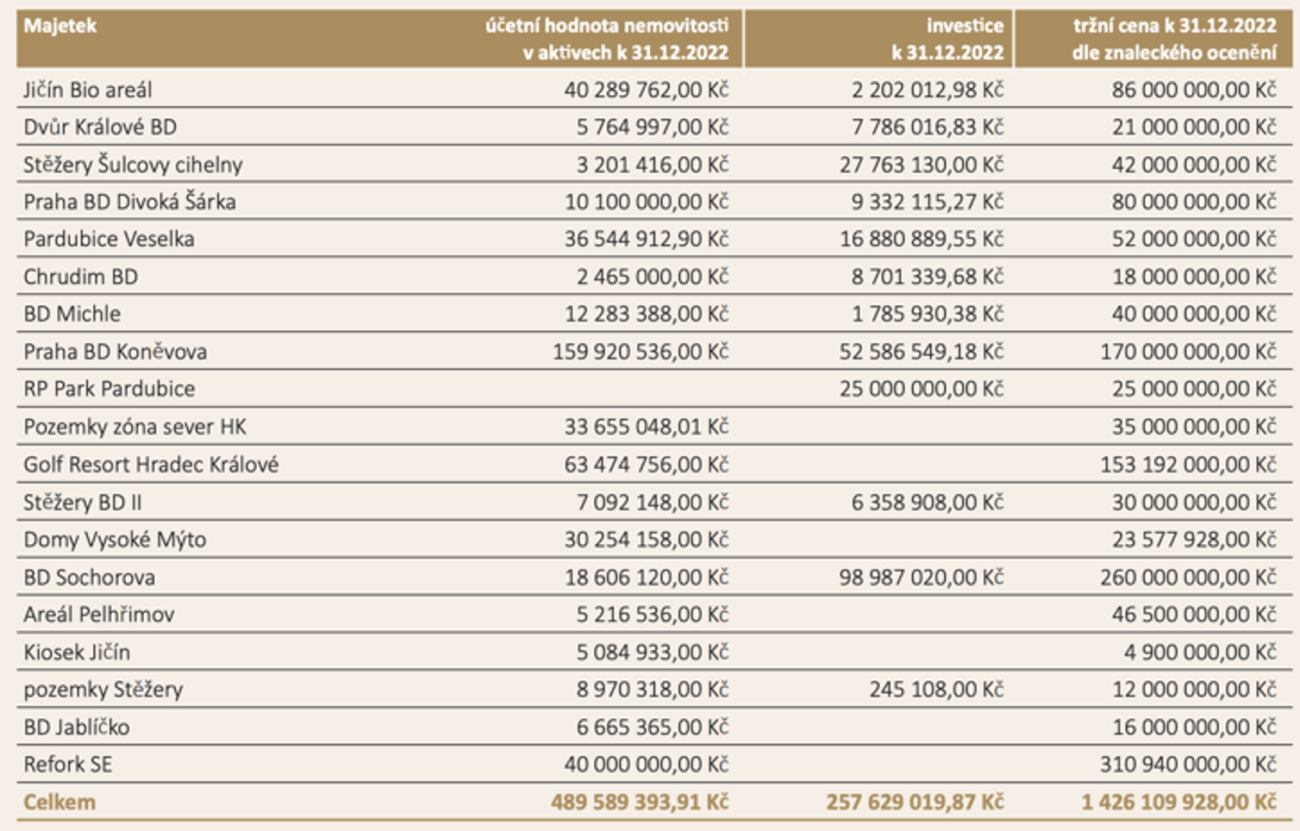

Součástí výroční zprávy bylo také znalecké ocenění všech nemovitostních projektů. To je u společnosti, jako je tato, zcela zásadní pro získání představy o skutečném majetku. Současné účetní standardy ji totiž nutí vykazovat nemovitosti v pořizovacích cenách snížených o účetní odpisy.

Při pohledu na čísla ze znaleckých posudků je zřejmé, že tržní ceny jsou jiné. Tržní ocenění hlavních aktiv holdingu BICZ je o 679 milionů korun vyšší, než je účetní zůstatková cena těchto aktiv včetně již proinvestovaných prostředků. V účetnictví mají nemovitosti hodnotu celkem 489 milionů korun, ale podle znaleckého posudku si je firma cení na 1,426 mld. korun. Z real estate projektů má zdaleka nejvyšší hodnotu rekonstruovaný panelový dům v Teplicích se 110 byty, který firma pronajímá. V závěsu bytový dům Koněvova (Green Tower) za 170 milionů a golfový resort v Hradci Králové za 153 milionů.

U znaleckého přecenění ovšem není uvedeno, kdo ho prováděl ani jakou metodou byly nemovitosti oceňovány.

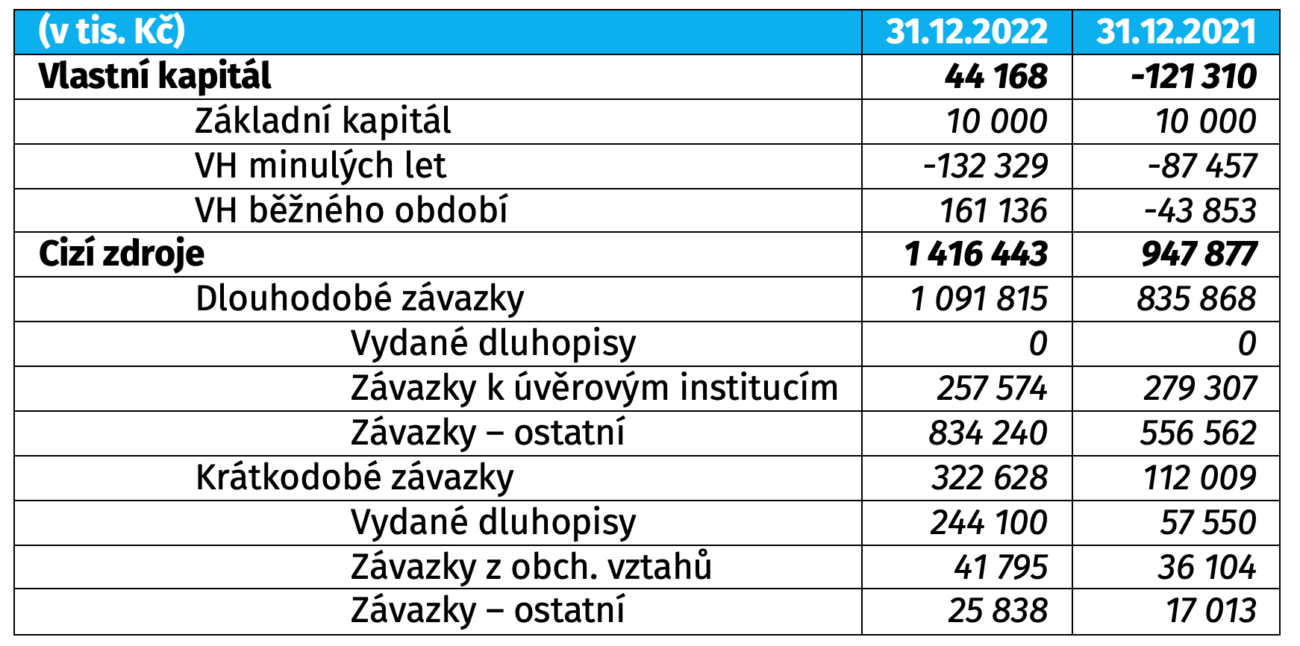

Kons. pasiva:

Podle údajů ve výroční zprávě by se v tržním ocenění (pokud mají projekty skutečně onu prezentovanou hodnotu) aktuální hodnota aktiv (a vlastního kapitálu) zvedla skoro o 700 milionů korun. A poměr dluhů by se v reportovaném tržním oceněním majetku 2,152 miliardy dostal na 66 %.

V účetní hodnotě by k 31.12.2022 hodnota aktiv převyšovala dluhy skupiny o 44 milionů. Ty byly na konci minulého roku 1,416 mld. korun. Z toho dluhopisy za 244 milionů, závazky za úvěrovými institucemi (banky) ve výši 257 milionů splatné až po roce 2023. 833 milionů dlouhodobého dluhu pak tvořily jiné závazky, což byly podle výroční zprávy privátní programy pro finanční partnery (zmíněné firmy podle § 15 odst. 1 ZISIF a zápůjčky od friends&family).

Čemu nerozumíme je výše závazků z vydaných dluhopisů. V případě dlouhodobých závazků je hodnota vydaných dluhopisů 0, zatímco u krátkodobých závazků je výše dluhopisů 244 milionů. Dluhopisovými emitenty v rámci skupiny jsou BICZ Bond 2020 a BICZ Bond. Obě firmy jsou podle výroční zprávy zahrnuty do konsolidace. Do konce roku 2022 vydaly tyto firmy emise za skoro 2 miliardy korun přičemž všechny emise měly splatnost v roce 2024 a dál. Naopak ani jedna nebyla splatná v roce 2023. Přesto je v konsolidovaných výkazech u dluhopisů s krátkodobou splatností (tedy bondy splatné v roce 2023) hodnota 244 milionů korun a u těch dlouhodobých 0. Jedná se pravděpodobně jen o chybné zaúčtování a hodnoty měly být v opačných kolonkách.

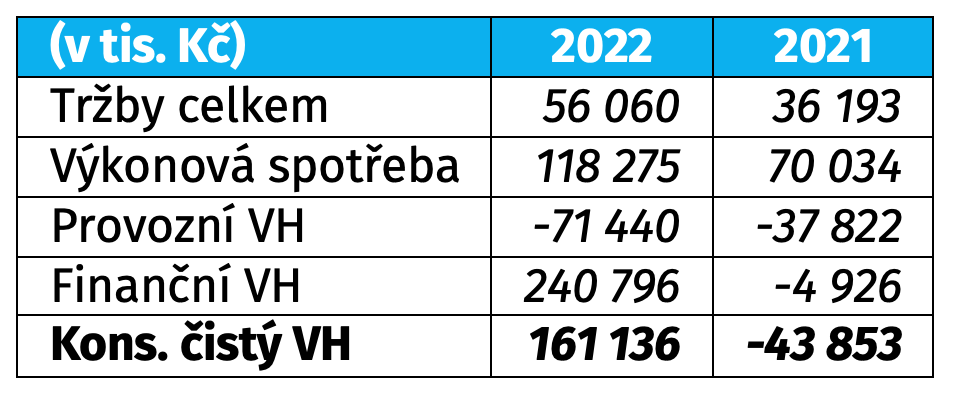

Kons. výkaz zisku a ztráty:

Základními pilíři příjmů jsou:

- nájmy z vlastněných nemovitostí

- tržby z prodeje hotových bytových domů

- tržby z prodeje jednotlivých bytů a výnosy z prodeje pozemkových projektů

- dividendy z vlastněných podílů

- úroky z pohledávek nebo depozit

Při pohledu na výsledovku měla skupina loni tržby 56 milionů korun a provozní část skončila ve ztrátě -71 milionů. Konečný zisk před zdaněním ve výši +169 milionů pak vytvořil hlavně prodej podílů za 216 milionů. O jaké podíly šlo a kdo je koupil už ale nedozvíme.

Firma se věnuje developmentu, což je běh na dlouhou trať, kde musí podnikatel složitě a opatrně plánovat své cash flow, protože u větších projektů má firma prvních pár let jen výdaje. Přehled cashflow na konsolidované úrovni bohužel není součástí výroční zprávy. Jeden z majitelů uvedl v interním výročním rozhovoru BICZ, že skupina kombinuje velké projekty s těmi kratšími, u kterých např. kupuje už zasíťovaný pozemek se získaným stavebním povolením, což bývá u developmentu nejdelší část. Projekt se získaným stavebním povolením je ale dle webových stránek a prospektu jen jeden, rozsahem navíc spíše menší.

Závěr:

Skupina od minule výrazně zapracovala nejen na finanční otevřenosti, ale i na emisních podmínkách, které značně zlepšují pozici retailových investorů. Zákon ji povinnost konsolidovat předloni ještě neukládal, takže chválíme vlastní iniciativu vyjít investorům vstříc. Nový program obsahuje jak zajištění, tak i kovenanty včetně toho nejpodstatnějšího, který omezuje míru zadluženosti. Kvalitou vydávaných dluhopisů se tak zlepšila.

Je to ale stále příliš riskantní hra. Na úrovni celé skupiny neznáme stav cash flow, které zvlášť v developmentu hraje významnou roli. Z pohledu čísel prodělala provozní část skupiny BICZ v roce 2021 celkem -37 milionů a předloni -71 milionů korun. Celkově byla BICZ v roce 2022 sice v zisku, ale jen díky jednorázovému prodeji podílů, u kterých nebylo specifikováno, o co přesně šlo. Skupina se ve výroční zprávě prezentuje zdravou mírou zadlužení ve výši 66 % v tržním ocenění projektů. U tržního ocenění ale není ve výroční zprávě uvedeno, která společnost nemovitosti oceňovala, ani jakou zvolila metodu.

Nemalou část tohoto přecenění tvoří navíc kromě projektů i ocenění podílu ve společnosti REFORK (oceňovací rozdíl cca 270 milionů), přestože ocenění start-upů je na rozdíl od nemovitostí dost sporné. Výkazy sice prošly auditem, nutno ale dodat, že audit výroční zprávy prováděla jistá auditorská společnost VERIFIKACE Sued, konkrétně Ing. Ivana Hubáčková. Ta v roce 2018 dostala od Komory auditorů ČR kárnou pokutu 90 tisíc korun, protože k auditu nejmenované společnosti nevyhotovila dodatečné dokumenty, které by umožnily zpětný přezkum jejích postupů.

Poslední reportovaná výše vlastního kapitálu holdingu v tržním ocenění činila podle výroční zprávy 723 milionů korun, toto číslo ale představuje právě zejména zmíněný oceňovací rozdíl mezi účetní hodnotou a tržní hodnotou majetku. V účetní hodnotě k 31.12.2022 měl vlastní kapitál jen 44 milionů korun, přičemž v kladných číslech ho na konci předminulého roku držely zmíněné výnosy z prodeje podílů. Bez toho by tak jako na konci roku 2021 skončil vlastní kapitál v záporu.

Druhá věc je, že všem aktivním developerským projektům (kromě jednoho bytového domu který dle prospektu ani není řazen mezi významné) stále chybí stavební povolení. Vůbec největší projekt s 90 luxusními byty v prestižní pražské čtvrti je stále ve fázi projekčních prací a o povolení se bude teprve žádat, což může u takto velkého projekt trvat v Česku roky. Průměrná doba povolovacího procesu u bytového domu v Praze dosahovala v roce 2019 pět a více let[2] a od té doby se to prakticky nezměnilo. Některé projekty BICZ naopak stavební povolení mají už dávno (jeden z nich ho získal dokonce již v roce 2018), ale kvůli námitkám a připomínkám se stále nestaví. Skutečnost, že všechny projekty z hlediska výstavby stojí a některé se kvůli tomu zpožďují samozřejmě zvyšuje riziko pro investory, že se platby výnosů zpozdí nebo že se firma dostane do problémů se splácením.

Rozpracovaných developerských projektů má ale skupina dost, přičemž od poslední analýzy se rozhodla naskočit také na trend retail parků a v Pardubicích se chystá postavit vlastní. Tento typ komerční nemovitosti se v posledních letech ukázal jako velmi dobrá investice a čeští developeři se pro ně nadchli tolik, že jich letos a napřesrok přibude až třetina nových. Projekt je sice již v nějaké fázi rozpracovanosti, stále má ale před vstupem do územního řízení, takže než bude retail park stát, chvíli to potrvá. Vzhledem k tomu, kolik se jich v příštích dvou letech v Česku postaví, může být tou dobou trh s retail parky již saturovaný a mnohem více konkurenční.

Cash flow neznáme, ale z toho co víme není podle nás firma v pozici, aby si na marketing najímala slavná jména, jmenovitě třeba známého českého tenistu Jiřího Veselého[3], nebo aby se stávala partnerem české fotbalové reprezentace.[4] A protože teď žádný projekt nejenže neprodává, ale ani nestaví a nemá ani rozestavěno, jde tak podle nás spíše o marketing na dluhopisy. Za účetní položku Služby utratila v roce 2022 celkem 76 milionů a 65 milionů o rok předtím. Přestože tam kromě marketingu mohou spadat i další náklady, marketing podle nás netvořil malou část.

Mezi lety 2020-2023 vydala skupina přes patnáct emisí s prospektem, přičemž rok splácení jistin začíná letos, kdy musí splatit dluhopisy za cca 89 milionů korun. V letech 2025-2027 pak ještě větší sumy. Snadnější by to měla, kdyby byly dosavadní dluhopisy splatné namísto v letech 2024-2027 třeba v letech 2027-2030, nebo kdyby byly bezkuponové. Takové se ale hůře prodávají.

Neškodilo by se ani více informovat o minulých projektech. Některé dokončené a odprodané projekty jsou uvedeny na webu, ale není k nim uvedeno téměř žádné info o jejich ekonomice. Jednalo se o menší rezidenční projekty pod taktovkou BICZ Residential, neznáme ale názvy konkrétních projektových společností, které je realizovaly. Celá skupina BICZ měla navíc k 31.12.2022 ztráty minulých let -133 milionů. Předloni sice vydělala 160 milionů, 216 milionů ale činily výnosy ze zmíněných prodaných podílů, nikoliv výnosy z prodeje DH majetku/zboží (jak se v developmentu účtuje prodej nemovitostí).

Nutno ale dodat, že majitelé nejsou nováčci, co si to jdou na trh za cizí kapitál zkusit poprvé jako spousta jiných nadšenců. Oba už mají s developmentem nějaké zkušenosti. První roky sice jen vykupovali jednotky bytů a přeprodávali je rekonstruované/opravené, vyzkoušeli si ale už i ten skutečný, i když doposud spíše menší development. Dnes mají skupinu s bilanční sumou v miliardách, které věří i banka/banky a bohatí investoři, kteří jí svěřili vyšší stovky milionů korun. Vzhledem ke stavu ekonomiky se ale stále jedná o velké riziko, které by se s přihlédnutím k výše napsanému nemělo být financováno konzervativním nástrojem jako jsou dluhopisy (byť korporátní). Zvlášť když v případě této skupiny není klient za podstupované riziko ani správně odměněn. BICZ nabízela loni v březnu tříletý dluhopis za 8,5 %. Pak jsou tu etablované skupiny jako Penta Real Estate nebo REDSTONE, který nabízejí prakticky ten samý úrok s nesrovnatelně nižším rizikem. Penta RE vydala v březnu 2023 tříleté bondy za 8,25 % a skupina REDSTONE vydávala v září 2022 tříleté bondy za 8,10 %.

[1] výroční rozhovor BICZ 2023

[2] https://ekonom.cz/c1-66519690-stavba-bytu-v-praze-boj-s-aktivisty-i-uredniky

[3] https://www.bicz.cz/vesely/

[4] https://www.fotbal.cz/repre/novym-partnerem-ceske-reprezentace-se-stal-holding-bicz/a19185