Tato společnost je vlastníkem a provozovatelem bioplynové stanice v moravské obci Horní Suchá, která zpracovává bioopad na výrobu zejména biometanu a organického hnojiva. V současnosti dokáže zpracovat 20 tisíc tun bioodpadu ročně, z čehož se vyrobí 3 200 000 m3 zeleného zemního plynu a 1200 tun koncentrovaného organického hnojiva.

Přestože samotná společnost vznikla v roce 2011, samotný závod byl uveden do zkušebního provozu teprve loni v prosinci a letos v lednu proběhla jeho kolaudace. V plném provozu (co se týká výroby bioplynu) běží od února, v současnosti ale zpracovává pouze cca 1 tisíc tun odpadu měsíčně, tedy je na cca 50 % kapacity. Odběrateli firmy jsou společnosti jako OZO, Marius Pedersen, SMOLO, AVE, FCC, Trafin Oil nebo výrobci potravin (Bidfood, Mondelez, Kunín, Ekomilk, Marlenka).

Majitelé:

Dnes firmu vlastní dvě fyzické osoby:

- Sebastian Sikora (nar. 26.4.1993) – 63 %

- Radek Hudeček (dat. nar. 30.6.1963) – 37 %

Uvedené podíly představují podíly na hlasovacích právech v emitentovi. K části podílů (12 % u Sikory a 12,99 % u Hudečka) je zřízeno zástavní právo ve prospěch zástavního věřitele AIR PRODUCTS. Ten byl dříve také společníkem v této firmě a zástavní právo se vztahuje k zajištění jeho pohledávky z kupní smlouvy ze dne 14.12.2019.

Sikora a Hudeček spolu také založili (ještě s třetím minoritním investorem) firmu Organic technology Moravia, která má sice podobné podnikatelské zaměření, ale má stát samostatně a být využita potenciálně pro realizaci podobného projektu v jiné zájmové lokalitě. Sikora mimo to žádné další podíly v jiných firmách nemá a Hudeček je společníkem ještě v třech dalších, menších firmách.

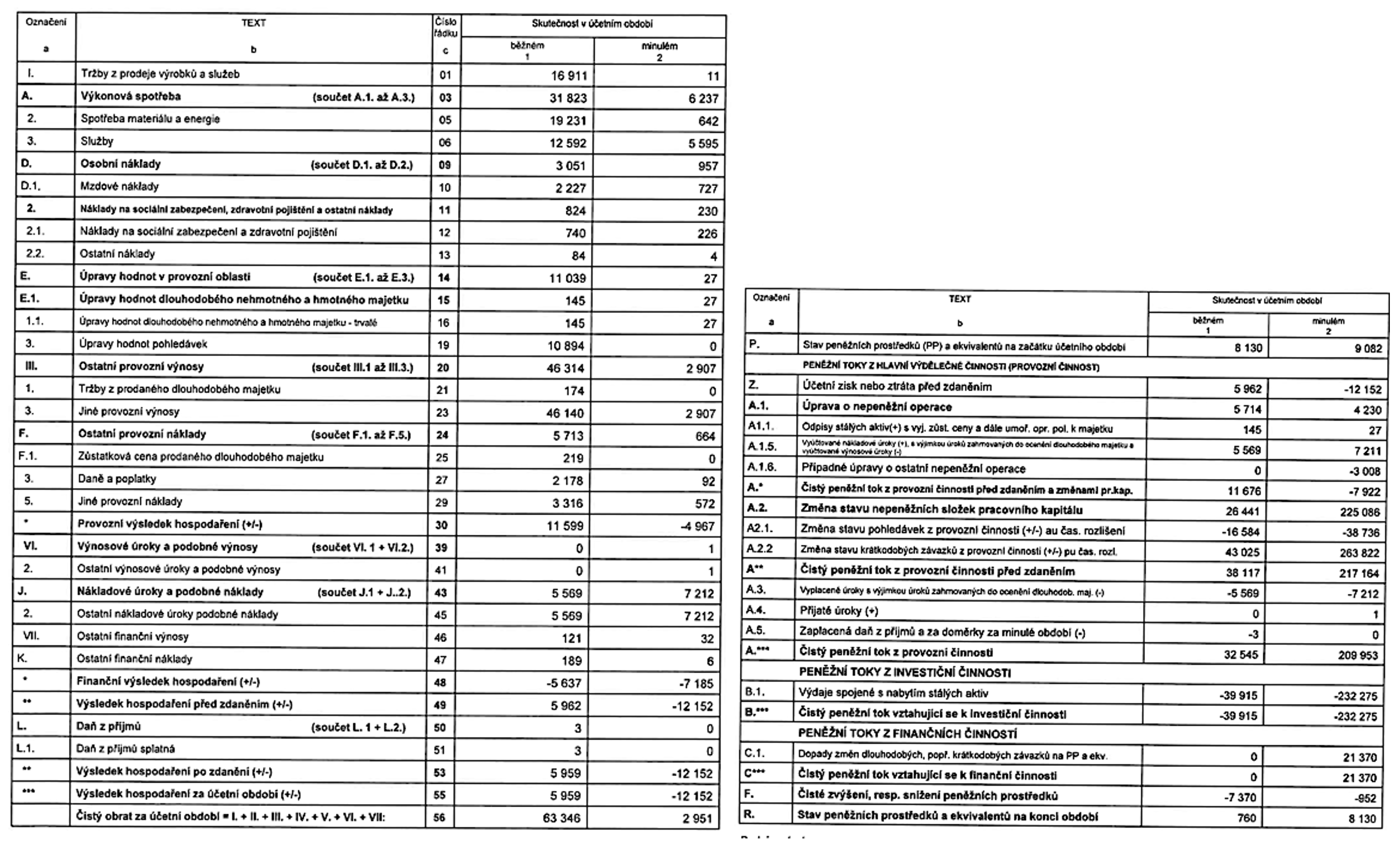

Ekonomika:

Protože se závod dostavil až v tomto roce, nemá za sebou firma relevantní hospodářské výsledky. Významnou část výdajů na vybudování bioplynové stanice (která stála postavit celkem 314 milionů korun) zaplatila z dotace od Ministerstva životního prostředí ve výši 222 milionů korun, kterou obdržela v roce 2022. S tím se vůči ministerstvu pojí i určité závazky, což má vliv i na to, jak může firma nakládat s majetkem, který z dotace financovala.

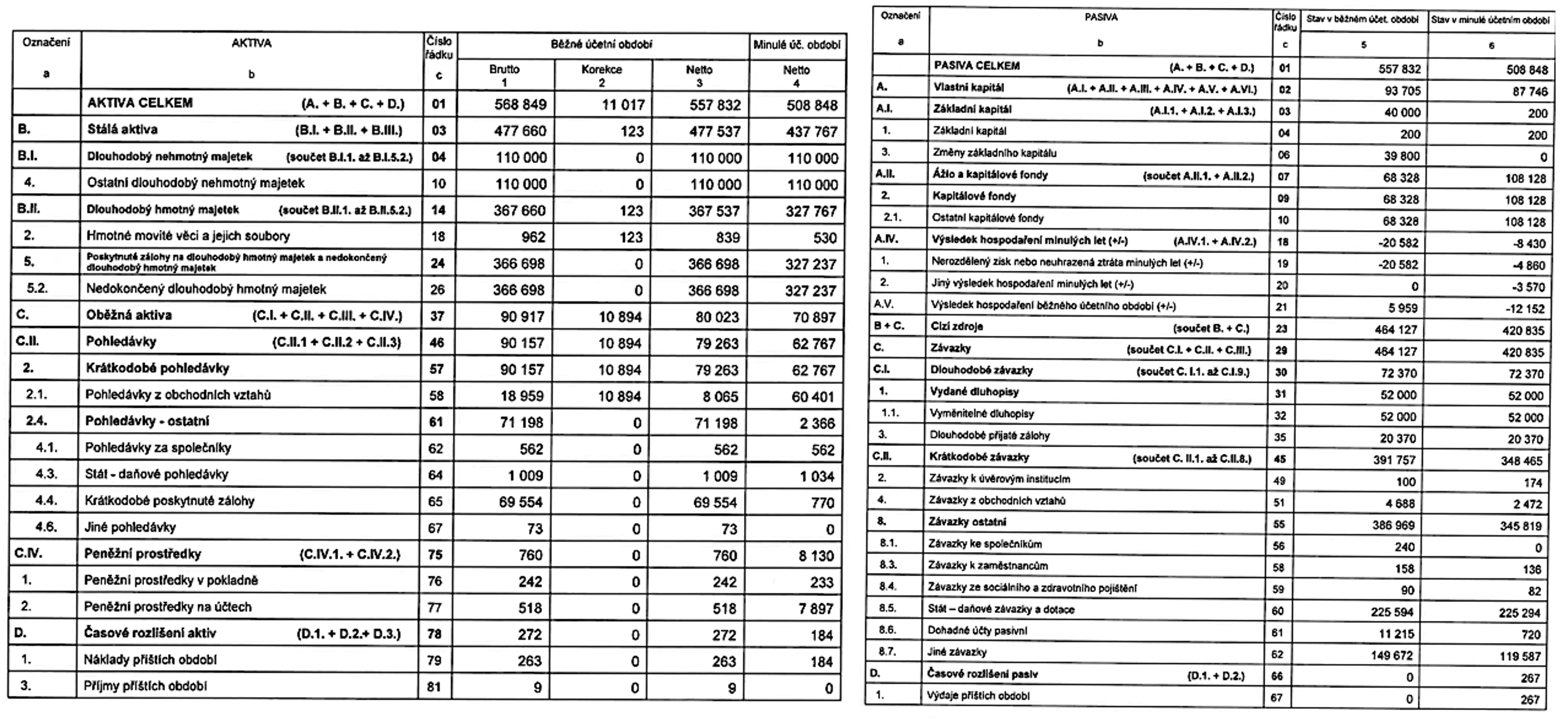

Na konci 2023 vlastnila firma majetek v hodnotě 557 milionů korun a měla 94 milionů vlastního kapitálu. Od února 2024 (tedy po kolaudaci závodu) bylo ale oněch 222 milionů korun z dotací převedeno v účetnictví z cizích zdrojů nově do vlastního kapitálu. Cizí zdroje tím tak za dva měsíce klesly z 464 milionů na 242 milionů korun a o stejný rozdíl se posílil vlastní kapitál.

Aktiva za 557 milionů korun na konci 2023 se kromě tehdy nedokončeného závodu v účetní hodnotě 366 milionů skládala ještě z ostatních pohledávek za 80 milionů korun a v příloze blíže nespecifikovaného nehmotného majetku v hodnotě 110 milionů. Pokud jde o vlastní kapitál, základní kapitál byl loni navýšen z 200 tisíc na 40 mil. korun a dalších 68 milionů bylo v kapitálových fondech. Z minulých let si firma přinesla nahromaděnou ztrátu -21 milionů korun. Do budoucna očekává financování hlavně z tržeb a dluhopisů.

Dluhopisy:

V září firma přišla s prospektem na svůj první dluhopisový program na 150 milionů korun. Na ten budou vycházet nezajištěné dluhopisy, které ale budou opatřeny kovenanty jako je účelové využití prostředků, zákaz zatížení majetku a maximální limit zadlužení (absolutně v podobě maximální výše cizích zdrojů i relativně v poměru k zisku).

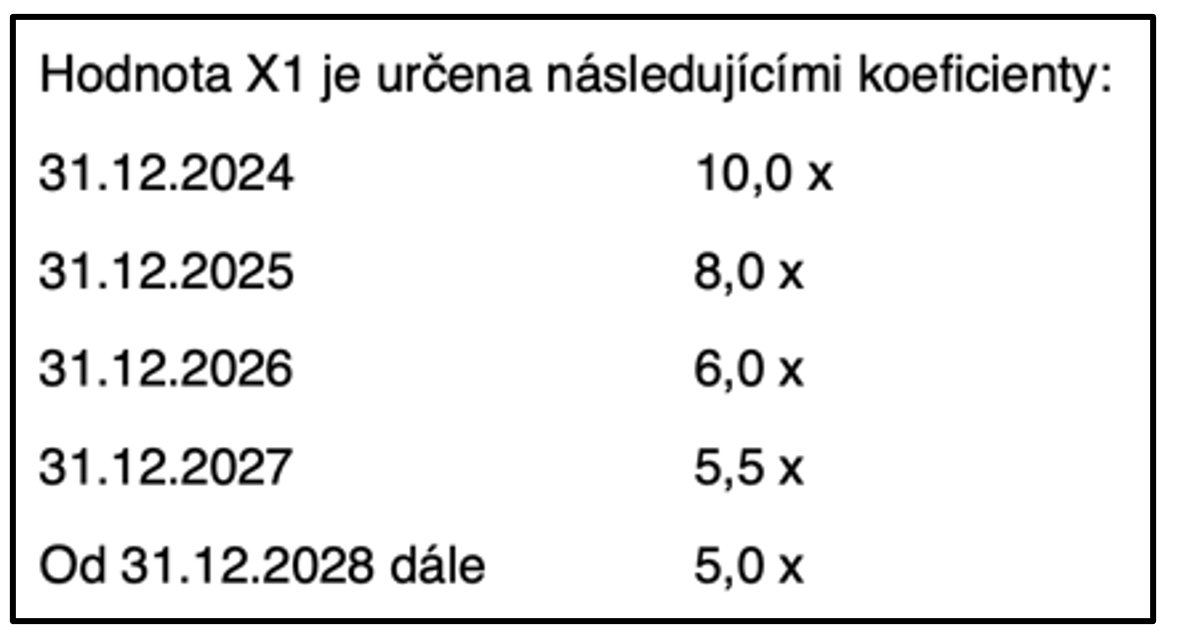

Jako zisk se zde rozumí EBITDA. Cizí zdroje nesmí překročit x-násobek tohoto zisku k následujícím datům:

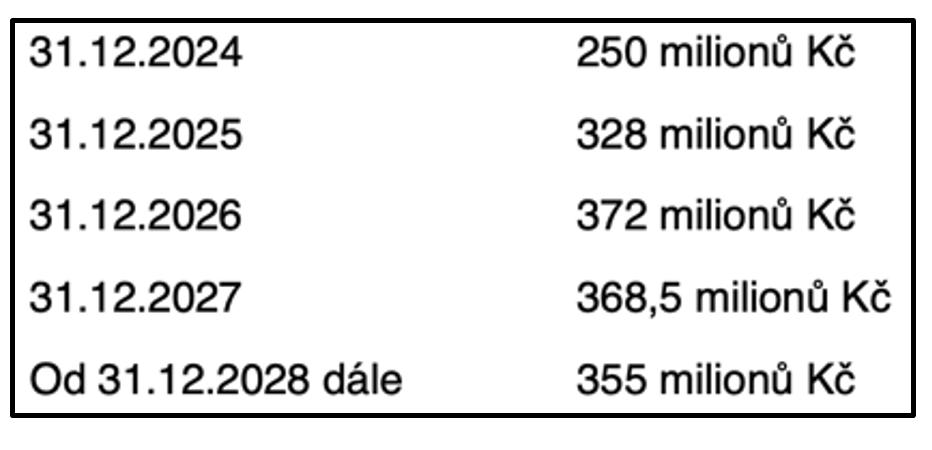

Zadlužení je potom regulováno ještě v absolutní výši jako maximální výše cizích zdrojů:

Jak je vidět, firma má v plánu výši cizích zdrojů v čase zvyšovat, ale relativní míru zadlužení v poměru k zisku plánuje časem naopak snižovat.

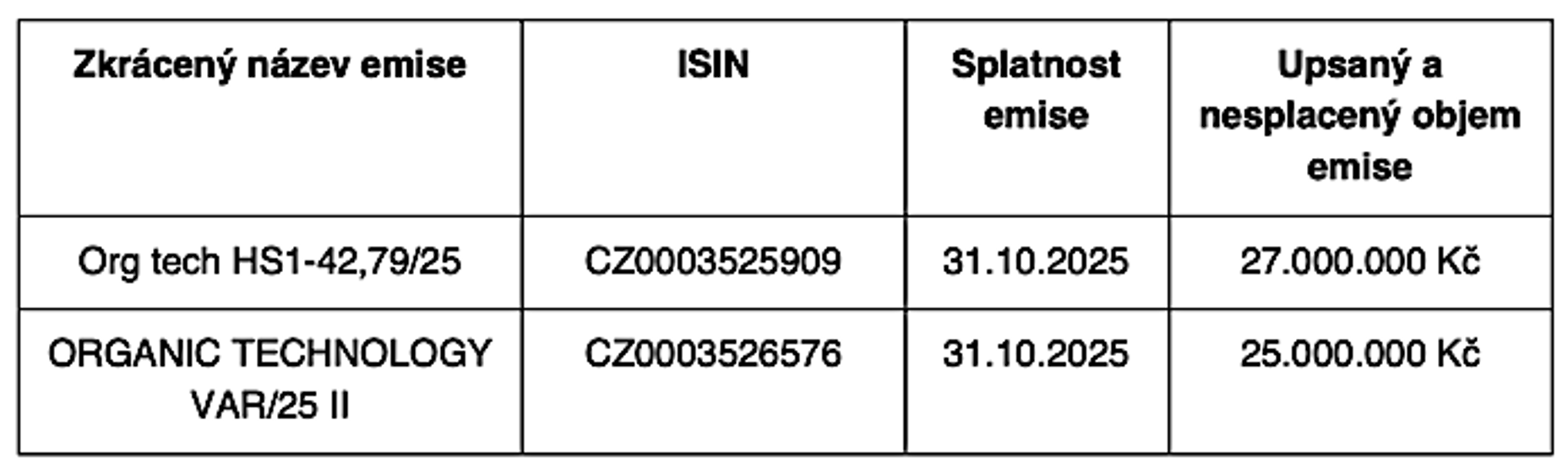

Firma má dluhy z dvou dluhopisových emisí z let 2020-2021, kdy si půjčila 52 milionů korun. Tyto dluhopisy chce novým programem částečně refinancovat, a to na základě individuální dohody s jednotlivými investory na jejich případnou výměnu za tyto nové. Emise má stejně tak financovat i investice do nových technologií za účelem snížení emisní stopy a energetických nákladů závodu, což má zajistit jeho efektivní energetickou správu. Částečně ale emise může i hradit náklady spojené s jejím vydáním.

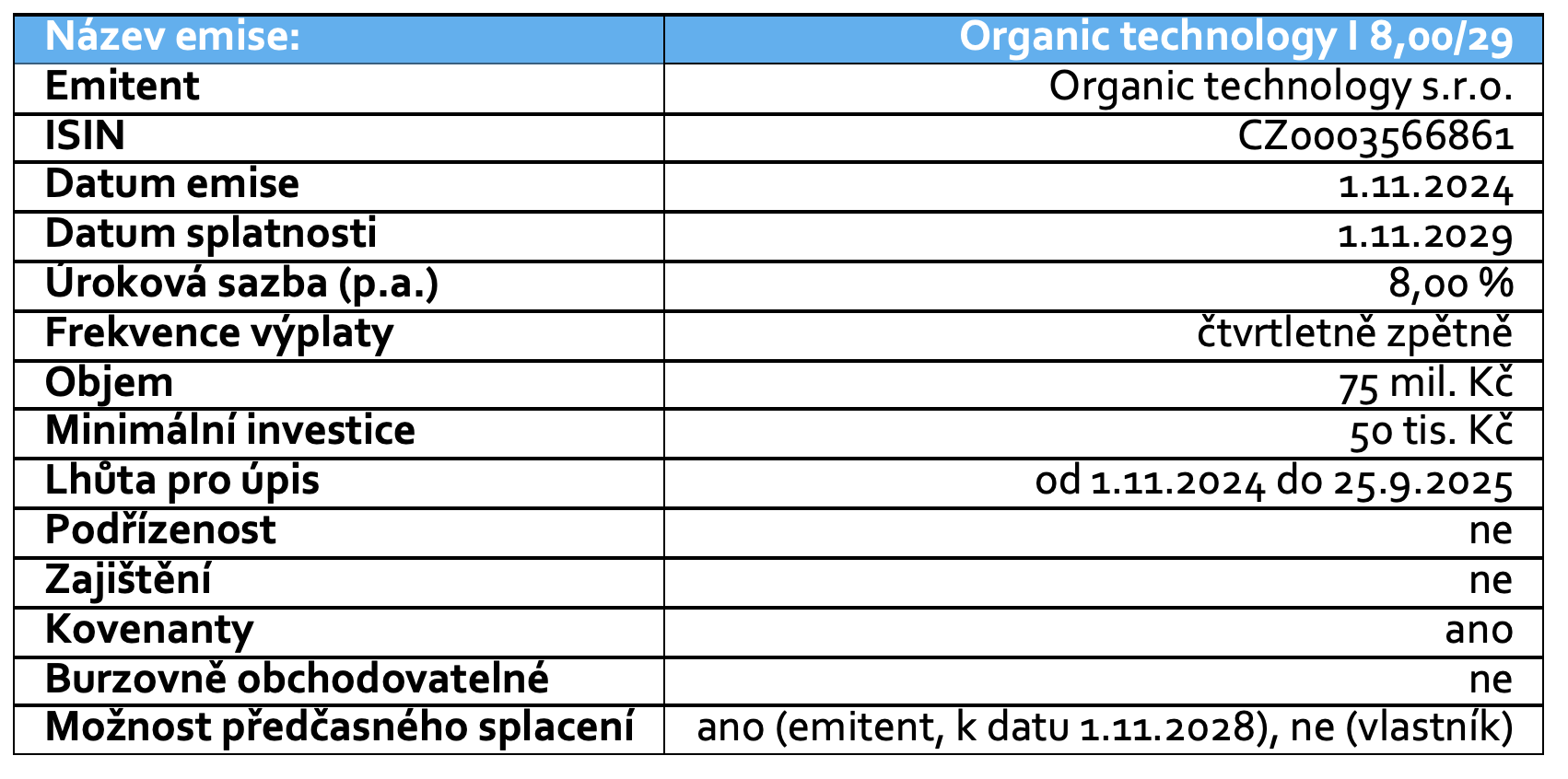

Parametry nové emise:

Firma na začátku listopadu vydala na program dluhopisy s 8% ročním výnosem a čtvrtletním vyplácením, splatné za pět let (2029). Bondy upisuje s náklady na veřejnou nabídku 7,25 % z celkového objemu.

Závěr:

Svým způsobem zelené dluhopisy, i když si tak na rozdíl od jiných explicitně neříkají. Vydává je bioplynová stanice zpracovávající bioodpad, což je takové ekologické dva v jednom, protože firma ušetří místo na skládkách a odpad přemění na obnovitelný zemní plyn a organické hnojivo, čímž zase pomůže snížit emise skleníkových plynů. Tato konkrétní bioplynka dokonce dokáže zpracovat i prošlé potraviny v obalech, což jí dává výhodu oproti konkurenci.

Stanice byla z velké části postavená za dotační peníze a z menší části za dluhopisy. Nyní majitelé přes dluhopisy opět raisují další miliony, tentokrát už jen na finální úpravy, protože stanice je už od února v provozu. Tyto dluhopisy, které nabízejí 8% roční výnos na pět let, budou lákat spíše na příběh o zachraňování planety, než na nějaký ekonomický fundament. Na ten firma zatím moc investorů nepřiláká, potěší ale (zvlášť od nováčků na dluhopisovém trhu) snaha o to zavést do emise nějaké pořádné kovenanty včetně limitu zadlužení.