Skupinu J&T Finance Group jsme podrobněji analyzovali před rokem. Loni v červnu vydala prospekt dceřiná firma J&T Global Finance XV, jedna z mnoha finančních SPV na emise dluhopisů a po ekonomické stránce prázdná schránka. Letošní červen ji nahradil její nástupce, firma J&T Global Finance XVI, která je prakticky to samé.

Tento emitent v červnu 2022 a peníze bude půjčovat dál do skupiny, konkrétní účel využití ale není dosud znám. Emise je na 1 miliardu korun s možností navýšení na dvojnásobek. Nabízí pětileté dluhopisy za 7% roční úrokový výnos, za které se zaručila mateřská společnost J&T FINANCE GROUP SE. Emise obsahuje také tyto kovenanty. Nutno dodat, že se vztahují pouze na emitenta, a nikoliv na ručitele. Nutno říct, že toto jsme vytýkali už minulý rok.

- Omezení výplat:až do úplného splacení dluhopisů neprovede emitent žádnou platbu (přímou či nepřímou) na úhradu dluhů podřízených dluhům z dluhopisů, nenavrhne usnesení o výplatě ani nerozdělí nebo nevyplatí jakýkoliv podíl na zisku, podíl na jiných vlastních zdrojích ani jinou výplatu nebo obdobnou částku, nevyplatí úrok z nevyplaceného podílu na zisku nebo z nevyplacených jiných vlastních zdrojů. Výše uvedené omezení se nevztahuje na transakce bez vlivu na hotovost, např. zápočet podílu na zisku proti pohledávce vůči společníkovi.

- Transakce s propojenými osobami: veškeré transakce realizované se společnostmi ve skupině budou sjednány za podmínek běžných v obchodním styku.

- Zákaz zatížení: emitent nezastaví svůj současný nebo budoucí majetek ve prospěch dluhů u třetích osob (pokud obdobným způsobem nezajistí dluhy z dluhopisů).

- Zákaz přeměn:emitent neprovede jakoukoli přeměnu.

- Zákaz dalšího zadlužení:emitent nezvýší svou zadluženost, a to s výjimkou těchto případů:

- zadluženost vznikne v důsledku dluhopisové emise

- zadluženost bude podřízena dluhům z těchto dluhopisů

- zadluženost vznikne za účelem splacení všech dluhů z dluhopisů (a to i v případě předčasného splacení)

- Zákaz poskytování úvěrů a záruk: toto se nevztahuje na půjčky ručiteli

- Informační povinnosti: emitent vlastníkům dluhopisů oznámí jakýkoliv případ porušení výše uvedených povinností

Dluhopisy, které bude prodávat J&T Banka, budou přijaty k obchodování na pražskou burzu. J&T Banka si za jejich prodej vezme cca 2,2 % celkového objemu. Investorovi mohou být zároveň bankou účtovány poplatky za nákup. Ty aktuálně činí 0,15 % z objemu obchodu, minimálně se však jedná o 2 tisíce korun. Úrokový výnos ve výši 7 % bude vyplácen pololetně, vždy k 12. 7. a 12. 1. každého roku. Prvním dnem výplaty je 12. 1. 2025.

Dluhopisy jsou předčasně splatitelné, a to ode dne 1. výročí data emise (včetně). Podmínkou je oznámit to vlastníkům dluhopisů nejpozději 40 dní před příslušným dnem předčasné splatnosti. Kromě celé nesplacené jmenovité hodnoty a naběhlého výnosu musí emitent v případě předčasného splacení zaplatit také mimořádný výnos, který má činit:

- 1,5 % z předčasně splacené jmenovité hodnoty, pokud předčasné splacení proběhne mezi 1. a 2. výročím (včetně) od data emise,

- 1,0 % pokud proběhne mezi 2. (vyjma) a 3. (včetně) výročím od data emise

- 0,5 % pokud proběhne mezi 3. (vyjma) a 4 (včetně) výročím od data emise.

Na pozdější předčasné splacení se mimořádný výnos neuplatní.

Parametry emise:

| Název emise: | JTGF XVI. 7,00/29 |

| ISIN: | CZ0003562910 |

| Datum emise: | 12. 7. 2024 |

| Datum splatnosti: | 12. 7. 2029 |

| Úrokový výnos (p.a.): | 7,00 % |

| Objem: | 1 mld. Kč (s možným navýšením na 2 mld. Kč) |

| Minimální investice: | 10 tisíc Kč |

| Lhůta pro úpis: | od 1. 7. 2024 do 24. 6. 2025 |

| Podřízenost | ne |

| Zajištění: | ano (ručení) |

| Kovenanty: | ano |

| Burzovně obchodovatelné | ano |

| Možnost předčasného splacení: | ano (emitent), ne (vlastník) |

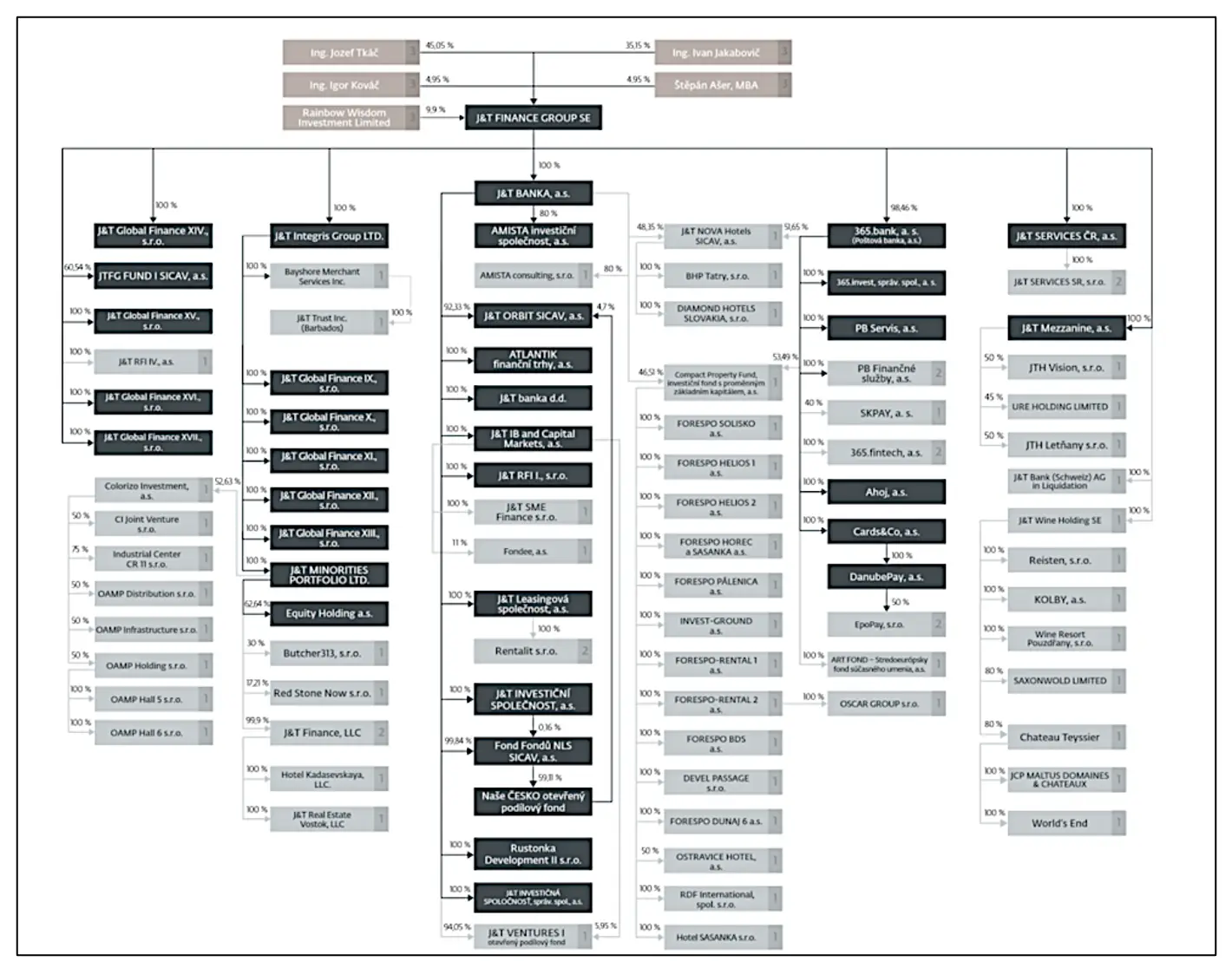

Emitenta nového prospektu (J&T Global Finance XVI) vlastní ze 100 % mateřská mateřská společnost J&T FINANCE GROUP SE, jejímiž konečnými vlastníky jsou Jozef Tkáč, Ivan Jakabovič, a společnost Rainbow Wisdom Investments Limited, která je ovládána čínskou skupinou CITIC Group Corporation.

Od loňského roku přibyli dva noví vlastníci, kterými jsou Štěpán Ašer a Igor Kováč. Své podíly získali na úkor podílu Ivana Jakuboviče.

- Jozef Tkáč – 45.05%

- Ivan Jakabovič – 35.15%

- Rainbow Wisdom – 9.9%

- Štěpán Ašer, MBA – 4,95 %

- Igor Kováč – 4,95 %

Ekonomika:

Největší aktiva skupiny J&T FINANCE GROUP jsou jednoznačně J&T Banka a 365.bank. J&T FINANCE GROUP skončila minulý rok s konsolidovanou bilanční sumou 17,019 mld. EUR, na čemž měla J&T Banka cca 70% podíl (na své konsolidované úrovni) a 365.bank cca 27 % (také na konsolidované úrovni).

J&T Banka, která se zabývá především privátním bankovnictvím, sídlí v Česku, ale pobočky má i na Slovensku a nově i v Německu. V Chorvatsku také působí dceřiná společnost J&T banka d.d. specializující se na investiční bankovnictví a korporátní financování.

Minulý rok dosáhla J&T banka zisku po zdanění 224,6 milionu EUR, což je její historicky nejvyšší výsledek. Bilanční suma vzrostla meziročně o 26 % na 224,6 milionu EUR. Nárůst bilanční sumy byl poháněn hlavně dynamickým nárůstem klientských vkladů, které vzrostly téměř o třetinu. Vlastní kapitál včetně nekontrolních podílů vzrostl o 11,4 % na 1,66 miliardy EUR. Ukazatel kapitálové přiměřenosti dosáhl úrovně 24,9 %.

V průběhu roku byly realizovány dvě významné transakce: prodej celé účasti J&T Bank v Rusku a prodej společnosti FIVE Holding. Banka také vstoupila na západoevropský trh prostřednictvím digitální pobočky J&T Direkt Bank v Německu, kde získala více než 20 tisíc klientů a vybrala přes 800 milionů EUR. Celkový objem vkladů klientů vzrostl o 30 % na 8,8 miliardy EUR, přičemž téměř 80 % tvořily termínované vklady.

Pak je tu 365.bank, která působí výhradně na Slovensku a která se zaměřuje především na retailovou klientelu. Její obchodní model je postaven na technologických inovacích a digitalizaci, které umožňují snadnou a rychlou komunikaci s klienty. Zároveň však poskytuje svoje služby rovněž v desítkách poboček na Slovensku, včetně pošt (pod značkou Poštová banka).

Tato banka uzavřela loňský rok s čistým ziskem 85 milionů EUR, což představuje meziroční nárůst 14 %. Na zisku se nejvíce podílely pozitivní obchodní výsledky z retailového bankovnictví, ale i pozitivní vývoj opravných položek. Portfolio retailových úvěrů vzrostlo o 4 % na 2,2 miliardy EUR a objem vkladů retailových klientů zůstal meziročně stabilní na úrovni 3,2 miliardy EUR. V důsledku zvýšené aktivity v obchodní oblasti vzrostly čisté výnosy banky z poplatků a provizí o 14,3 % na 49,8 milionů EUR.

Závěr:

Opakuje se náš závěr z minula, že jde o velmi kvalitně připravené dluhopisy, za které ručí silná finanční skupina, jejíž největším aktivem jsou dvě banky. Zprostředkovaně se tak jedná o bankovní dluhopisy, protože jejich splacení bude záviset hlavně na podnikání těchto dvou bankovních entit. Tato emise sice rating nemá, ale samotná J&T Banka loni od agentury Moody’s obdržela investiční rating na úrovni Baa2 se stabilním výhledem. Stejný rating mají například České dráhy, které letos také vydávaly dluhopisy.

Skupina J&T Finance Group tedy opět po roce nabízí pětileté bondy, tentokrát za 7 %. Na výnosu se tak už projevily klesající úrokové sazby centrální banky, které nabízený výnos srazily o 1,125 procentního bodu oproti loňskému roku. Stále jde ale o menší pokles než o kolik snižovala sazby ČNB. Tak jako v loňském roce se jedná o lákavou investici, která je skrze J&T Banku otevřená i drobnému střadateli s 10 tisíci korunami v kapse.