Nedávno jsme na skupinu EAG publikovali tuto analýzu poté, co si prostřednictvím Portiva Automotive Finance šla na trh pro 1,5 mld. korun v rámci nového dluhopisového programu. Pokud jde o emisní podmínky a zajištění před riziky, program obsahoval ručení mateřské společnosti EAG SE a kovenanty jako omezení konsolidovaného zadlužení nebo omezení výplat.

Co jsme v analýze firmě vytýkali bylo rozhodnutí o rozštěpení firmy, jehož následkem došlo k majetkovému vyčlenění větvě Carvago z holdingu EAG. Skupina Carvago a její dceřiné společnosti přešly pod nové majitele (fakticky stejné konečné vlastníky, ale pod novou strukturu firem mimo holding EAG). Tím se EAG potenciálně připravila o velkou část majetku, kterou mohla ručit za dluhy emitenta. Vedení firmy rozhodnutí vysvětlovalo velkým zájmem externích investorů o investice do projektu Carvago. K rozštěpení údaje došlo proto, aby tito investoři mohli zainvestovat čistě do větve Carvago a nemuseli majetkově vstupovat do EAG a podílet se na ostatních projektech. Vůči dluhopisovým věřitelům jsme to ale brali jako nefér, protože EAG se tím připravila o zisky z Carvaga a o případný goodwill z prodeje.

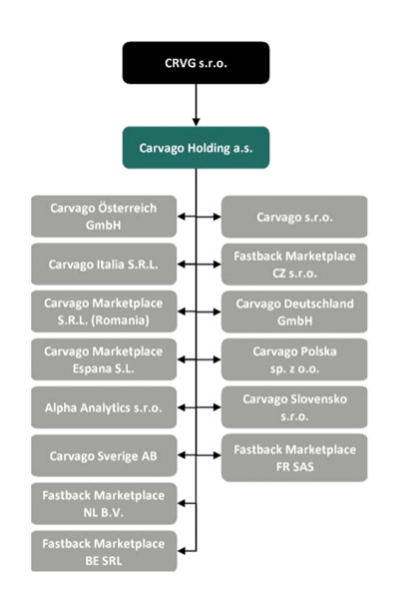

Organizační struktura Carvaga po vyčlenění z EAG:

Minulý měsíc byl společnosti Portiva Automotive Finance schválen ČNB dodatek, který trochu mění situaci. Stojí v něm, že firma nad rámec původních zajištění zřídila nově ve prospěch svých dluhopisových věřitelů zástavní podíly ve třech SPV, které se po EAG staly (přes firmu CRVG s.r.o.) novými vlastníky Carvaga se souhrnným podílem ve výši 80 %. Jde o společnosti 90Venture s.r.o., JS Share s.r.o. a PK Share s.r.o.. Jedná se o tři prázdné schránky, kdy každou vlastní jeden z majitelů EAG. Šulta na Carvagu přes své SPV JS Share nepřímo vlastní 51 %, Kratochvíl přes PK Share vlastní 19 % a Svoreň přes 90Venture vlastní 10 %. Zbylých 20 % vlastní PORTIVA a.s., jejíž podíl zastavený není.

Nové zajištění se týká i emisí z předchozího prospektu z roku 2020 na 1,5 mld. korun. Na tento program nakonec vyšlo dohromady 22 emisí za celkem 1,89 mil. korun, ze kterých se upsalo celkem 789 mil. korun (42 %). Dluhopisy z druhého programu mají splatnost v letech 2026-28.

S novým zástavním právem zřídila EAG agenta pro zajištění, kterým je společnost CYRRUS, která je u dluhopisů zároveň v roli administrátora. Agent pro zajištění je v podstatě věřitel firmy, který zastupuje vlastníky dluhopisů v případě insolvence a vymáhá jejich práva. V případě, že emitent nedostojí svým závazkům a není schopen zajistit splacení dluhopisů, může tento agent na základě souhlasu a rozhodnutí věřitelů uplatnit zástavní právo, aby uspokojil pohledávky jednotlivých věřitelů. Principem je zjednodušit zajištění dluhopisů oproti situaci, kdy by se zástavní právo k majetku emitenta zřizovalo pro všechny věřitele, což by bylo značně nepraktické a u velkých emisí až téměř nemožné. V insolvenčním řízení má navíc agent pro zajištění daleko silnější postavení, celý proces je koordinovanější a lze jím dosáhnout vyšších výtěžků.

Kromě zástavního práva k firemním podílům agent pro zajištění dále přebírá možnost akcelerace ručitelského prohlášení skupiny EAG, které dosud mohli aktivovat pouze jednotliví investoři. Nad rámec původních kovenantů v základním prospektu rozšířila firma omezení ještě o jeden – Carvago zůstane až do doby splacení všech emisí vlastníkem veškerého duševního vlastnictví (veškerá IP Práva, software…). Jako ostatní kovenanty bude i tento kontrolován auditorem (společnost AUDIT ONE).

Dodatek sice nově zastavuje podíly ve třech SPV, které se po EAG staly (přes firmu CRVG s.r.o.) novými vlastníky Carvaga se souhrnným podílem ve výši 80 %. I tak se ale jedná o poměrně složitou konstrukci. Věřitelé dluhopisů dnes sice mají díky změnám v dodatku v případném insolvenčním řízení nárok na tyto podíly, jejich pozice by ale přesto byla ještě lepší, kdyby Carvago skupinu EAG neopustilo. Předtím, než ji opustilo, mělo totiž Carvago Holding vůči holdingu EAG závazky ve výši necelých 462 milionů korun. Kdyby Carvago tyto pohledávky nesplácela, měla by to EAG jako matka mnohem snazší z pohledu vymáhání dluhu, protože na firmu měla přímý vliv. Odštěpením Carvago Holding od skupiny EAG SE byly ale tyto pohledávky postoupeny na nového vlastníka Carvago Holding (tedy společnost CRVG a její koncové majitele).

Co to v praxi znamená? Že došlo ke změně věřitele. Carvago už tyto peníze nedluží EAG, ale svým novým majitelům. EAG už na pohledávky za Carvagem nemá žádný nárok. K postoupení došlo za úplatu, která odpovídá výši těchto pohledávek (tedy 462 mil. korun). To znamená, že EAG už nemá pohledávky za Carvagem jako takovým, ale za jejími novými vlastníky. Ti mají povinnost zaplatit skupině EAG tuto úplatu do konce roku 2027, a to s úrokem 10,53 % ročně, což při jednoduchém úročení vychází na částku přes 705 milionů korun na konci roku 2027. Tyto firmy sami žádnou podnikatelskou aktivitu nevyvíjejí, takže tyto pohledávky v praxi stejně nakonec zaplatí Carvago, jenom více nepřímo. Jenomže co kdyby pohledávky nezaplatilo? V době, kdy bylo Carvago dcerou EAG a mělo za ní dluh, měla EAG majetek v podobě 100 % obchodního podílu + pohledávky. Nyní má EAG už pouze pohledávky za firmami, které sami žádnou podnikatelskou aktivitu nevyvíjejí a v Carvagu vlastní 80 %. Ano, nový dodatek skutečně zlepšuje pozici dluhopisových věřitelů. Ale stále ne tolik, jako kdyby Carvago EAG nikdy neopustila. Pokud by se totiž skupina EAG (a přeneseně pak emitent dluhopisů Portiva Automobile Finance) náhodou dostala do problémů s nesplácením, mohla v době, kdy Carvago vlastnila, její obchodní podíl vždycky zpeněžit, spolu se všemi pohledávkami za touto firmou. To už nyní nemůže. Může tak maximálně zpeněžit pohledávky za firmami, které sami nepodnikají, a v Carvago vlastní podíl ne 100, ale 80 %. To by pochopitelně nepřineslo stejnou návratnost, jako v prvním případě. Věřitelům dluhopisů přejeme, aby se do této situace skupina EAG nemusela dostat.