Organic technology s.r.o.

Tato firma, kterou vlastní podnikatelé Radek Hudeček a Sebastian Sikora, vznikla za účelem provozovat závod v Horní Suché na Karvinsku, který zpracovává bioopad na výrobu biometanu a organického hnojiva. Má kapacitu na zpracování 20 tisíc tun bioodpadu ročně, z čehož se vyrobí přes 3 miliony m3 zeleného zemního plynu a 1200 tun organického hnojiva. Loni utržila 17 milionů korun a měla provozní zisk skoro +12 milionů. Na konci 2023 vlastnila aktiva v hodnotě 557 milionů korun a měla 94 milionů vlastního kapitálu.

Nyní přišla s prospektem na svůj první dluhopisový program na 150 milionů korun. Na ten budou vycházet nezajištěné dluhopisy, které ale budou opatřeny kovenanty jako je účelové využití prostředků, zákaz zatížení majetku a maximální limit zadlužení (absolutně v podobě maximální výše cizích zdrojů i relativně v poměru k zisku). Firma má dluhy z dluhopisů i z let 2020-2021, kdy si napůjčovala 52 milionů korun. Tyto údajně drahé dluhopisy chce novým programem částečně refinancovat

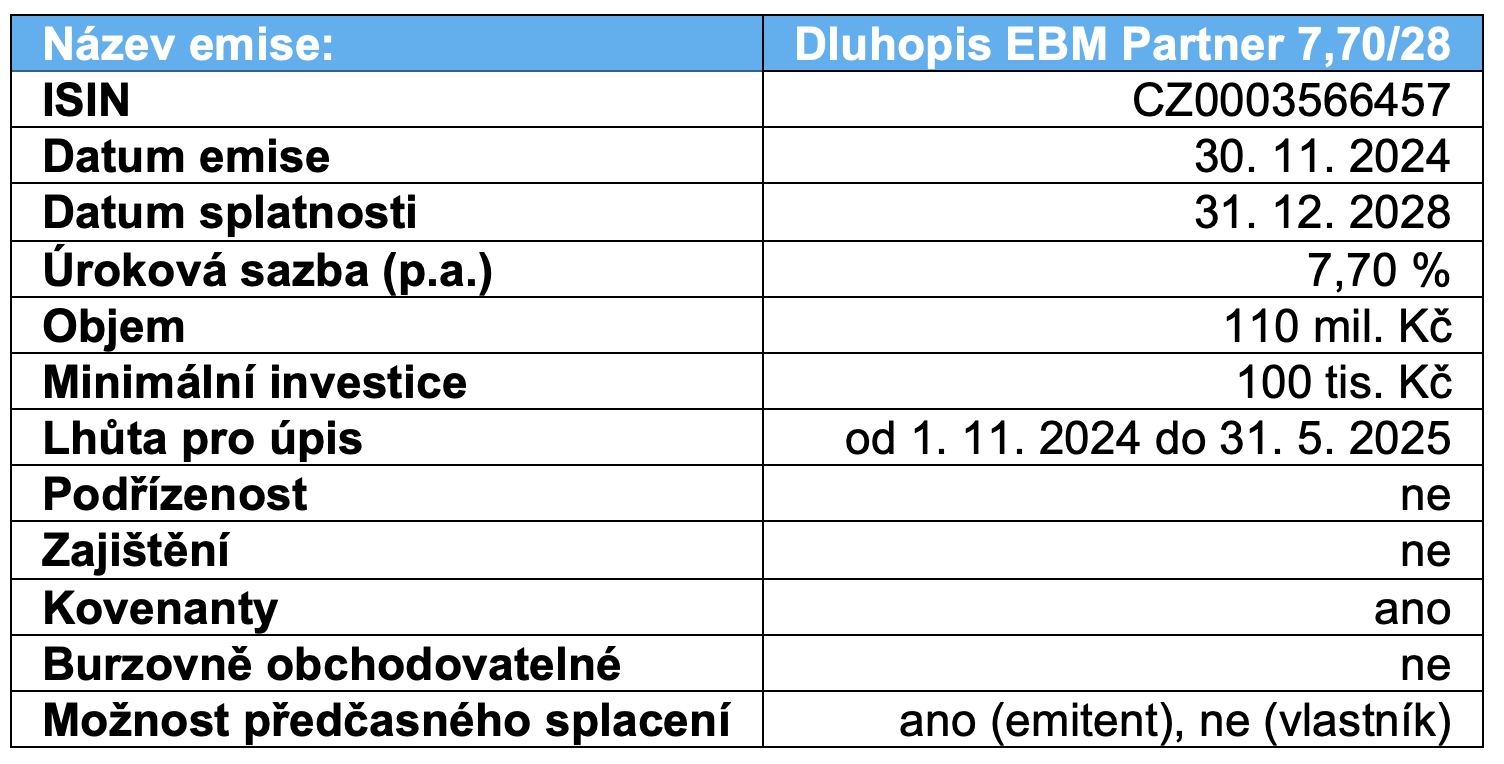

EBM Partner a.s.

EBM Partner je český developer, který byl založen v roce 2011 pány Ľubomírem Vaisem, Adamem Šefčákem a Vladislavem Jánoškou. Mezi lety 2014-2023 dokončil devět rezidenčních projektů v celkové prodejní hodnotě cca 2 mld. korun. Loňský rok společnost zakončila s provozním ziskem +65 milionů korun, ale čistou ztrátou -24 milionů. Konsolidovaná hodnota aktiv činila cca 1 mld. korun.

Aktuálně má firma rozpracovaných dalších osm projektů: staví 44 rodinných domů v Berouně, 48 rodinných domů v Jinočanech, 3 rodinné domy v pražských Kobylisích, 30 bytů v pražské Krči, 82 bytů v Kladně, 36 bytů na pražském Zahradním městě, 8 luxusních apartmánů ve Starých Splavech a v Kladně pak má dokonce i pozemek na výstavbu nové městské čtvrti s více než 620 byty.

Nové dluhopisy budou vycházet na dluhopisový program z roku 2019 na 1 mld. korun. No nový prospekt už vyšla historicky čtvrtá emise programu, která sice není nijak zajištěná, obsahuje ale dva kovenanty: zákaz zřízení zajištění a omezení zadluženosti. Čtyřleté dluhopisy jsou úročeny 7,70 % a minimálně investice činí 100 tisíc korun. Celá emise je na 110 milionů.

Czech Home Capital, a.s.

Tato firma vydala v říjnu svůj třetí dluhopisový program. Jedná se o firmu vzniklou na konci 2019 několika podnikateli, kteří chtěli rozjet byznys v nájemním sektoru. Dnes má tato společnost, kterou vlastní DRFG Assets, portfolio v účetní hodnotě asi 1,13 mld. korun, a to hlavně v Berouně, Mostě, Praze a Německu. Prakticky vše jsou rezidenční byty na pronájem, u kterých měla ovšem CHC k říjnu 2024 relativně nízkou obsazenost 78 %.

První program vydala firma v roce 2020 a další v roce 2021. Dnes z nich má nesplacené dluhopisy asi za 500 milionů korun a ve třetím programu si může jít až pro miliardu. Dluhopisy vydávané na nový program budou nezajištěné a burzovně neobchodovatelné, obsahují ale kovenanty včetně omezení míry zadlužení. Financovat mají mimo jiné nové akvizice, realisticky ale budou ve velkém spíše refinancovat minulé dluhopisy.

Nový prospekt jsme již analyzovali.

DRFG IG Corporate Bonds s.r.o.

DRFG Investment Group, skupina loni zfúzovaná z dříve rozdělených holdingů DRFG a DRFG Telco 5G, měla k září 2024 nesplacené dluhopisy za 7,5 mld. korun (z toho 7,2 mld. korunové emise). V letech 2025 a 2026 má splatné bondové jistiny za 3,1 mld. korun, které plánuje refinancovat novým dluhopisovým programem na 3,75 mld. korun, který nedávno vydala dceřiná firma DRFG IG Corporate Bonds.

Za bondy se v rámci dluhopisového programu zaručila mateřská společnost DRFG Investment Group, což je příjemná změna oproti minulosti, kdy dluhopisy žádné zajištění nenesly. Program obsahuje i kovenanty včetně omezení zadluženosti definované jako podíl vlastního jmění minimálně 10 % celkových závazků na konsolidované úrovni. Zde také došlo ke zlepšení, protože dříve se podobné omezení vztahovalo pouze na emitenta. Porušení této povinnosti ovšem pro skupinu znamená pouze dočasný zákaz výplaty podílů na zisku (a nedává tak věřitelům právo na zesplatnění dluhu).

Druhým ze tří kovenantů (třetím je informační povinnost) je účelové použití peněz, které je však obecné: výtěžek může být použit pro účely financování provozních potřeb stejně jako k refinancování již existujícího externího či vnitroskupinového financování. V okrajových případech může být použit rovněž k novým akvizicím. Jedná se tak spíše o závazek, na co výtěžek nepůjde, což je poskytování dluhového financování firmám.

Nový prospekt jsme již analyzovali.

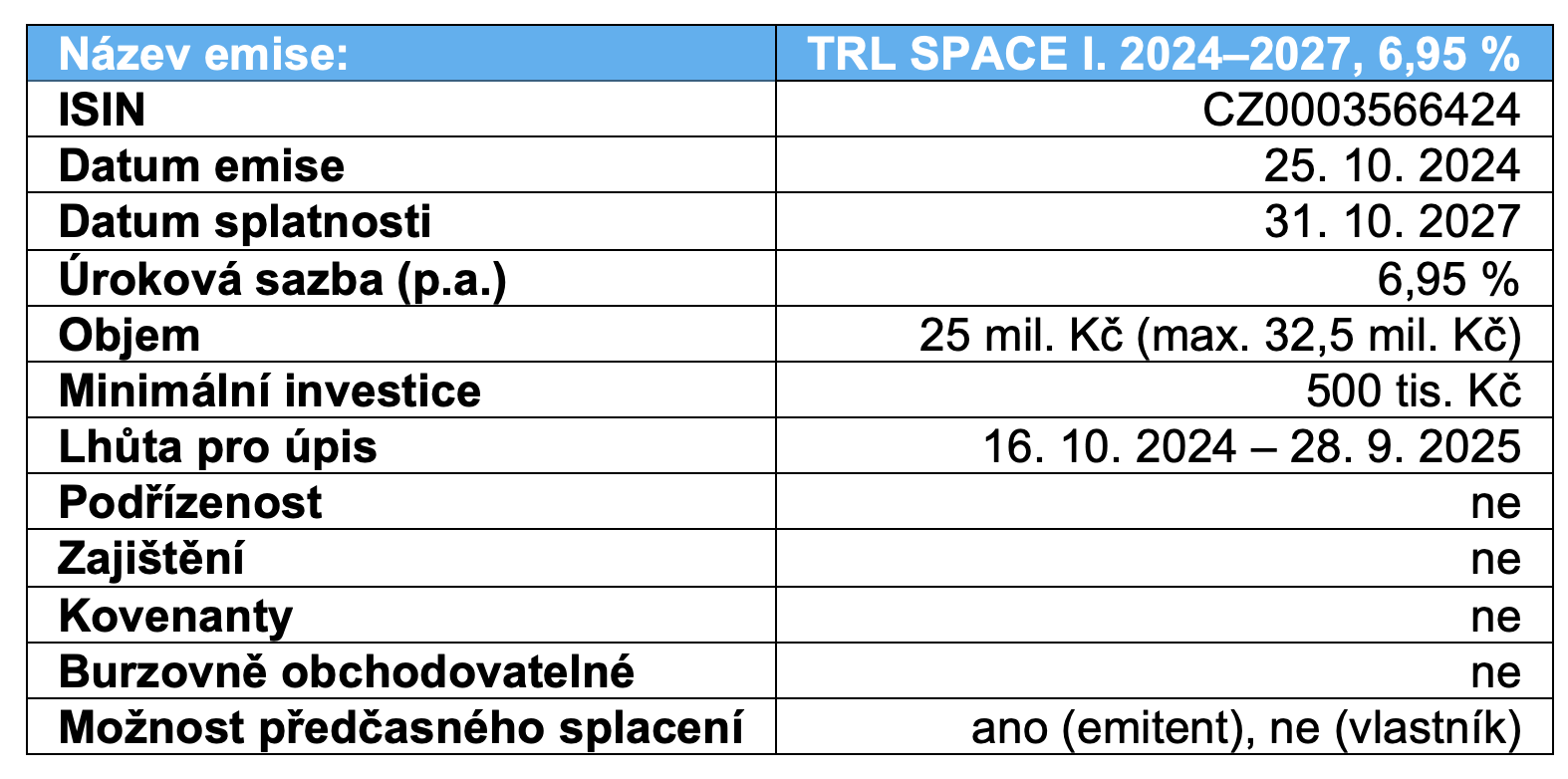

TRL Space Invest s.r.o.

Další nováček dluhopisového trhu. Tato firma nedávno dluhopisový trh obohatila svým prvním prospektem na půl miliardy korun, kterým chce financovat svou mateřskou společnost TRL Space Systems. Tato firma vyrábí družice a průzkumné sondy do vesmíru. Vznikla v roce 2014 pod jiným názvem a na ten současný se přejmenovala v roce 2021. Výsledovku nezveřejňuje, ale na konci 2023 měla majetek za 85 milionů korun a 53 milionů vlastního kapitálu.

Firma je většinově vlastněna soukromými osobami a z 10 % Regionální hospodářskou komorou Brno, která do společnosti investovala v rámci podpory Jihomoravského kraje a jeho průmyslu jako strategického vesmírného regionu České republiky.

Zatím vyšla první emise, která do světa posílá balík tříletých bondů v částce 25 milionů korun za 6,95 % ročně. Dluhopisy čerstvě upečeného programu nebudou nijak zajištěné a neponesou kovenanty.

Dr. Max Funding CR, s.r.o.

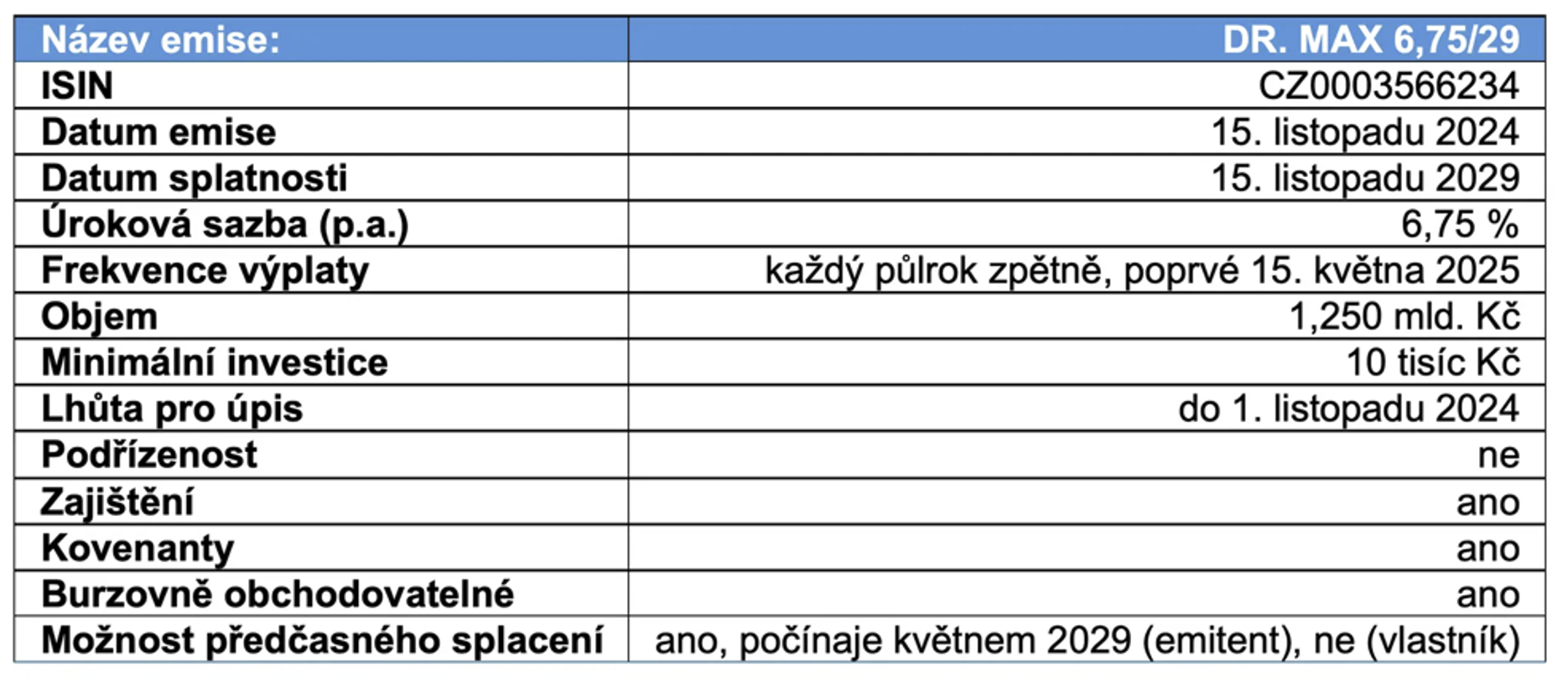

Tato společnost navštívila dluhopisový trh opět po roce. Největší síť lékáren ve střední a východní Evropě se značkou Dr. Max, která patří do středoevropské investiční skupiny Penta. Loni na podzim vybrala od dluhopisových investorů v Česku celkem 5 miliard korun v pětiletých dluhopisech za 8,5 % ročně a nyní přichází s nabídkou dalších bondů, které stejně jako loni vydává k tomu založená Dr. Max Funding CR.

Nový dluhopisový prospekt je opět na jedinou emisi, ve které si mezinárodní lékárenský řetězec jde pro 1,25 miliardy korun, tentokrát bez možnosti navýšení (loňská emise šla navýšit z původních 2,5 miliardy na dvojnásobek, což se následně stalo). Bondy jsou splatné v roce 2029 a firma za ně tentokrát nabízí 6,75 %. Nabízený výnos klesl o 1,75 procentního bodu oproti loňské emisi, a to zejména vlivem odlišné makroekonomické situace (pokles inflace i sazeb ČNB), stále se ale jedná o nižší pokles než u dvoutýdenní repo sazby ČNB, která za stejnou dobu klesla o 2,75 p.b..

Emisní podmínky jsou velmi podobné jako u loňské pětimiliardové emise. I tentokrát za emisi ručí mateřská společnost, kyperská Glebi Holdings PLC, jejíž dcera Pharmax Holdings vlastní a provozuje lékárny Dr. Max v jednotlivých zemích. V podmínkách emise ručí až do výše 1,875 mld. korun, tedy do výše 150 % celkové upisované částky. Emise obsahuje i řadu kovenantů.

Nový prospekt jsme již analyzovali.

AVANT LOAN SICAV, a.s.

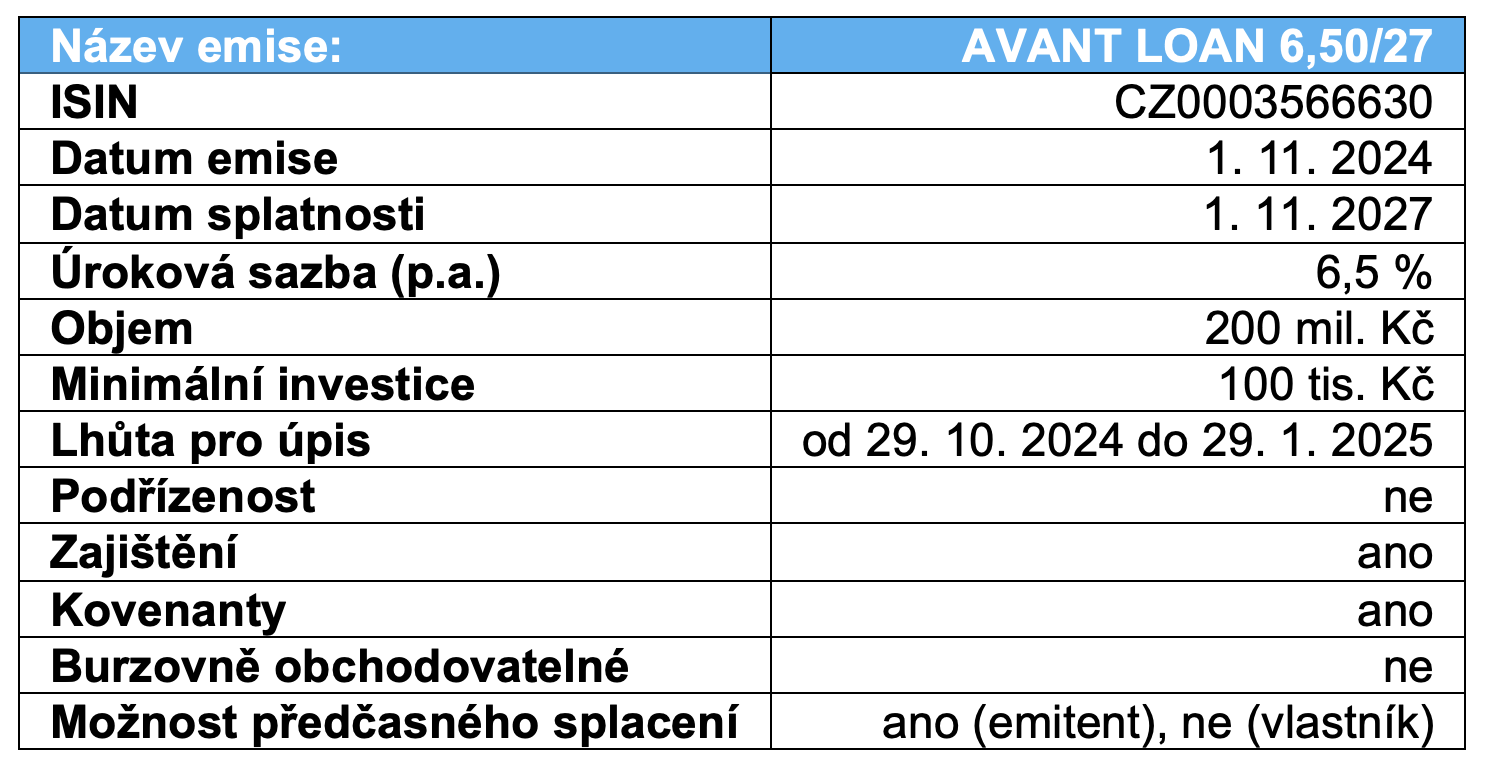

Tato emise je od fondu kvalifikovaných investorů AVANT LOAN SICAV. Smyslem tohoto fondu je poskytování zajištěných střednědobých úvěrů investičním fondům a jejich dceřiným společnostem v ekosystému AVANT. Na to fond nedávno vydal dluhopisový balík v objemu 200 milionů korun na tříleté zajištěné dluhopisy splatné v roce 2027 s výnosem 6,5 % p.a. Dluhopisy mají jmenovitou hodnotu 50 tisíc korun, investor si ale musí koupit minimálně dva. Jedná se o burzovně neobchodovatelné bondy, které se budou prodávat do konce ledna příštího roku.

ATLANTA SAFE zde vystupuje i jako agent pro zajištění, které tyto dluhopisy ponesou. Emise je zajištěna k pohledávkám fondu z úvěrů, které bude poskytovat níže popsaným společnostem. Jedná se o formu podzástavního práva, tyto poskytnuté úvěry budou totiž zajištěny zástavním právem k nemovitostem nebo jiným aktivům. Emise obsahuje i spoustu kovenantů.

PASSERINVEST FINANCE, a.s.

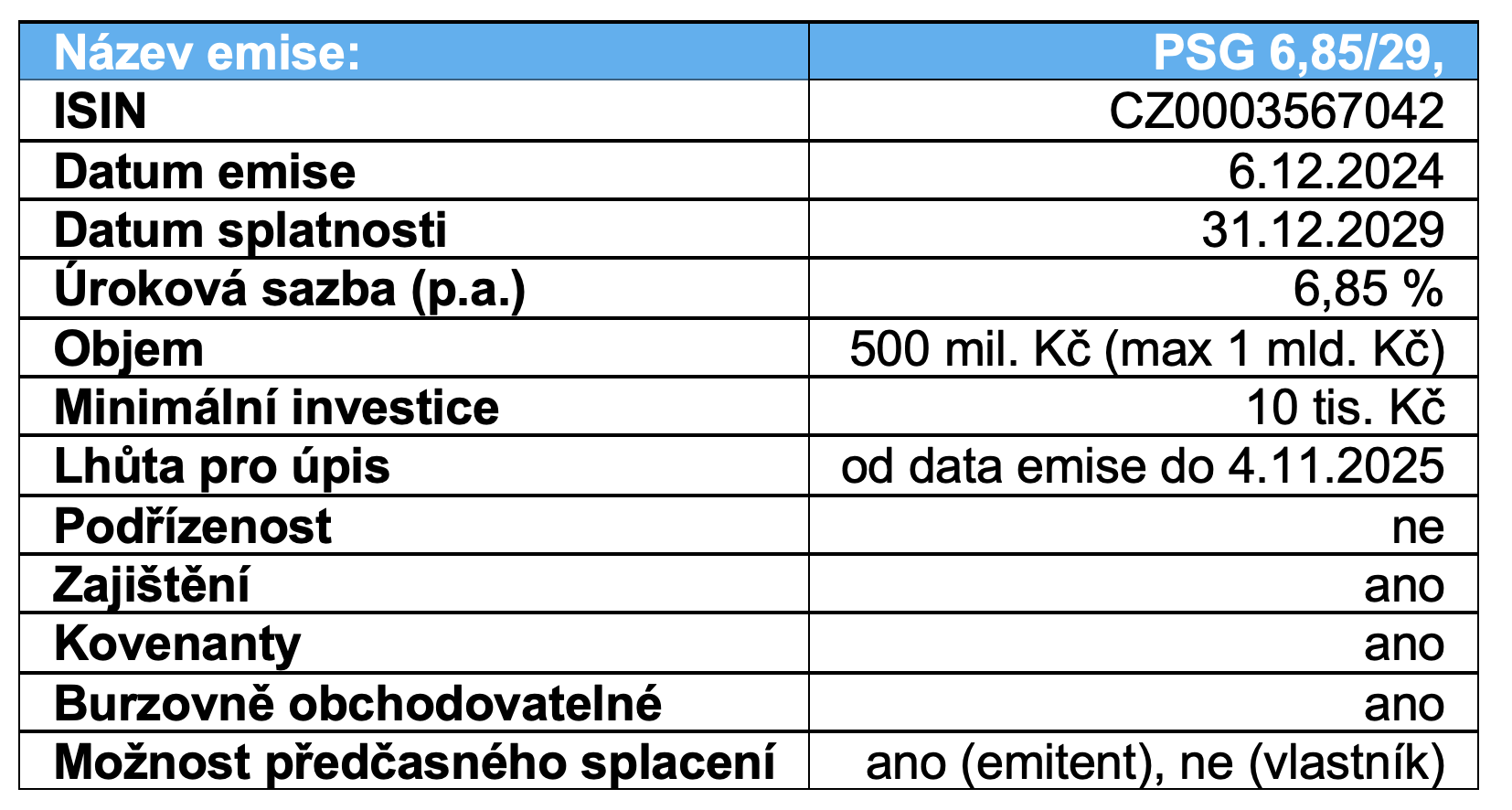

Passerinvest je český miliardový developer, pojmenovaný po svém zakladateli Radimu Passerovi, který se řadí mezi padesátku nejbohatších Čechů. Jeho skupina vznikla v roce 1991 a postupem času se stala jedním z nejvýznamnějších hráčů na trhu s kancelářskými prostory v Praze. Je známá především pro svou kancelářskou čtvrtí Brumlovka na Praze 4 – Michli.

K financování využívá Passerinvest hlavně bankovní úvěry a dluhopisový kapitál je spíše doplňkovým externím zdrojem. Loni v březnu přišla s prospektem na zatím poslední emisi, tehdy na 400 mil. korun s možností navýšení na 750 mil. korun. Nový prospekt je na emisi za 500 milionů, za kterou ručí matka skupiny a která obsahuje řadu kovenantů. Burzovně obchodovatelné dluhopisy jsou splatné v říjnu 2029 a ponesou úrok 6,95 %. Minimální investice činí 10 tisíc korun.