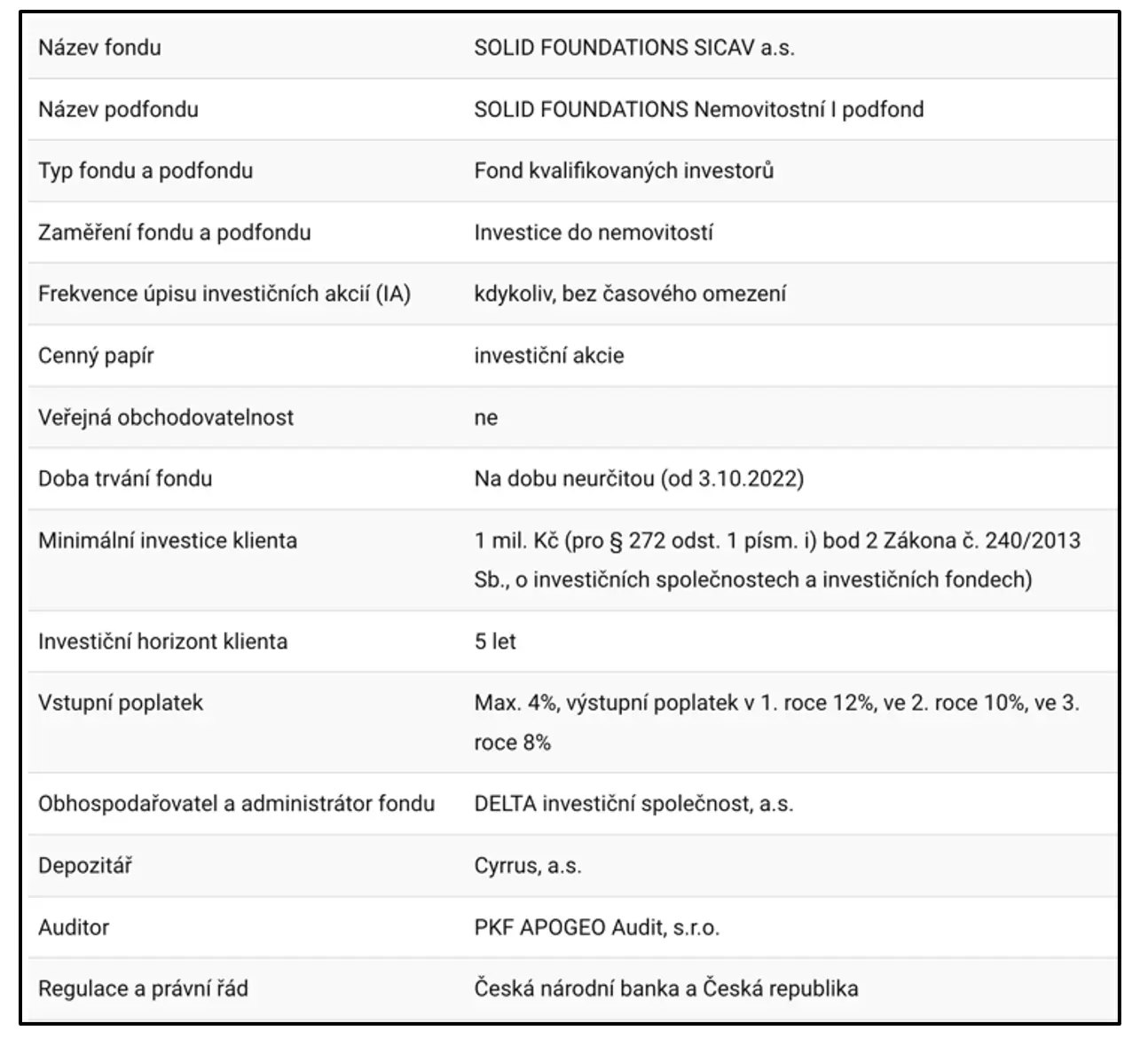

SOLID FOUNDATIONS SICAV (SFS) je fondem kvalifikovaných investorů, který vznikl v říjnu 2022 a zabývá se developmentem rezidenčních nemovitostí v českých regionech. Jako FKI má nastavenou minimální investici od 1 milionu korun a není tak určen pro drobné střadatele.

To ale neplatí o dluhopisech tohoto fondu, do kterých lze investovat už od 50 tisíc korun. Fond si nechal v červnu schválit prospekt na emisi v objemu 300 milionů korun, na kterou vychází nezajištěné a burzovně neobchodovatelné dluhopisy. Dluhopisy ve skutečnosti vydává podfond SOLID FOUNDATIONS Nemovitostní I, protože ale nemá právní subjektivitu, musí na jeho účet jednat fond SFS. Výtěžek z dluhopisů by měl financovat aktuální níže popsané (ale i nějaké budoucí) developerské projekty, a to především formou zápůjček. K účelovosti se ale firma nijak nezavázala.

Dluhopisy jsou na tři roky a nabízí výnos 8,1 % ročně, který bude vyplácen pololetně (k 1.1. a 1.7.). Kromě toho, že jsou bondy nezajištěné, neobsahuje emise ani žádné kovenanty. Relativně dražší jsou i náklady na distribuci ve výši 6 % objemu (tedy 2 % na každý rok splatnosti), které musí emitent zaplatit. Tyto náklady ale mohou být nižší, jedná se o maximální možnou hodnotu.

Pokud byste si chtěli nechat dluhopisy splatit předčasně, máte smůlu. Emisní podmínky to nepovolují. Pokud se ale rozhodne o předčasné splacení sám emitent, tak ten tuto možnost má. Vlastníkům dluhopisů musí dát ale vědět alespoň 30 dnů dopředu. V takovém případě vám kromě jmenovité hodnoty musí splatit i naběhlý úrok.

Parametry emise:

| Název emise: | SOLID27 |

| ISIN: | CZ0003563215 |

| Datum emise: | 1.7.2024 |

| Datum splatnosti: | 1.7.2027 |

| Úrokový výnos (p.a.): | 8,1 % |

| Objem: | 300 mil. Kč |

| Minimální investice: | 50 tis. Kč |

| Lhůta pro úpis: | od 28.6.2024 do 1.6.2025 |

| Podřízenost | ne |

| Zajištění: | ne |

| Kovenanty: | ne |

| Burzovně obchodovatelné | ne |

| Možnost předčasného splacení: | ne (vlastník), ano (emitent) |

Fond SFS, přesněji jeho podfond SOLID FOUNDATIONS Nemovitostní I podfond, chce stavět nové a ekologicky efektivní nemovitosti pro soukromé bydlení, ale i celé komunity. Development se má uskutečňovat v okolí Brna, na jižní a střední Moravě, na Vysočině i v okolí Prahy. Nemovitosti chce po dokončení prodávat/pronajímat. Investorům do fondu za to slibuje očekávané zhodnocení 8-10 % ročně. Správcem fondu je DELTA IS a depozitářem je CYRRUS. K červnu 2024 měl fond aktiva pod správou (AUM) celkem 170 milionů. Akcie se k tomu dni ještě nijak nezhodnotily, jedná se tedy o původní hodnotu vydaných investičních akcií, kterých bylo 160 milionů. Tyto akcie vlastnili k danému dni pouze dvě fyzické osoby.

Parametry fondu SFS:

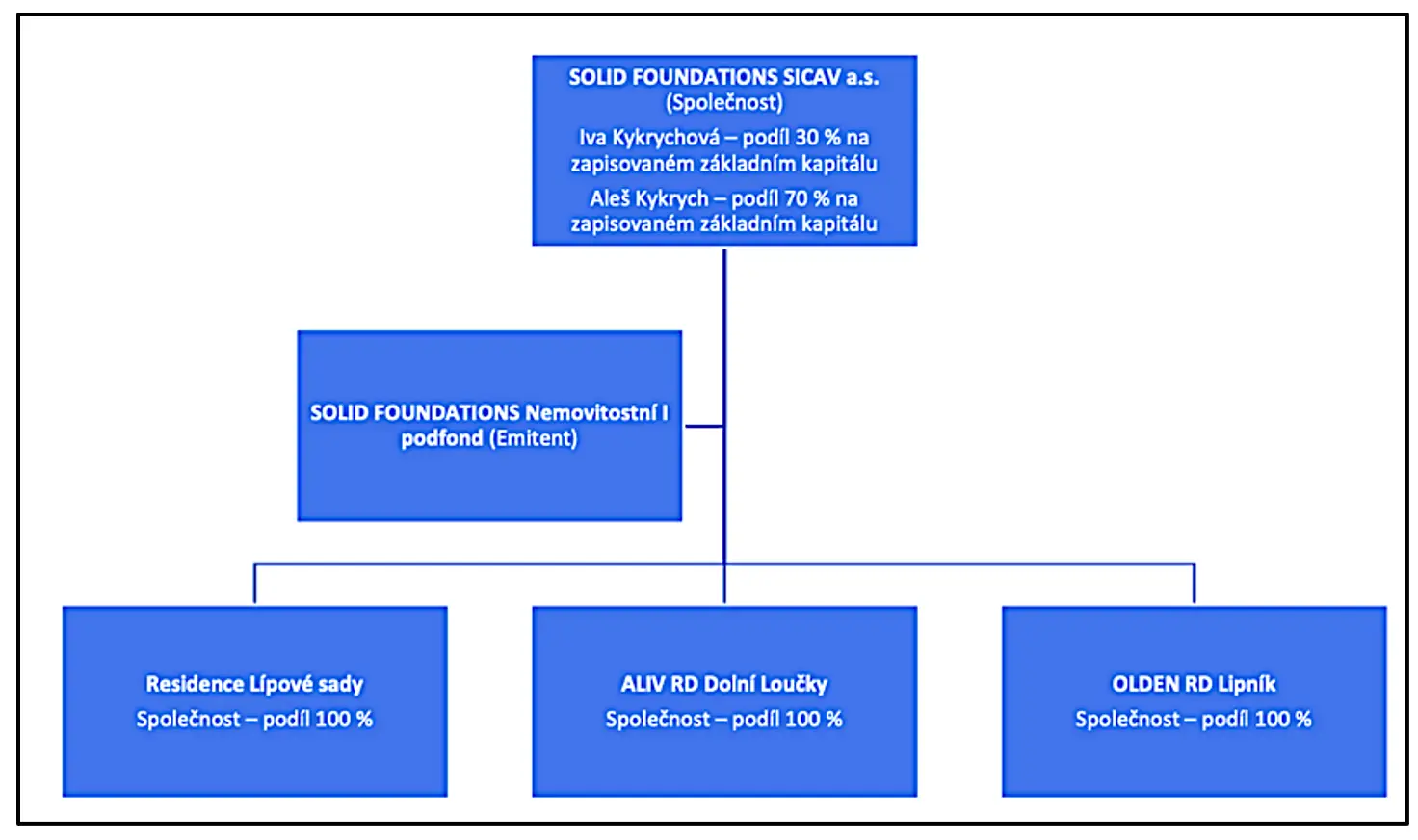

Majetek fondu jsou v zásadě tři obchodní podíly ve třech projektových společnostech:

- RESIDENCE LÍPOVÉ SADY s.r.o. (IČO: 079 37 423)

- OLDEN RD Lipník s.r.o. (IČO: 140 60 892)

- ALIV RD Dolní Loučky s.r.o. (IČO: 119 88 924)

z nichž každá vlastní jeden developerský projekt.

RESIDENCE LÍPOVÉ SADY

Projekt RESIDENCE LÍPOVÉ SADY získala projektová společnost v roce 2021. Nachází se asi v Rousínově u Brna, obce s asi 6 tisíci obyvateli nacházejícího se cca 20 minut jízdy autem na východ od krajského města. Obec disponuje plnou občanskou vybaveností. Odhadovaná doba dokončení projektu je srpen 2024.

Projekt je tvořen celkem 48 domy a bytovými jednotkami, konkrétně se jedná o 27 domů a 21 bytových jednotek. Každý dům je o dispozici 5+kk s tím, že má vlastní terasu a parkovací místa pro 2 osobní vozy. Dispozice bytových jednotek jsou od 2+kk, přes 3+kk až po 4+kk. Celkem by tak projekt mohl poskytnout domov 198 osobám.

K červnu 2024 byly prodány 3 domy a 14 bytových jednotek a další 2 domy a byty byly rezervovány. V případě, že se podaří prodat všechny domy a bytové jednotky za aktuálně stanovenou cenu, bude utrženo cca 450 milionů s údajným ziskem 200 milionů korun. Náklady se tedy odhadují na 250 milionů korun.

- Lokalita: Rousínov u Brna, obec s přibližně 6 000 obyvateli.

- Velikost projektu: 27 domů a 21 bytových jednotek.

- Stav: Prodány 3 domy a 14 bytových jednotek, 2 domy a 2 byty rezervovány.

- Finanční ukazatele: Odhadovaný výnos: 450 milionů Kč; odhadovaný zisk: 200 milionů Kč; odhadované náklady: 250 milionů Kč.

- Termín dokončení: Předpokládaný srpen 2024.

Vizualizace projektu:

OLDEN RD Lipník

Tento projekt má dát vzniknout 20 rodinným domům typu bungalov s užitnou plochou cca 165 m2 o dispozici 4+kk. Celkem by tak projekt mohl poskytnout domov cca 80 osobám. Vzniknout má v obci Lipník nad Bečvou, která se nachází v Olomouckém kraji a která má cca 8 tisíc obyvatel. Projekt je ve fázi přípravy stavebního povolení. Odhadovaná doba dokončení projektu je červen 2026.

Odhadované náklady na realizaci projektu jsou cca 130 milionů korun a zisk se odhaduje na cca 80 milionů.

- Lokalita: Lipník nad Bečvou.

- Velikost projektu: 20 rodinných domů typu bungalov, 4+kk.

- Stav: Fáze přípravy stavebního povolení.

- Finanční ukazatele: Odhadované náklady: 130 milionů Kč; odhadovaný zisk: 80 milionů Kč.

- Termín dokončení: Předpokládá se červen 2026.

ALIV RD Dolní Loučky

Tento projekt zahrnuje výstavbu 9 rodinných domů přízemního typu se sedlovou středou s užitnou plochou cca 165 m2 o dispozici 4+kk. Celkem by tak projekt mohl poskytnout domov cca 36 osobám. Vzniknout má v obci Dolní Loučky u Brna, která má cca 1300 obyvatel. přípravy stavebního povolení. Odhadovaná doba dokončení projektu je červen 2026.

Odhadované náklady na realizaci projektu jsou 62 milionů korun a odhadovaný zisk cca 38 milionů.

- Lokalita: Dolní Loučky u Brna, na okraji Vysočiny.

- Velikost projektu: 9 rodinných domů, 4+kk.

- Stav: Fáze přípravy stavebního povolení.

- Finanční ukazatele: Odhadované náklady: 62 milionů Kč; odhadovaný zisk: 38 milionů Kč.

- Termín dokončení: Předpokládaný červen 2026.

Výstavbu nemovitostních projektů provádí na základě smluv o dílo společnost AKYSTAV, kde je Aleš Kykrych jediným společníkem.

Na webu fondu se zároveň uvádí, že do fondu vložili 100 milionů vlastního kapitálu. Všechny tři projektové společnosti měly ale na konci 2023 dohromady vlastní jmění jen cca 22 milionů korun. Naopak jejich zadlužení dosahovalo celkem cca 260 milionů, přičemž závazky za cca 130 milionů měly zajištění. Jednalo se hlavně o půjčky od investiční platformy Investown, která je majetkově propojená s DRFG. Ta nejenže má na těchto zápůjčkách sjednané zástavy, ale dostala i mnohem hezčí úrok 12 %. Není sice uváděno, kdy tyto půjčky poskytla, takže by někdo mohl namítat, že to bylo dávno, kdy byly projekty mnohem rizikovější, ale obě půjčky, které poskytla, poskytla projektovým společnostem, které ani dnes nemají stavební povolení. A investor do dluhopisů je má financovat bez zajištění, kovenantů a za výnos, který je o 4 procentní body nižší?

Podle účetních výkazů samotného podfondu (který všechny tři společnosti vlastní) byly navíc všechny tři projektové firmy v jeho výkazech oceněny celkem na 186 milionů korun. Jak mohou být tyto podíly k 31.12.2023 oceněny na 186 milionů korun, když ke stejnému datu měly samy vlastní kapitál dohromady pouze 22 milionů korun?

Organizační struktura:

Skutečnými majiteli fondu jsou Iva a Aleš Kykrychovi, kteří vlastní všechny investiční akcie i hlasovací práva.

Iva Kykrychová se v prospektu prezentuje zkušenostmi na řídících pozicích ve finančních službách, firemním financování a controllingu v českých i zahraničních firmách. Dnes údajně pracuje jako finanční ředitelka společnosti ALIV Development, která se zabývá financováním výstavby nemovitostí. Tato firma, která sídlí v brněnské AZ Tower, nabízí na svých webových stránkách možnost vágní investice do její činnosti:

Když se na firmu podíváme do obchodního rejstříku, zjistíme že vznikla v květnu 2020 a Kykrychová v ní vlastní 100 % podíl. Firma má ale výsledky jen za rok 2023, podle kterých nic nestaví, ale má asi 76 milionů (téměř celá bilanční suma) v pohledávkách. Vše na dluh, protože na konci 2023 měla záporné vlastní jmění -786 tisíc korun. Detaily se nedozvíme, protože nebyla zveřejněna příloha k ÚZ, ale pohledávky jdou zřejmě za dceřinou společností podobného názvu: ALIV Development 2. Ta vznikla v květnu 2021 a na konci loňského roku měla bilanční sumu 23 milionů korun. I zde ale veškerý majetek tvořily pohledávky. Opět vše na dluh, protože vlastní kapitál činí jen 17 tisíc korun.

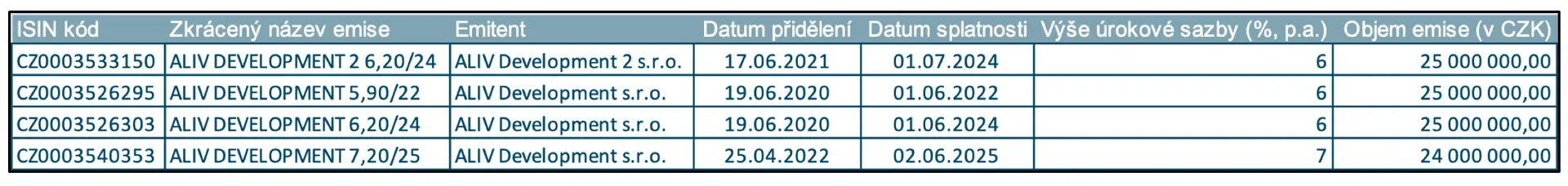

Tedy i tato firma podle výkazů půjčuje ony peníze dál. Protože ale i ona zveřejňuje jen účetní závěrky a už ne přílohy, nevíme kam tyto peníze vlastně putují. Podle závěrek se ale každopádně jedná o dluhopisy a vydané směnky. Obě společnosti vydaly tyto emise:

Pak je tu Aleš Kykrych, který vlastní a je ředitelem zmíněné firmy Akystav. Tato stavební firma, která nemá webové stránky, vznikla v září 2019. Firma měla na konci 2023 majetek za skoro 35 milionů, ale VK jen 657 tisíc. VH minulých let činilo 271 tisíc. Dále vlastní realitní kancelář PaK real estate.

Závěr:

Po předešlé analýze firmy, která si říká fond, tu tentokrát máme skutečný fond, který vznikl teprve v říjnu 2022 a který chce stavět rezidenční bydlení v regionech. Fond se zatím nijak nezhodnotil a k červnu letošního roku neměl kromě zakladatelů ani žádné další investory. Doposud začal pracovat na třech aktivních rezidenčních projektech, které by mohly dohromady poskytnout nový domov cca 300-400 lidem. Jeden z nich (ten největší) by se měl dokončit tento měsíc. Malá část nemovitostí se již prodala v předprodeji a pro projekt se zároveň odhaduje hrubá zisková marže přibližně 44,4 %. Hezkou marži nad 35 % mají v rozpočtu naplánovanou i další dva projekty, ty ale ještě nemají ani stavební povolení a měly by být hotové nejdříve v roce 2026. Fond ve svém účetnictví navíc všechny tři projektové společnosti na konci loňského roku oceňoval na 186 milionů korun, přestože firmy měly dohromady vlastní kapitál jen 22 milionů.

Máme tu tedy mladý fond, který zatím nevydělal ani korunu. Založili ho podnikatelé Iva a Aleš Kykrychovi (pravděpodobně manželé či sourozenci), přičemž Iva Kykrychová je zároveň majitelkou developerské společnosti ALIV Development, která na svých webovkách rovněž nabízí investice do výstavby nemovitostí. Ty jsou ale velmi vágně popsané a není u nich ani jasné, skrze jaký finanční produkt se bude investovat. Firma ALIV Development vznikla v roce 2020 a na konci minulého roku měla dluhy za 76 milionů a téměř žádný vlastní kapitál. Vše co si půjčila, půjčila dál své dceři, která je rovněž bez vlastního kapitálu a která všechny tyto peníze také napůjčovala někam dál. Není ale jasné kam, protože k výkazům obou firem chybí přílohy. Obě tyto firmy se ale částečně financují podlimitními dluhopisy, které vydávají od roku 2020. Pak je tu pan Aleš Kykrych, který je zase 100% vlastníkem stavební firmy Akystav, která by měla nemovitosti fondu stavět. Tato stavební firma, která nemá webové stránky, vznikla v září 2019 a na konci 2023 měla majetek za necelých 35 milionů, ale VK jen 657 tisíc. VH minulých let činil pouhých 271 tisíc. Na webu fondu se tato firma prezentuje i zkušenostmi z realitního developmentu, to ale nelze nikde ověřit.

Nelze tedy říci, že by majitelé fondu nějak kompenzovali jeho neexistující historické výsledky nějakými bohatými minulými zkušenostmi z oboru. Na webu fondu se zároveň uvádí, že do fondu vložili dohromady 100 milionů vlastního kapitálu. Všechny tři projektové společnosti měly ale na konci 2023 dohromady vlastní jmění jen cca 22 milionů korun. Naopak jejich celkové zadlužení dosahovalo 260 milionů korun, přičemž závazky za cca 130 milionů nesly zajištění. Jednalo se hlavně o půjčky od investiční platformy Investown, která nejenže má na těchto zápůjčkách sjednané kvalitní zástavy, ale dostala i mnohem hezčí úrok 12 % oproti těmto dluhopisům, které nesou jen 8,1 %. Není sice uváděno, kdy Investown tyto půjčky poskytla, takže by někdo mohl namítat, že to bylo v době, kdy byly projekty mnohem rizikovější (což by ospravedlňovalo mnohem atraktivnější podmínky jejích půjček), ale obě půjčky, které poskytla, poskytla těm dvěma projektovým společnostem, jejichž projekty nemají stavební povolení ani dnes. A investor do dluhopisů je má očividně financovat bez zástav a dalších zajištění, bez kovenantů a za výnos, který je o skoro 4 procentní body nižší. To nám vůči dluhopisovým investorům nepřijde vůbec fér. Vzhledem k nulové historii, nepřesvědčivé ekonomice a neatraktivním dluhopisům bude lepší se těmto bondům raději vyhnout.