Valuace komerčních realit byly v uplynulých letech, kdy díky nulovým sazbám rostly nemovitosti výrazně na ceně, velké téma pro short-sellery. Do jejich hledáčku se už dostaly akcie či dluhopisy realitních gigantů jako třeba lucemburské Vivion Investments Sarl, která vlastní kanceláře a hotely po Německu a UK, nebo další lucemburské skupiny Adler Group SA. Terčem short-sellerů se stala také jedna z největších společností na švédském realitním trhu SBB.

A útoky se nevyhnuly ani realitnímu impériu CPI Property Group českého miliardáře a podle Forbesu šestého nejbohatšího Čecha Radovana Vítka, který je v CPI většinovým vlastníkem s podílem kolem 90 %. Tento holding rovněž se sídlem v Lucembursku má komerční nemovitosti po celé Evropě, z toho nejvíce v Česku, Německu, Rakousku, Itálii nebo Polsku. Své portfolio v tržním ocenění valuuje na 19,2 miliardy EUR, tedy v přepočtu na necelých půl bilionu korun.

Toho se chytla americká investiční společnost Muddy Waters Research (MWR), podle které jsou nemovitosti nadhodnocené. Firma, která předtím zaútočila i na zmíněnou Vivion Investments Sarl, obviňuje Vítkovu skupinu nejen z nafukování cen svých nemovitostí, ale třeba i falešného reportování údajů o jejich obsazenosti nebo z toho, že z ní Vítek vyvádí majetek a skupinu potají „drancuje“. MWR si vsadila na pokles cen dluhopisů CPI a v listopadu minulého roku přišla s první zprávou o údajném skutečném stavu této realitní skupiny, které předcházelo několikaměsíční investigativní šetření. Zároveň slibovala i zprávu druhou, která vyšla v pondělí 22. ledna 2024.

V této nové zprávě popisuje, jak CPI nadhodnocuje hodnotu svého portfolia, nebo jak poskytuje nesprávné údaje o obsazenosti svých kancelářských prostor. Pro analýzu přestřelených valuací si jako vzorek společnost MWR vybrala několik nemovitostí skupiny CPI na berlínském trhu. Vykazují podle ní varovné signály nejen z pohledu jejich stavu nebo obsazenosti, ale také z pohledu podezřelého a agresivního načasování nových výnosů z přecenění, jakožto i slabé nebo žádné cenové korekce v době, kdy na realitním trhu docházelo k ochlazování.

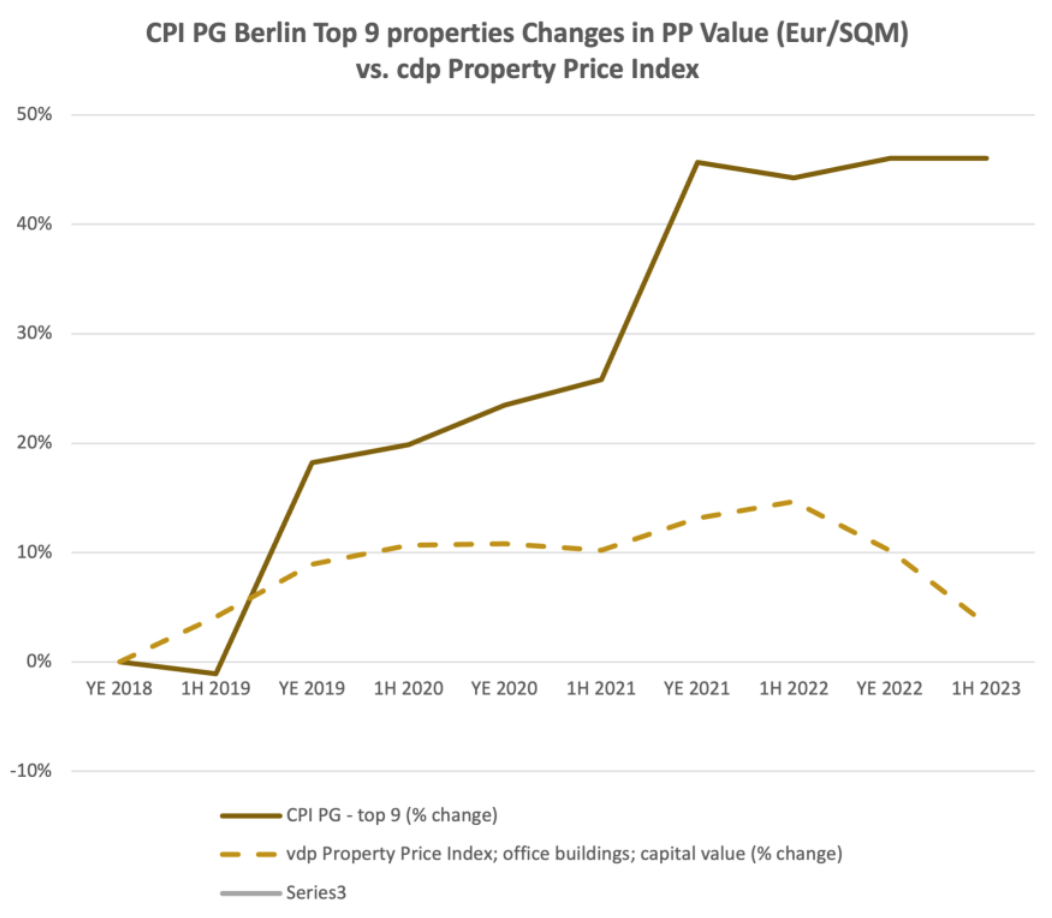

Na paškál si vzala top 9 tamních nemovitostí, jejichž cena mezi 1H 2019 a 1H 2023 podle MWR vzrostla neúměrně tržní situaci a křivka vývoje ocenění se zcela vychýlila od tamního indexu. Tyto konkrétní nemovitosti si MWR údajně vybrala proto, že jejich ocenění je podle ní mnohem méně subjektivní, než u zbytku portfolia. Nafouknuté ceny se ale podle ní týkají mnohem širšího záběru portfolia CPI.

Zchátralá kancelářská budova, která za 4 roky zdvojnásobila svou hodnotu

U berlínské administrativní budovy Reuchlinstraße 10-11 bylo podle MWR až 84 % výnosů z tržního přecenění této nemovitosti z uplynulých několika let neopodstatněných. V penězích se jedná až o 87 milionů EUR ve výnosech, které podle MWR nemají opodstatnění v realitě. Zbylých 16 % z celkových výnosů z přecenění je podle analytické firmy reálná a opodstatněná výše výnosů z tržního přecenění v dané lokalitě, která by se dala racionálně předpokládat.

Tato konkrétní nemovitost se mezi červnem 2018 a prosincem 2021 zhodnotila o 100 %. MWR pro takové zhodnocení údajně nenašla žádné opodstatnění. GLA (=gross lettable area, tedy hrubá pronajímatelná plocha) této nemovitosti se za dané období nijak nezvýšila a investigativní šetření na místě ukázalo, že je budova nedostatečně udržovaná, zchátralá a podle všeho i z větší části neobsazená.

Údajný stav budovy Reuchlinstraße 10-11 v době investigace:

V polovině 2022 začaly valuace německých kancelářských objektů klesat v průměru o 10 %, zatímco valuace kancelářských budov skupiny CPI se nijak neměnily. Budova Reuchlinstraße 10-11 ve zprávě slouží jako ilustrativní příklad toho, jak CPI manipuluje s valuacemi svého portfolia.

Tato budova byla k červnu 2018 tržně oceněna na 103 milionů EUR. V roce 2022 už byla ta samá nemovitost valuována na 199 milionů EUR, což představuje zhodnocení o 93,2 %. Co se na budově změnilo, co by dokázalo ospravedlnit takové výnosy z přecenění? Podle MWR vůbec nic. U budovy nedošlo k nárůstu pronajímatelné plochy a je navíc ve špatném stavu. Valuace nemovitostí skupiny CPI se zároveň výrazně vychylují od cenového vývoje tamního kancelářského trhu, který své nemovitosti v daném období přeceňoval nahoru mnohem méně.

Vývoj valuací devíti klíčových kancelářských objektů CPI v Berlíně vs. německý kancelářský Property Price index

Obsazenost pražských a varšavských kanceláří

Další nařčení MWR se týká reportování údajně přestřelených údajů o obsazenosti kancelářských budov CPI v Praze a ve Varšavě.

Klíčové pražské nemovitosti měly podle oficiálních reportů CPI z loňského roku obsazenost ve výši 93,7 %, vůbec nejvyšší ze všech měst, kde má tato skupina kanceláře. Tato obsazenost navíc dle tvrzení CPI každoročně roste a nájemníci zároveň každoročně navyšují délku nájemních smluv. MWR tato tvrzení ověřovala na aktuálních výpisech pražských realitních kanceláří (CBRE a Colliers), které u těchto budov inzerují neobsazenost 14,3 % oproti 6,3 procentům oficiálně reportovaným skupinou CPI. Tyto klíčové pražské nemovitosti tvoří 73 % hodnoty hrubé pronajímatelné plochy a 78 % hodnoty tržní valuace všech pražských nemovitostí patřících skupině CPI.

Varšava pak byla podle loňských oficiálních reportů CPI město s třetí nejvyšší obsazeností kancelářských budov v rámci portfolia této skupiny s reportovanou výší neobsazenosti 7 %. Podle zjištění MWR z výpisů tamních realitních kanceláří, které v daných budovách inzerují volné kancelářské prostory, činila jejich neobsazenost 14 %, tedy dvojnásobek hodnoty reportované CPI.

V Berlíně pak skupina drží od covidu některé kancelářské prostory mimo provoz. Jako důvod cituje údajnou renovaci. Pokud by se uvolnily, neobsazenost budov v Berlíně ale i jiných městech by podle MWR vystřelila ještě výrazněji.

Praha a Varšava společně tvoří 27,4 % hrubé pronajímatelné plochy a 28,7 % tržní valuace nemovitostí skupiny CPI. Podhodnocování celkové neobsazenosti na těchto špičkových trzích je podle MWR v rámci zkreslování portfolia skupiny CPI jen špičkou ledovce. Na trzích ve Vídni, Budapešti a Bukurešti není dle MWR skupina CPI ohledně informací o svých 52 nemovitostech dostatečně transparentní. Dle názoru analytiků z MWR jsou problémy na těchto trzích vzhledem k této nedostatečné transparentnosti ještě pravděpodobnější.

MWR se poté ve své padesátistránkové zprávě zabývá nadhodnocenými cenami ještě u dalších nemovitostí, např. u pozemků CPIPG v pražských Bubnech, kde tvrdí, že jejich tržní hodnota je zhruba o polovinu nižší než hodnota uváděná firmou CPIPG. Kompletní zprávu naleznete zde. Je ale stále nutné brát veškerá nařčení a obvinění ze strany Muddy Waters s určitou dávkou rezervy, protože se nejedná o regulatorní orgán, ale o soukromou investiční společnost zaměřenou na shortování cenných papírů, jejímž skutečným cílem je zisk. Z tohoto důvodu mohou být některé výroky potenciálně přitažené za vlasy při honbě za mediální senzací, aby firma srazila cenu co nejníže.

Reakce CPI a trhu

CPI PG se po nové zprávě nepřekvapivě znovu ozvala na svou obhajobu. Podle zástupců realitního impéria obsahuje druhá zpráva podobně jako ta první senzační tvrzení, recyklovanou kritiku a slabý průzkum. CPIPG údajně pracuje na podrobné odpovědi, kterou se chystá nařčení Muddy Waters vyvrátit. Realitní žralok, jak se Vítkovi přezdívá v byznysu kvůli jeho časté hře na hraně pravidel, se zároveň od prvního útoku Muddy Waters v listopadu 2023 pokouší zvýšit bilanční sumu společnosti tím, že do ní vkládá aktiva odjinud. Zároveň prodává ziskový majetek, kterým se snaží snižovat zadlužení celé skupiny.

Trhy už na zveřejnění druhé zprávy MW reagovaly. Podle agentury Bloomberg spadla v pondělí (22. ledna 2024) cena dluhopisů CPI Property splatných v květnu 2027 o 1 procento na 79 % své nominální hodnoty, což byl největší denní propad od 21. listopadu 2023. Přesto se však neví, které konkrétní emise MW shortuje. Ceny některých dluhopisů CPIPG se propadly už po prvním útoku v listopadu, kdy sestoupily na rekordní minima. Později však ztráty z velké části smazaly.

A proč dluhopisy, a ne akcie CPI? Je pravda, že i ty má skupina veřejně obchodované na frankfurtské burze. Obchoduje se s nimi ale velmi málo, protože cca 95 % z nich vlastní dva subjekty. Okolo 90 procent má Vítek a cca pět procent vlastní fondy americké investiční společnosti Apollo Global Management.