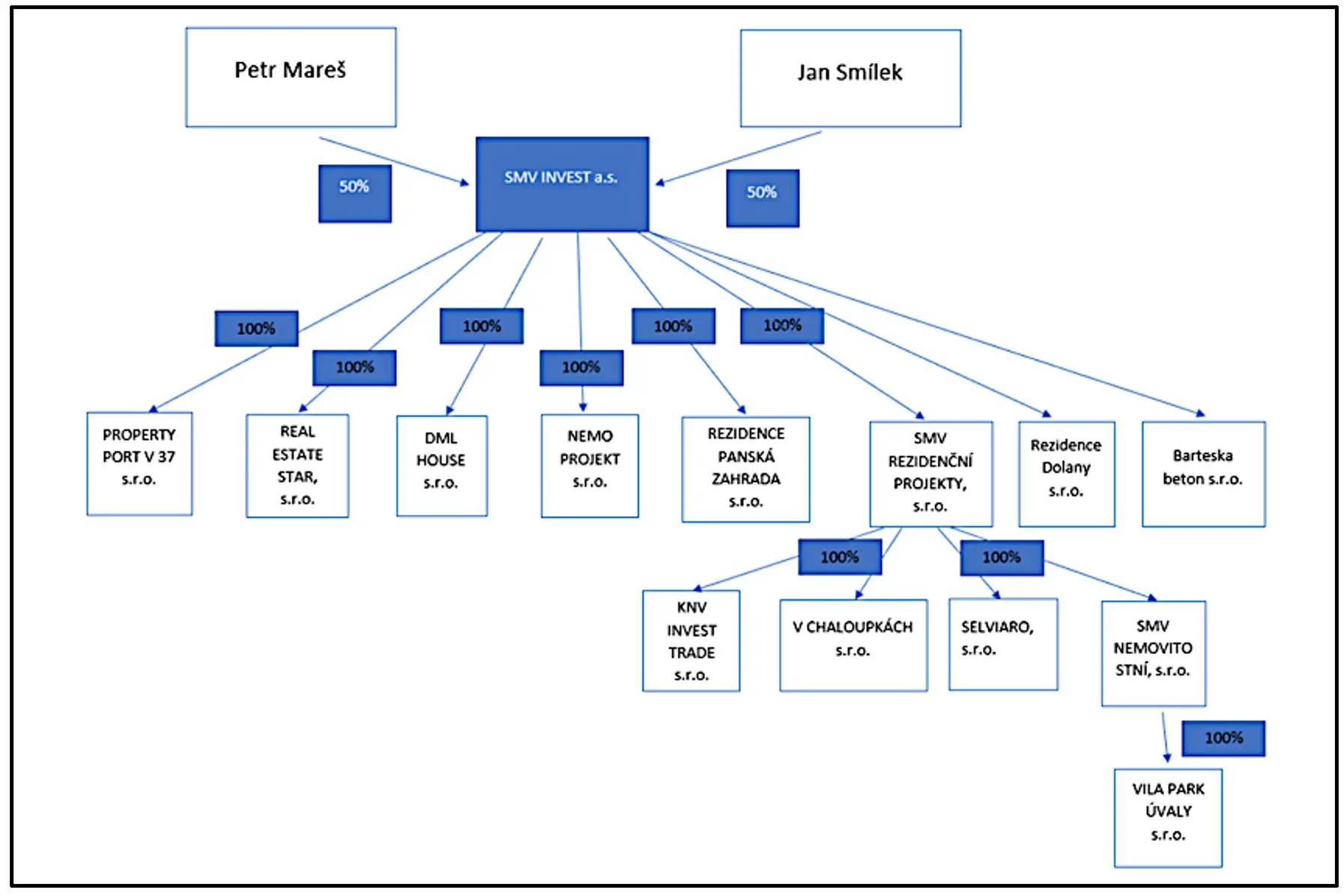

SMV INVEST a.s. je developerská společnost, která investuje do nemovitostí v České republice, zejména v Praze a blízkém okolí. Vznikla v roce 2019 a jako mateřská společnost zastřešuje skupinu deseti, převážně projektových (SPV) firem. Hodnota nemovitostního portfolia celé skupiny činí podle údajů z webových stránek téměř 3,01 mld. korun (červen 2024). Dluhopisové prospekty ve skupině vydává dceřiná společnost SMV REZIDENČNÍ PROJEKTY, která sama vlastní několik projektových společností.

Skupina má dva akcionáře: Jan Smílek (50 %) a Petr Mareš (50 %), kteří SMV společně zakládali. Petr Mareš je mimo jiné také 50% společníkem ve firmě Jarabák, která také vydává dluhopisy.

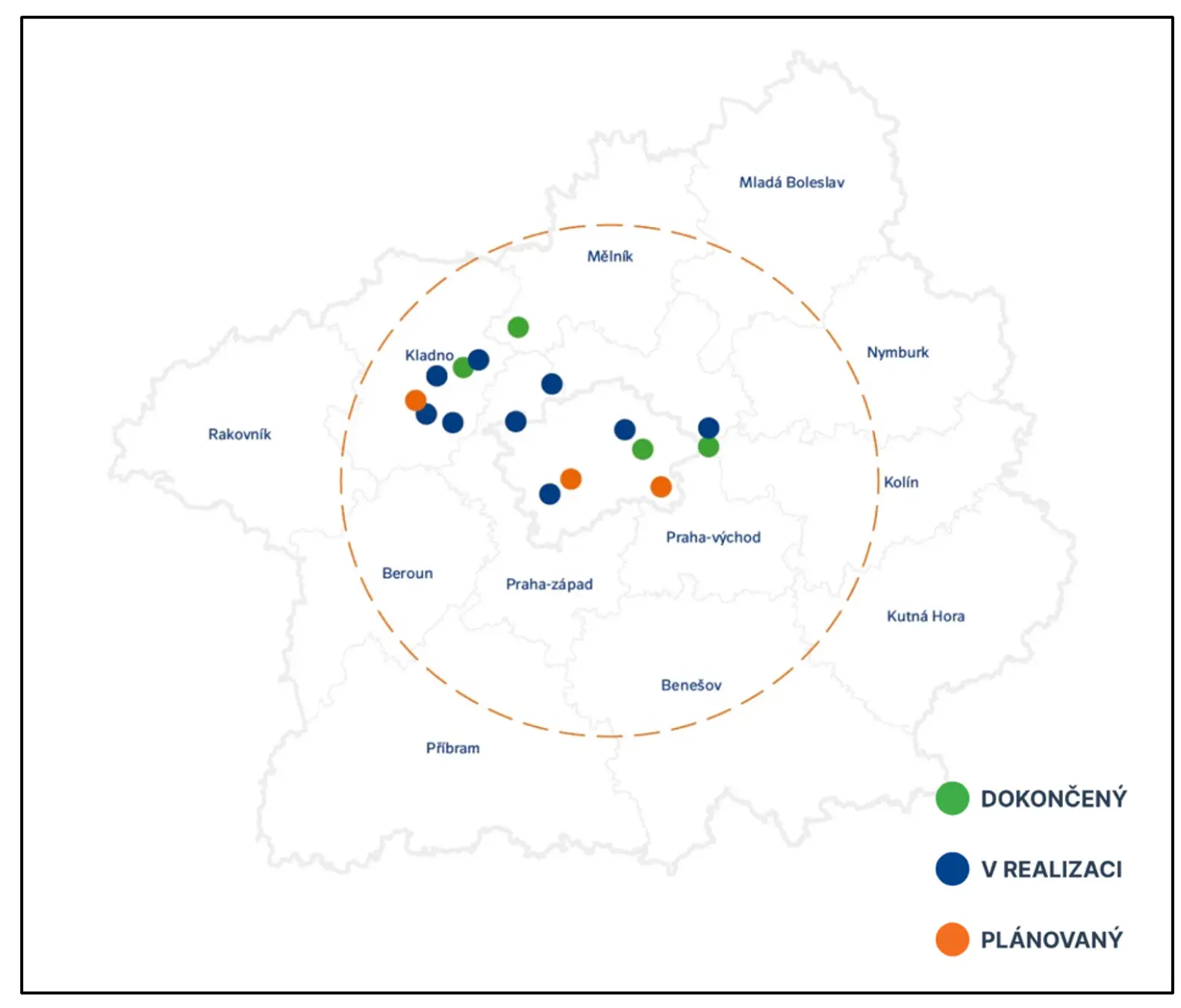

Přehled minulých, současných a budoucích projektů skupiny SMV Invest v Praze a okolí:

Emitent (SMV REZIDENČNÍ PROJEKTY) pořídila za dobu své existence čtyři obchodní podíly od své mateřské společnosti (SMV INVEST) za celkovou částku 186 milionů.

- KNV INVEST TRADE (projekt Byty u lesa Hloubětín)

- V CHALOUPKÁCH (projekty Řadové domy Řeporyje a Dobříkov na Šumavě)

- SELVIARO (projekt Praha Přední Kopanina)

- SMV NEMOVITOSTNÍ (projekt Vilapark Úvaly)

Byty u lesa Hloubětín

Projekt představuje výstavbu nového viladomu na místě bývalé restaurace V Chaloupkách v části Prahy 9 – Hloubětína u lesa ve stávající zástavbě rodinných domů. Viladům nabídne 10 až 12 velkometrážních bytových jednotek v dispozici 3+kk až 4+kk celkem o výměře cca 1000 – 1200 m2. Akvizice nemovitosti proběhla v objemu 20 milionů korun. Odhadované tržby projektu jsou přes 110 milionů korun a náklady přibližně ve výši 80 milionů korun. Ve vztahu k projektu již byly podány žádosti o územní rozhodnutí a stavební povolení, jejichž získání se očekává v prvním kvartálu roku 2024.

Řadové domy Řeporyje

Výstavba 3 dvoupatrových rodinných dvojdomů, které jsou funkčně rozděleny na 2 samostatné bytové jednotky. Projekt je ve fázi přípravy dokumentace pro získání územního rozhodnutí a stavebního povolení, jehož podání je předpokládáno v prvním kvartálu roku 2024.

Praha Přední Kopanina

Výstavba 25 řadových domů rozdělených do 7 objektů. Pro projekt byla podána žádost o změnu územního rozhodnutí a dne 19.2.2024 bylo vydáno územní rozhodnutí. Podání žádosti o vydání stavebního povolení je plánováno na druhý kvartál roku tohoto roku a firma očekává, že k získání stavebního povolení dojde v třetím až čtvrtém kvartálu téhož roku.

Vilapark Úvaly

Dceřiné společnosti:

KNV INVEST TRADE:

KNV INVEST TRADE s.r.o. je projektová společnost založená k realizaci developerského projektu Byty u lesa Hloubětín. Byla koupena na základě smlouvy o převodu podílu ze dne 20.12.2022 za kupní cenu 15 milionů korun, přičemž kupní cena je stanovena na základě znaleckého posudku navýšeného dohodou stran o 10 %.

V CHALOUPKÁCH

V CHALOUPKÁCH je projektová společnost založená k realizaci developerského projektu Řadové domy Řeporyje a Dobříkov na Šumavě. Byla koupena na základě smlouvy o převodu podílu ze dne 20.12.2022 za kupní cenu 12 milionů korun, přičemž kupní cena je stanovena na základě znaleckého posudku navýšeného dohodou stran o 10 %.

SELVIARO

Od minulého roku přibyl nový projekt pod společností SELVIARO, kterou emitent koupil od matky v lednu 2023. SELVIARO je společnost zajištující developerský projekt Praha Přední Kopanina. Tato společnost byla koupena na základě smlouvy o převodu obchodního podílu ze dne 27. 1. 2023 za kupní cenu 30,668 milionů korun.

SMV NEMOVITOSTNÍ

Emitent dále ovládá obchodní společnost SMV NEMOVITOSTNÍ, která vlastní firmu VILAPARK ÚVALY. Ta realizuje zmíněný developerský projekt Vilapark Úvaly Zálezí. Tuto společnost získal emitent od své matky SMV INVEST za kupní cenu 128 milionů korun, přičemž kupní cen byla stanovena znaleckým posudkem a na základě dohody stran stanovena ve výši 83 % ceny dle znaleckého posudku.

Ekonomika:

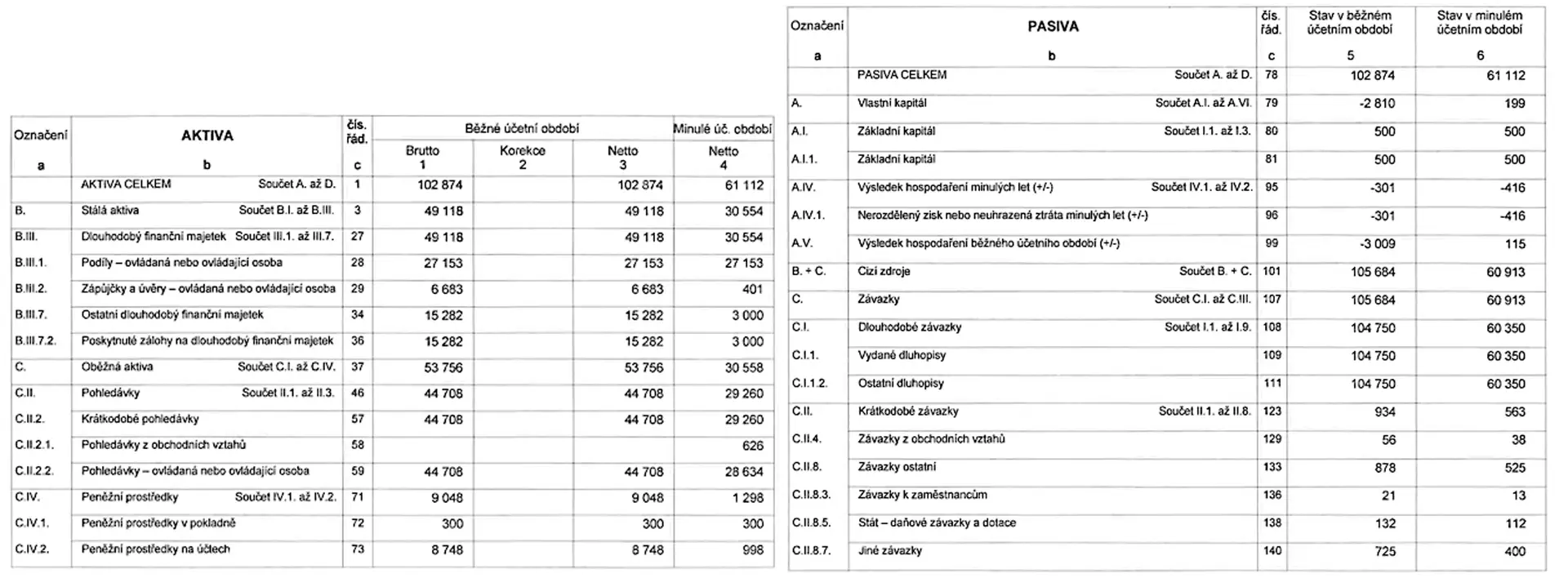

SMV REZIDENČNÍ PROJEKTY (=emitent) dluhopisů má poslední výkazy k 30.6.2023. Podle nich vlastnil majetek za 102 milionů skládající se z:

- podílů v dcerách (27,1 milionů)

- zápůjček vůči dcerám a matce (6,6 milionů)

- poskytnutých záloh na dlouhodobý finanční majetek (15,2 milionů)

- pohledávek (44,7 milionů)

- peněžních prostředků (9 milionů)

Firma byla na konci 1. pololetí 2023 předlužená se záporným VK -2,8 miliony korun. Dluhy ve výši 105 milionů korun byly z 99 % tvořeny vydanými dluhopisy. Vlastní kapitál tvořila především ztráta běžného období ve výši 3 milionů.

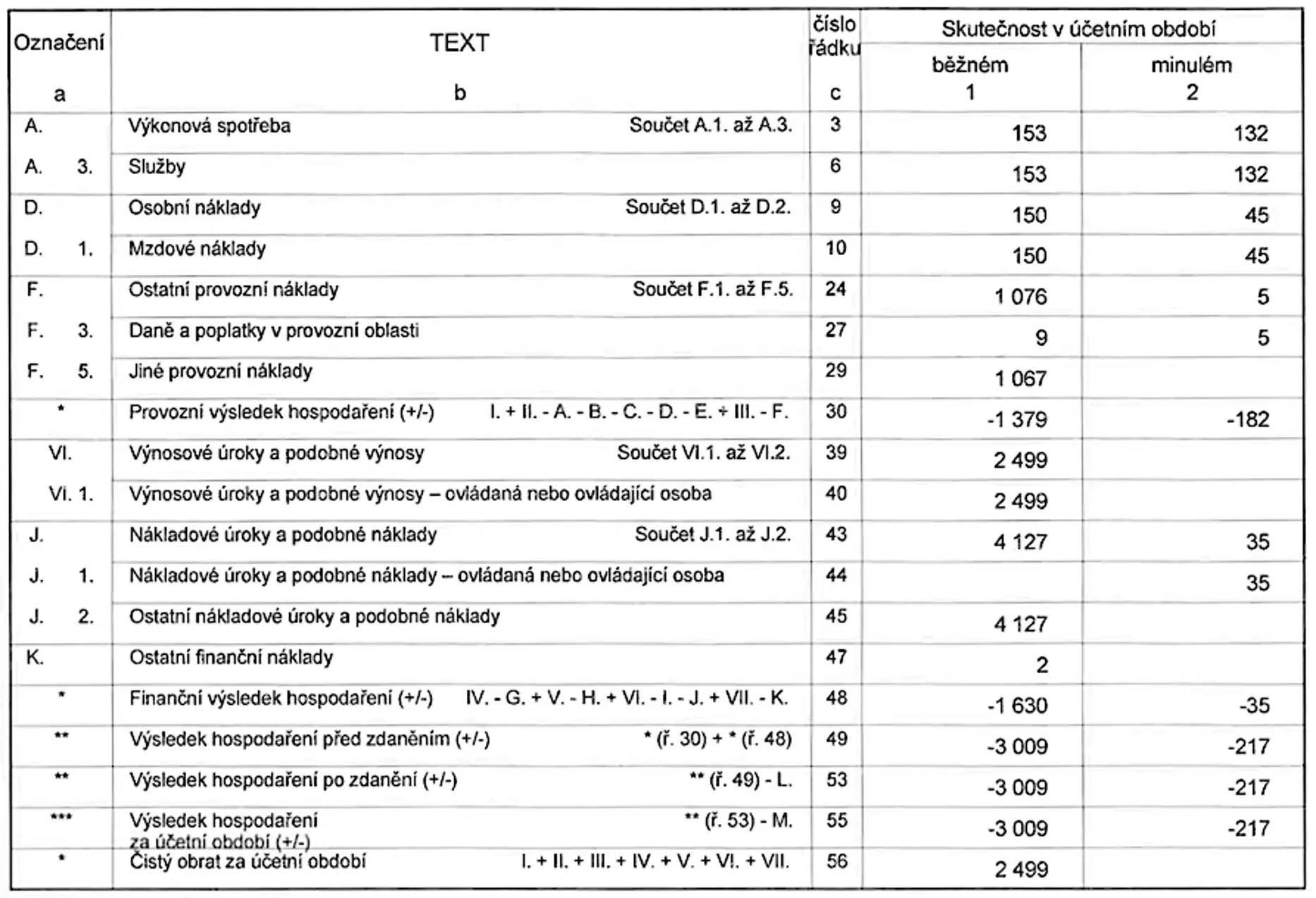

Individuální výsledovka emitenta toho moc neprozradí. Firma inkasuje úroky z poskytnutých zápůjček dcerám, její náklady na kapitál jsou ale vyšší. V kombinaci s provozními náklady vytvořila firma v loňském prvním pololetí čistou ztrátu -3 miliony korun.

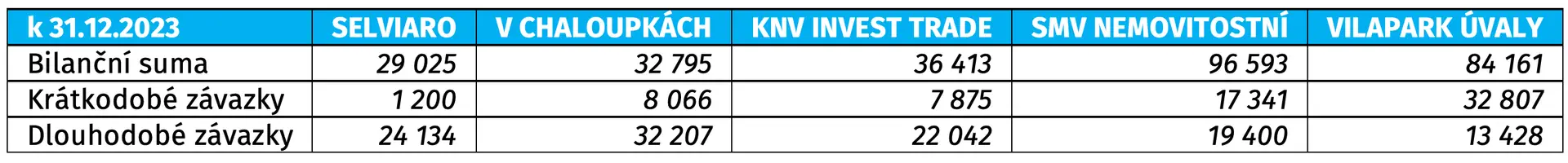

Finanční údaje dceřiných firem (v tis. Kč):

Dluhopisy:

Emitent dluhopisů firma SMV REZIDENČNÍ PROJEKTY vydala za dobu své existence dluhopisy v objemu 345 milionů korun, z toho k únoru 2024 měla stále nesplacené bondy za 205 milionů. Když začala nabízet své první emise v roce 2022 za 7 %, její dluhopisy se skoro vůbec neprodávaly. Jakmile zvýšila úrok na úroveň kolem 10 %, prodávat se začaly. Podle webových stránek má aktuálně přes 800 investorů.

Nový prospekt, který připravila advokátní kancelář Greats advokáti byl schválen na konci března. Je vydáván v rámci desetiletého dluhopisového programu, který byl zřízen v roce 2020 na 1 miliardu korun.

Dluhopisy programu nenesou žádné zajištění. Společné emisní podmínky ale obsahují závazky, že emitent až do splacení:

- nepřekročí výši svého konsolidovaného zadlužení 80 % (podle vzorce cizí zdroje/aktiva v rámci konsolidované rozvahy, přičemž u aktiv bude hodnota nemovitostí upravena na tržní cenu každoročně stanovenou znalcem)

- nebude vyplácet podíly na zisku ani splácet závazky mateřské společnosti nebo koncovým vlastníkům, pokud tím úroveň zadlužení stoupne na 75 % nebo výš

- prostředky z výtěžku z dluhopisů využije účelově k investici do nemovitostí, k refinancování dluhů, k úhradě nákladů na emisi dluhopisů a k rozvoji dceřiných společností (vždy specifikováno v doplňku emise)

- nezřídí zajištění budoucích dluhů

- fúze, rozdělení či jiné formy přeměny společnosti jsou povoleny jen za určitých podmínek

- na svých internetových stránkách www.smvinvest.cz v sekci „Pro investory“ bude zveřejňovat mimořádnou účetní uzávěrku emitenta a všech jeho případných dceřiných společností v dané době za každé uplynulé kalendářní čtvrtletí + hodnotu aktuálního tržního ocenění nemovitostí vlastněných či spoluvlastněných emitentem a jeho případnými dceřinými společnostmi

Na prospekt zatím vyšla jediná emise na pětileté dluhopisy v objemu 20 milionů korun úročené 10 %. Nabízet se budou do 23.11.2024 a jeden si zájemci koupí za 50 tisíc korun, což je i výše minimální investice. Náklady spojené s nabídkou mají dle emisních podmínek činit cca 5,1 % celkového objemu. Emitent má právo emisi předčasně splatit, a to k těmto datům:

- 8.2025

- 8.2026

- 8.2027

- 8.2028

Parametry emise:

| ISIN | Datum emise | Výnos (p.a.) | Objem | Datum splatnosti |

| CZ0003562225 | 23. 5. 2024 | 10,00 % | 20 mil. Kč (s možností navýšení až na 40 mil. Kč) | 15. 6. 2029 |

Závěr:

Developerské projekty jsou od konceptu až po dokončení běh na dlouhou trať, který se chce ideálně strefit do příznivých ekonomických podmínek. SMV zrovna chytá vlnu, kdy se hypoteční a na něj napojený realitní rezidenční trh probouzí a dovolí být ziskový mnohem více projektům. Současné projekty, které jsou celkem čtyři, by měly získat stavební povolení někdy v tomto roce. Firma zatím v tomto a příštím roce musí dohromady na dluhopisech vrátit „jen“ cca 37 milionů korun, takže má čas ještě do roku 2026, kdy bude muset splácet mnohem vyšší částky.

S dluhopisy je stále spojeno velké riziko, ovšem vyvážené hezkým 10% výnosem ročně na pět let. Investora také může těšit, že skupina emitenta musí na konsolidované úrovni omezovat svou zadluženost na 80 %. Kovenant ale nekontroluje žádný agent pro zajištění a tržní hodnoty projektů získané znaleckými posudky jsou na webu firmy dostupné pouze přihlášeným. Plnění kovenantů si tak investoři musejí hlídat sami.