Americký investor Carson Block je zakladatel hedgeového fondu Muddy Waters Research, který coby short seller vydělává peníze na tom, že nějaké jiné firmě klesne cena akcií, dluhopisů, nebo jiných cenných papírů. K tomu jí sám dopomáhá dlouhými analýzami, které jdou do většího detailu než běžný audit i regulace.

Do investigativní práce v takovém rozsahu, který ve finančním světě dělá Blockova firma, se nepouští ani auditoři, ani regulátoři, a protože to není ziskové, tak ani ekonomičtí novináři. Muddy Waters hledá mezi veřejně obchodovanými společnostmi podvodníky, u kterých pečlivě analyzuje finanční výkazy, najímá soukromé detektivy, hovoří tajně s bývalými zaměstnanci a své zjištění shrne do mnohastránkového reportu, který pak zveřejní. Cílem je dát ostatním investorům o podvodech vědět a ceny akcií či dluhopisů srazit dolů, na čemž pak jako short-seller vydělá.

Block podvody objevil a zdokumentoval v desítkách případů a vydělal na kauzách miliony dolarů. Známý je dokumentováním účetních podvodů v desítkách veřejně obchodovaných čínských společností, z nichž nejvýznamnější byla kauza z roku 2011, kdy se firmě podařilo prokázat podvody ve firmě Sino-Forest, tehdy v jednom z největších provozovatelů lesních plantáží v Číně. Po zprávě Muddy Waters se akcie firmy, se kterými se obchodovalo v Kanadě, propadly o 74 % hodnoty, aby firma rok nato vyhlásila bankrot.

Jeho fond ročně vydá čtyři až šest takových zpráv, přičemž srazit akcie zacílených firem se jim prý povede v 70 % případů. Díky této doméně stal ve finančnictví tak trochu celebritou, který často komentuje pro Bloomberg TV, Wall Street Journal, Financial Times nebo CNBC a další přední byznysová média. V roce 2011, kdy vyšel jeho nejslavnější report na Sino-Forest, se objevil i v žebříčku padesáti nejvlivnějších intelektuálů ve světě financí sestavovaných časopisem Bloomberg Markets.

V listopadu zaplnila Muddy Waters titulky českých médií, když zaútočila na jednu z nejvýznamnějších byznysových postav devadesátek a jednoho z nejbohatších Čechů Radovana Vítka. Tedy přesněji jeho realitní skupinu CPI Property Group, u které shortuje její veřejně obchodované dluhopisy. V padesátistránkové analytické zprávě tvrdí, že Vítek údajně nadhodnocuje v CPI PG nemovitosti, vyvádí z podniku majetek a dopouští se účetních podvodů:

„Dospěli jsme k závěru, že většinový akcionář Radovan Vítek firmu drze drancuje a přitom výrazně nadhodnocuje hodnotu jejích aktiv. Řízení společnosti CPI PG je fraška. Máme také obavy o integritu účtů CPI PG, protože účetnictví v celé skupině se zdá být přinejlepším nahodilé a naznačuje, že hotovostní a realitní účty skupiny mohou být uváděny nesprávně“.

K obvinění Vítka prozkoumala Muddy Waters transakce uvnitř CPI PG za celkem 1,2 miliardy EUR. První část reportu popisuje čtyři transakce v celkové hodnotě 441 milionů EUR, které jsou údajně nadhodnocené o 151 milionů. Druhá část si bere na mušku pět transakcí za 700 milionů EUR, kde je údajně problémová až polovina peněz. Muddy Waters v první části reportu zároveň několikrát zdůrazňuje, že se v žádném případě nejedná o úplný výčet pochybných transakcí, ale pouze o pomyslnou špičku ledovce, která nejvíc bije do očí.

Co se ve zprávě píše?

Celá zpráva je velmi zajímavá a stojí za přečtení. Muddy Waters v ní například popisuje, jak Vítek účelovými transakcemi nezákonně vyvádí z CPI peníze. Například když v roce 2014 koupila pro Vítka v nezveřejněné transakci spřízněná osoba dvě SPV společnosti od CPI PG. Každá ze dvou SPV firem — Polygon BC a MQM Czech — držela nezastavěné pozemky v oblasti Prahy 1. Kupní cena za obě firmy činila celkem 14,2 milionu EUR. Onou spřízněnou osobou byl tehdy Martin Němeček, tehdejší generální ředitel CPI PG (z této funkce odstoupil 20. listopadu 2023). V roce 2017 prodal Vítek obě firmy zpátky CPI PG za 50,9 milionů EUR, přestože pozemky neprošly žádným signifikantním vývojem (report zahrnoval i investigaci přímo na adrese pozemků). Vítek tak na obou transakcích vydělal 30,9 milionu EUR bez ekonomického opodstatnění. Samozřejmě na papíře pozemky prodal Němeček, který v celém případě Vítkovi sloužil jako prostředník.

V další transakci si měl Vítek zase vyvést necelých 60 milionů EUR. Transakce se točila kolem společnosti CPI Hotels, která pro CPI provozovala její hotely. Až do roku 2016, kdy jí akvírovala CPI, fungovala jako nezávislá společnost. Podle reportu ji ale před prodejem tajně vlastnil Vítek prostřednictvím zmocněnce – jednalo se tedy opět o neuvedenou spřízněnou osobu. Akcionářem CPI Hotels byla britská společnost MGI, kterou vlastnil Stephanus Janke. Ten měl 9. února jako jediný akcionář dát Tomášovi Rybárovi (advokát, který Vítka dlouhodobě zastupuje) plnou moc k řízení společnosti na všech valných hromadách v průběhu roku. V květnu se novým vlastníkem MGI stal Čech Vladimír Savič napojený na CPI PG, což se ale v záznamech objevilo až v červnu 2017, rok po akvizici CPI Hotels. Zpoždění mělo podle podezření Muddy Waters zakrýt Saviče jako po Rybárovi dalšího Vítkova spřízněnce v MGI.

MGI a CPI Hotels měl ale tajně ovládat právě Vítek. V době akvizice společnosti CPI Hotels skupinou CPI PG měla CPI Hotels a MGI u CPI PG dluhy za 61 milionů EUR. Dluhy za 44,9 milionů EUR byly po akvizici odpuštěny a zbytek pohledávek připadl Vítkovi osobně. Vítek si tedy od CPI PG půjčil skrze CPI Hotels 61 milionů EUR, a z toho díky účelovému prodeji firmy CPI PG nemusel 45 milionů splácet. A zbytek pohledávek za 16,1 milionů, který přešel přímo na něj, prodal zpátky CPI PG.

V jiné transakci pak měla Vítkova rodina podvodně vyvést z firmy dalších 52 milionů EUR. Vítek za využití svého v té době třiadvacetiletého syna Patrika jako prostředníka podle všeho zmanipuloval kupní cenu, za kterou PI PG koupilo 11 % akcií společnosti Immofinanz AG, což mělo v důsledku vést k tomu, že CPI PG přeplatila jeho syna o 52,1 milionu EUR. Nákup akcií se měl uzavřít za cenu 18,56 EUR za akcii, CPI ale retroaktivně cenu upravila na 23 EUR za akcii. Jiná transakce zase měla být o tom, že si Vítek pořídil do osobního majetku superjachtu za miliony EUR, kterou údajně částečně zaplatil firemními penězi CPI PG. Opět přes podivné transakce prostřednictvím různých entit.

O kolik klesla cena dluhopisů?

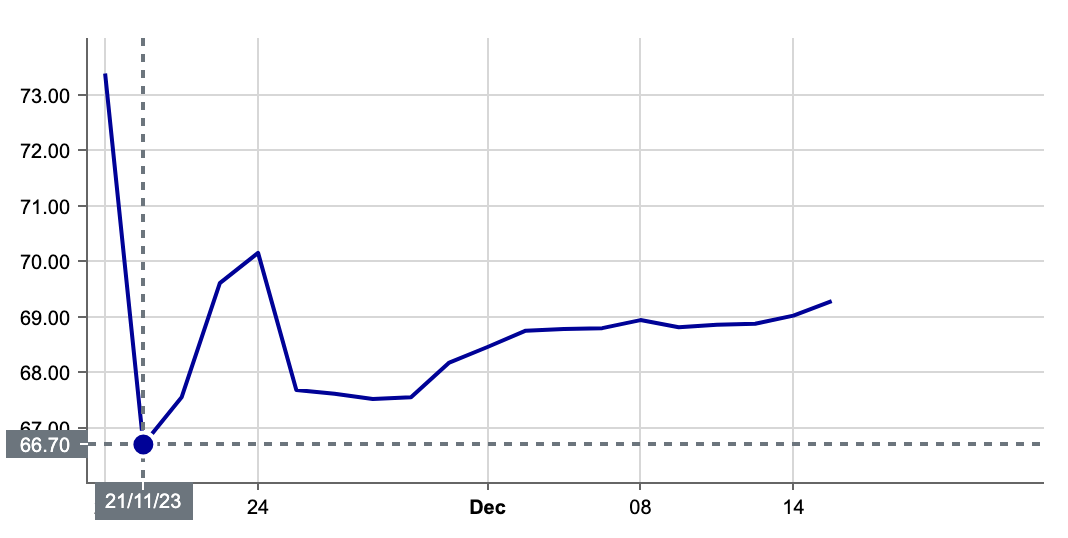

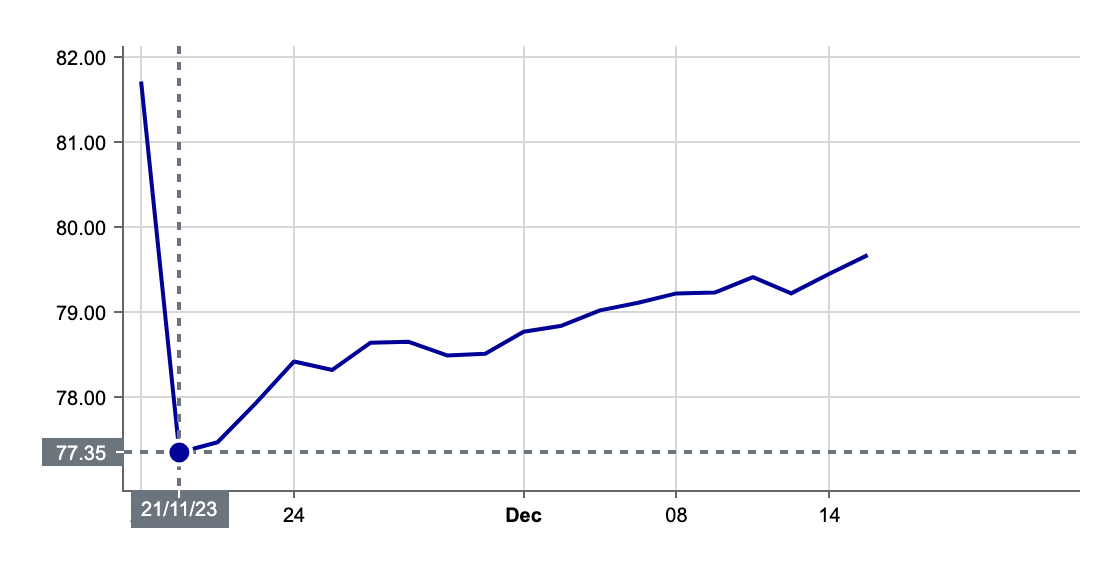

Muddy Waters nekonkretizuje, na pokles kterých dluhopisů Vítka spekuluje. CPI PG jich má na frankfurtské burze několik. V reakci na samotnou zprávu klesla z 20. na 21. listopadu cena dluhopisů CPI splatných v roce 2027 ze 73.38 EUR na 66.70 EUR za dluhopis. To je cenový propad o 9 % za jediný den. Na cenové minimum za poslední rok ale nedošlo, to byla cena 61.25 EUR v červnu. A cena dluhopisů splatných v roce 2026 klesla z 20. na 21. listopadu z 81.71 EUR na 77.35 EUR za dluhopis, tedy o 5 %. Ani zde nedošlo na cenové dno za poslední rok, ale mělo mu blízko.

Celkem jde o dvě emise za 1,5 mld. EUR. Ceny dluhopisů už se mezitím částečně zotavily, jejich další vývoj bude záležet na vývoji celé kauzy. Skupina měla podle poslední výroční zprávy na konci loňského roku úvěry a dluhopisy za 11,7 miliardy eur (284 miliard korun) a její potíže by podle odborníků znamenaly otřes pro středoevropský realitní trh.

Cena bondu 1,625% 19/27 za poslední měsíc:

Cena bondu 2,75% 20/26 za poslední měsíc:

V reakci na report CPI PG nepřekvapivě uvedla, že zpráva je plná omylů a nepochopení, že je jejím účelem CPI PG zdiskreditovat a že se obviněním bude bránit. Tvrdí, že analytici Muddy Waters se ve zprávě dopouští chyb, protože nemají vhled do realitního trhu v regionu a nerozumějí mu. Skupina také nařídila interní audit a pověřila mezinárodní právní kancelář White & Case, aby podezření přezkoumala.

Block se k reakci CPI PG na obvinění vyjádřil tak, že za čtrnáct let aktivistického short-sellingu slyšel přesně takových reakcí desítky. Dodal také, že interní audit (do kterého se CPI PG pustila) dělají podniky v naprosté většině těchto případů, protože je to v podstatě jediný způsob, jak věci zakrýt. Skupina podle něj bude muset přijít s velice komplikovanými příběhy, aby věci dokázala vysvětlit. Podle Carsona Blocka je mnohem jednodušším vysvětlením podivných transakcí to, že Vítek z firmy prostě vyvádí majetek. A jestli platí Occamova břitva, tak nejjednodušší vysvětlení je vždy to nejpravděpodobnější.

A jak Muddy Waters na Vítka přišlo? Před CPI PG dělala report na Vivion Investments, což je realitní společnost která je stejně jako Vítkova skupina registrovaná v Lucembursku. Tu si Muddy Waters vytipovala sama. Zjistila, že by tam mohl být problém s určitými transakcemi a že pravděpodobně jediný důvod, proč o tom zatím nikdo nemluví, je, že ta firma nemá veřejně obchodované akcie. Vítkova CPI PG akcie na burze má. Po Vivionu tak Muddy Waters dostala tip od jednoho nejmenovaného profesionálního investora na příležitost shortovat realitní dluhopisy Vítkovy firmy.