Kdyby se někdo zeptal, co je nejbezpečnější investicí na světě, většina by už dlouhá desetiletí ukázala na americké státní dluhopisy. Dluhopisový trh v USA je největším a nejlikvidnějším na světě, a to jak v kategorii státních dluhopisů, tak i těch korporátních. Jeho samotná struktura je ale o něco složitější a dělí se na několik samostatných trhů.

Dluhopisy státu a veřejných institucí:

- trh s vládními dluhopisy

- sektor federálních institucí

- sektor municipalit

Z těchto tří kategorií určitě vyčnívá ta první. Dluhopisy americké vlády, známé jako US Treasury, jsou zlatým standardem globálního finančního trhu. Jejich výnosy slouží jako risk free rate pro investice po celém světě a ovlivňují tak i výši mnoha jiných sazeb. Proto má také takový dopad na trhy, když se tyto sazby hýbou, protože jako „risk free“ benchmark zahýbou i jinými sazbami v ekonomice. Jejich pohyb se často děje v reakci na vývoj americké ekonomiky, na které jsou tyto sazby navázány. Když klesají, může to být známka špatných zpráv pro tamní hospodářství.

Právě americká ekonomika představuje faktického „ručitele“ dluhopisů americké vlády. Ta totiž disponuje unikátní superschopností tuto mašinu na peníze, kterou americká ekonomika bezpochyby je, zdanit. Z toho totiž tento dluh, který si tak rád zbytek světa kupuje, splácí (v konečném důsledku). Je to jako když se průměrné české rodině zhorší bonita u Komerčky poté co nadprůměrně vydělávající žena odejde na mateřskou ve stejné době, co manžela propustí z práce a do toho oba ztratí část úspor v nějaké investiční kulišárně. Když se zhorší kondice hospodářství za velkou louží, může se zhoršit i kreditní riziko těchto dluhopisů (na to ale působí i řada dalších faktorů, takže to nemusí platit vždy). Ale dává to smysl, ono zvedat daně podle potřeby také není tak jednoduché.

Proč mají ale zrovna americké dluhopisy na světovém finančním trhu takovou reputaci? Jednak právě díky tamní ekonomice, která je největší na světě, ale i kvůli stabilním politickým institucím. To jsou ostatně i důvody, proč je v mezinárodních transakcích tak oblíbený americký dolar. Stabilita. Stabilní politické prostředí, fungující instituce schopné vymáhat zákony a garantovat vlastnická práva jsou základem růstu každé ekonomiky, protože se stanete magnetem na investice. Americké státní dluhopisy tak mají díky těmto vlastnostem, které garantují jejich nízkou rizikovost, vysokou likviditu. Z těchto důvodů je ostatně nakupuje i mnoho jiných vlád po celém světě.

Americký dolar se používá jako mezičlánek ve více než 50 % všech mezinárodních obchodů na celém světě. To je dost, a třeba u ropy je to ještě víc, a ropa je dnes nezanedbatelným exportem nebo importem snad každé vyspělé země. Zkuste si pak představit, jaký má na světové hospodářství vliv takový kurz USD se zbytkem světa. HDP každé vyspělé země dnes tvoří z nemalé části právě mezinárodní obchod a každý malý pohyb v rovnováze mezi poptávkou a nabídkou po USD má velký dopad na kurzové ztráty nebo zisky u dobré poloviny mezinárodních obchodů (samozřejmě část z toho využívá nějaký hedging). A právě poptávka po amerických státních bondech může kurz amerického dolaru silně ovlivnit. Pokud vzroste jejich výnos, zahýbe to s kapitálovými toky ve světě a více kapitálu začne směřovat právě do USA, což posílí USD. Opět, svět je trochu komplexnější a na kurz USD působí nespočet jiných faktorů, takže to nemusí platit vždy.

V neposlední řadě mají dopad i na rozhodování amerického Fedu v otázkách měnové politiky. Rostoucí výnosy na amerických státních dluhopisech signalizují, že investoři očekávají růst americké ekonomiky nebo vyšší inflaci. Tyto signály zachycuje právě Fed, který podle nich může upravovat své sazby. Těmi zase na oplátku ovlivňuje výnosy na amerických státních bondech. Když Fed zvýší své sazby, zvýší náklady na dluhové financování a přeneseně pak na to, kolik lidé utrácejí a firmy investují. Americké státní dluhopisy pak tyto změny reflektují ve svých výnosech a ukazují, jestli politika Fedu zafungovala nebo ne.

Mohlo by se to zdát neintuitivní, že když ekonomika roste, rostou výnosy na amerických státních dluhopisech. Vždyť se tím přeci zvyšuje bonita americké vlády, tak proč nabízejí vyšší výnos? Je to tím, že v době ekonomického boomu zkrásňují rizikovější investice jako jsou akcie nebo korporátní dluhopisy, takže u bezpečných státních bondů rostou náklady obětované příležitosti a americká vláda musí veškeré této konkurenci jednoduše konkurovat vyšším nabízeným výnosem. S rostoucí ekonomikou se zároveň pojí zmíněné vyšší inflační očekávání, což může zvyšovat výnosy samo o sobě („poroste inflace, porostou sazby“), nebo až v návaznosti právě na Fed v momentě, až když ty sazby skutečně zvýší a není to jen spekulace. Silnější ekonomika může znamenat i vyšší utrácení americké vlády, tedy tlak na to prodat více dluhopisů, což přirozeně také zvyšuje úroky.

To co jsme doteď popisovali jsou Treasury Bonds, tedy takzvané T-Bonds. To jsou ty dlouhodobé dluhopisy s životností přesahující deset let, často 20-30 let. Tyto bondy vyplácejí pravidelné pololetní úrokové platby a představují dlouhodobou investici, která je zároveň velmi bezpečná a velmi likvidní. Tyto papíry si rády kupují třeba penzijní fondy.

Střednědobou formou dluhopisů americké vlády jsou takzvané T-notes s dobou splatnosti od 2 do 10 let, které také vyplácejí výnos každý půlrok. Nejbezpečnější a nejlikvidnější jsou potom T-bills, které mají splatnost od několika dní až po jeden rok. Takový ekvivalent státních pokladničních poukázek v Česku, jenom o pár levelů výš. Tyto bondy nevyplácejí žádný úrok, ale prodávají se s takzvaným diskontem, tedy za nižší cenu, než je jejich nominální hodnota. Výnos se pak realizuje až na konci, životnost těchto bondů ale stejně odpovídá jednomu výnosovému období u bondů s průběžně vypláceným kuponem.

Trh s firemními dluhopisy:

USA je epicentrum kapitalismu a jeho jakýmsi symbolem. Místem, kde může uspět každý a které umožnilo vznik těch největších dnes už globálních společností, které vládnou tržním kapitalizacím ve světě. Tyto firmy tam také stále sídlí a sbírají kapitál. Amerika tedy vládne i trhu korporátních bondů. Až se z některých stran ozývají hlasy, zdali by takové dluhopisy Applu neměly nahradit jako risk-free benchmark právě T-Bonds.

Americký trh korporátní dluhopisů se také dělí na několik různých částí. Pro finanční sektor (hlavně banky) existuje jistý ABS (asset-backed securities) market, kde emitují dluhopisy projektové (SPV) společnosti, které bondy zajišťují nějakým souborem majetku, velmi často portfoliem bankovních pohledávek z vytvořených úvěrů. Banky toto dělají např. pokud potřebují nový kapitál kvůli likviditě, nebo pokud chtějí upravit strukturu své rozvahy (např. zlepšit svou kapitálovou přiměřenost). Tyto dluhopisy jsou zajištěny úvěrovými pohledávkami, ze kterých je pak vyplácen i úrok z dluhopisů. Banka se celým tímto procesem v podstatě vzdává úrokových výnosů (v plné výši) na jednom ze svých pohledávkových portfolií, které odprodá (d zmíněné SPV společnosti) a získá okamžitou likviditu. Ta za toto portfolio zaplatí právě výnosem z dluhopisů. Riziko pohledávek je tím přeneseno na investory do těchto dluhopisů, který jsou vypláceni právě z úrokových výnosů z onoho portfolia. Specifickou podmnožinou tohoto trhu je hypoteční sektor (MBS), kde se emitují bondy specificky zajištěné hypotečními úvěry. V Česku je známe pod názvem zástavní hypoteční listy a emitují je banky, které jimi financují právě hypotéky. Zprostředkovaně je tak dluhopis zajištěn nemovitostmi.

Nyní už ale k tomu hlavnímu, což jsou konečně ty pravé nefalšované americké korporátní dluhopisy, které může vydat třeba Apple, Microsoft, nebo McDonald’s. Na tomto trhu hraje velkou roli rating jednotlivých společností, podle kterého lze bondy dělit do dvou hlavních kategorií: na investiční a na spekulativní. Rating samozřejmě dostávají i vládní dluhopisy jednotlivých států, my se ale zaměříme na korporátní rating.

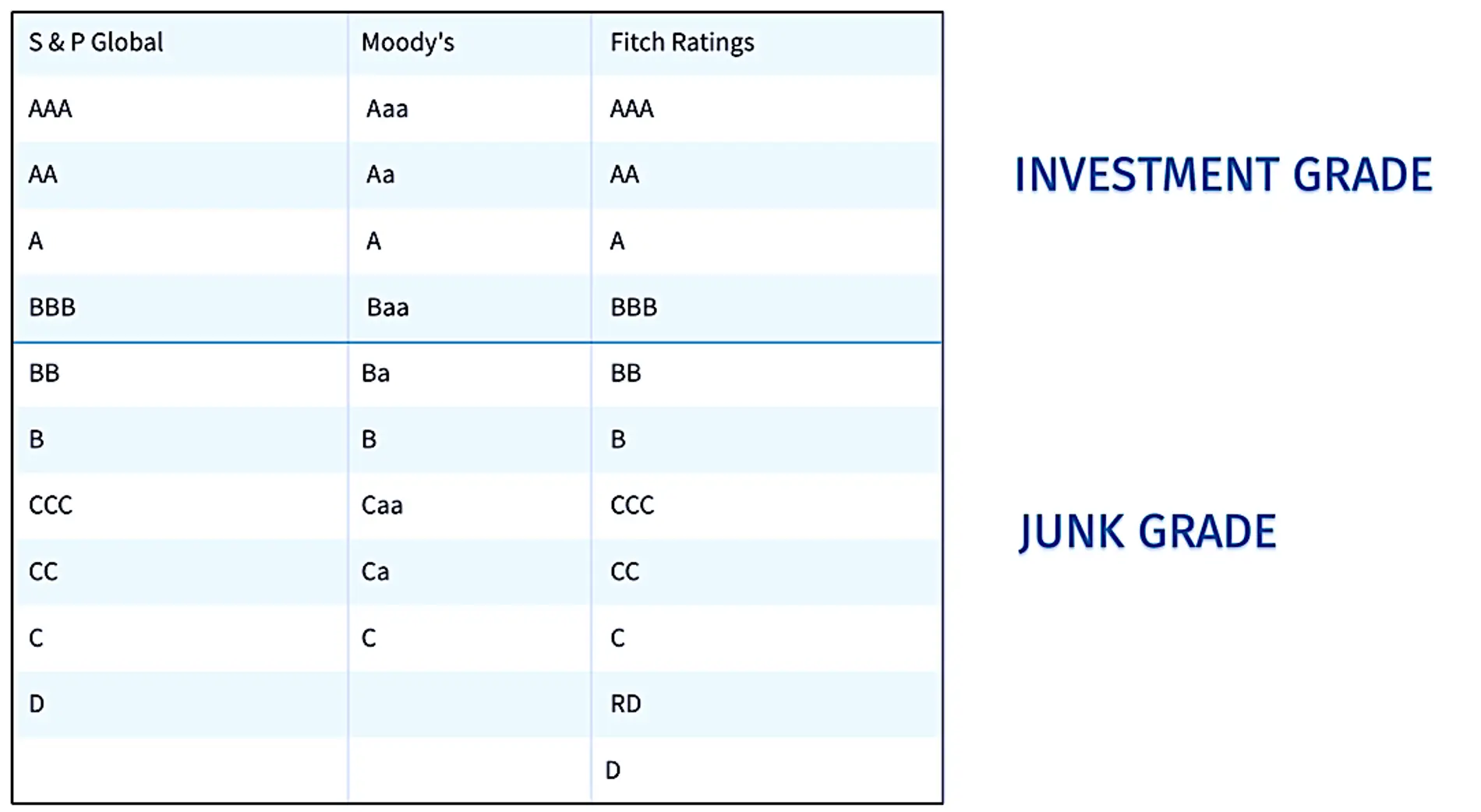

Pro potřeby investorů slouží tzv. ratingová stupnice, kterou zveřejňuje několik ratingových agentur. Mezi renomované patří především tato „Velká trojka“:

- Moody’s

- Standard & Poor’s (S&P Global)

- Fitch

To jsou ti „top dogs“, kteří dominují cca 95 % trhu s ratingy, a to nejen v USA, ale celosvětově. Skoro jako by na to měly oligopol. Každá z těchto agentur má svou metodologii, jak hodnotit daného emitenta, ale v zásadě by se od sebe neměly příliš lišit. Není sice povinné nechat si přidělit rating od všech tří, ale většina velkých korporací to tak dělá kvůli zvýšení důvěryhodnosti u investorů (i když si za to připlatí). Pokud se konečné ratingy hodně rozchází, je tento jev nazýván jako rozštěpení ratingu.

Investiční stupeň

Tohle je ta „kvalitka“. Ratingy se zde pohybují od AAA do BBB (nebo Baa3 u Moody’s), což představuje nízkorizikové bondy. Bývají velice bezpečné a likvidní, ale s nižším výnosem.

Neinvestiční (spekulativní) stupeň

V USA také označované jako „junk“ nebo politicky korektněji „high-yield“. Tady to začíná být riskantní. Ratingy se zde pohybují od BB (nebo Ba1) a níže. Firmy nebo vlády s junk ratingy mají vyšší pravděpodobnost, že nesplní své dluhy, za což musejí platit vyšším nabízeným úrokem.

Zde můžeme jako hezký příklad uvést známé jméno. CPI PG Radovana Vítka má jako dluhopisový emitent také svůj stále se měnící rating, který jí byl letos snížen právě do neinvestičního stupně junk. Poděkovat za to může ratingové agentuře Standard & Poor’s, které této realitní skupině snížila rating z ‚BBB-‚ na ‚BB+. Důvodem byly zhoršující se ukazatele zadlužení, včetně poklesu pokrytí úroků pomocí EBITDA a celkového zvýšení zadlužení, které podle S&P neklesá dostatečně rychle.

Co to pro Vítkovu skupinu znamená? V očích investorů je tím více riziková a za nový kapitál si tak připlatí. Hanlivé označení „junk“ ovšem neznamená nutně hned nějaké velké nebezpečí, jen o něco vyšší riziko. Málokdo by o CPI PG tvrdil (snad kromě Muddy Waters), že je její kreditní kvalita pochybná.

Zdroj: vlastní zpracování

Zatímco český dluhopisový trh je na ratingy moc malý, v Americe jsou při emisi dluhových cenných papírů standardem. Společnosti za něj musí ratingovým agenturám zaplatit, přičemž nejdříve si běžně žádají o prozatímní rating. Ten pokud akceptují, předají vybrané ratingové agentuře detailnější a důvěrnější informace o své společnosti, z nichž vzniká konečný rating. Ten firma může nebo nemusí přijmout. Pokud ho přijme, dochází k jeho zveřejnění. Pokud ho nepřijme, pořád musí agentuře zaplatit tu samou cenu.

Z hlediska procesu udělování ratingu dluhopisovým emitentům bývají důležité finanční ukazatele jako:

- poměr dluhu k vlastnímu kapitálu a k EBITDA

- úrokové krytí

- ukazatele běžné a okamžité likvidity

- free cash flow a provozní cash flow

Mezi další soustředěné finanční ukazatele patří zisková marže, rentabilita aktiv a vlastního kapitálu a další. Obecně rating tedy zachycuje z 50 % finanční ukazatele a další polovinu tvoří kvalita managementu, očekávané odvětvové vlivy, tržní pozice firmy.

Jak se v Americe dluhopisy distribuují?

Státní bondy:

Většina státních amerických dluhopisů se prodává prostřednictvím aukcí. Americké ministerstvo financí (US Treasury) pořádá dva typy aukcí. Prvním typem aukce jsou takzvané „competitive bids“, na které se přihlásí banky, finanční instituce a další institucionální investoři (ale mohou se zde účastnit i bohatí jednotlivci). Tito velcí investoři při nich formou tiché aukce zadávají, jaký nejnižší výnos by ještě akceptovali. Treasury pak jednoduše akceptuje nabídky od nejnižších výnosů až do výše požadovaného objemu. Pokud se váš nabízený výnos kvalifikoval a dostanete právo nakupovat, už nemůžete couvnout a bondy koupit musíte.

Druhým typem aukcí jsou „non-competitive bids“, které jsou naopak šancí pro menší, retailové investory. Na tento typ aukcí vyčlení Treasury část celkového objemu dluhopisů, které plánuje vydat. V rámci této aukce pak musí investoři, kteří mají o dluhopisy zájem, souhlasit, že akceptují jakýkoliv výnos, který přijde (i když od amerických státních bondů se nějaké závratné výnosy čekat nedají). Tak mají ale na rozdíl od prvního typu aukce jistotu, že se na ně dostane. Bývá to ovšem ošetřeno tím, že je na jejich maximální investici stanoven nějaký standardní limit.

Korporátní bondy:

Pokud jde o firemní bondy, velkou část trhu obsluhují giganti jako Goldman Sachs, JP Morgan nebo Morgan Stanley. To jsou největší americké investiční banky, které se specializují právě na emise cenných papírů. V rámci korporátních bondů připravují ty největší emise, které napřímo skupují velcí institucionální investoři, jako jsou penzijní fondy, pojišťovny nebo podílové fondy.

Firmy ale můžou emitovat dluhopisy i na vlastní triko. V takovém případě vstupují do hry různé makléřské firmy jako třeba Charles Schwab nebo Fidelity. Takové firmy nemíří na rozdíl od první skupiny na velké institucionální hráče, nýbrž na retail (případně na menší institucionální investory). Retail má pak možnost kupovat firemní bondy i přes retailové banky nebo třeba přes online platformy jako E*TRADE, Robinhood, nebo TD Ameritrade.

A ano, uplácení finanční distribuce se děje i v Americe. Provize za distribuce si zde zprostředkovatelé berou stejně jako v Česku a pokud si nějaká firma připlatí za „commissions“, distributoři ji budou priorizovat stejně jako u nás. Zkrátka: „Money talks.“