Přinášíme vám analýzu dluhopisů skupiny KKCG miliardáře Karla Komárka. Naleznete v ní detailní popis a informace o fungování celé skupiny, o konstrukci a kvalitě vydávaných dluhopisů, pohled na finanční výkazy i naše celkové hodnocení.

Dluhopisy připravovala investiční banka J&T IB and Capital Markets, která je největším aranžérem dluhopisových emisí u nás i u našich slovenských bratrů. Na trh přinesla už 140 emisí v objemu přes 200 miliard korun. V Česku pomáhala nadesignovat a vydat bondy třeba Monetě, Rohlíku nebo EPH. Najímají si ji jen velká jména, průměrná výše emise vydaná touto investiční bankou činí 1,7 mld. korun. Jak si vedla?

Emitent sám o sobě nic nevlastní. Dluhopisy nejsou zajištěné přímým ručením mateřské společnosti KKCG (která vlastní vše ostatní), ale jsou takto zajištěny nepřímo. Zástavou se totiž má stát půjčka, kterou emitent poskytne matce KKCG veškerý výtěžek z dluhopisů. Mateřská společnost tak ručí nepřímo. Samozřejmě nejde o přímé ručení, ale o zástavu pohledávky, takže záleží také na nastavení parametrů oné půjčky (aby to nebyl např. podřízený dluh), ale toho se zde opravdu nebojíme.

Dluhopisy budou prodávat velké banky:

- Česká spořitelna

- Komerční banka

- Unicredit Bank

i středně velké banky:

- J&T Banka

- PPF Banka

Největší roli bude hrát J&T Banka jako administrátor, agent pro zajištění a společný zástupce.

Dluhopisy jsou vydávány jako zaknihované, tedy neexistují ve fyzické formě, ale jako záznam v centrálním depozitáři. Minimální investice činí 10 tisíc korun, což je i hodnota jednoho dluhopisů. Cenné papíry si tak mohou v bance zakoupit i drobní investoři. Čas budou mít do 8. července 2024, kdy se emise přestane prodávat. Kdyby je chtěli před splatností prodat, budou mít šanci na pražské burze, kam budou přijaty k obchodování. Je docela dobře možné, že je tam investoři prodají za vyšší než nominální cenu. K tomu bude mít investor příležitost i v případě změny kontroly, kdy má podle emisních podmínek právo požádat o odkup dluhopisů za 101 % nesplacené nominální hodnoty (včetně naběhlého úroku).

| Název emise | ISIN | Datum emise | Výnos (p.a.) | Objem | Datum splatnosti |

| KKCG FINAN 7,75/29 | CZ0003563009 | 17. červenec 2024 | 7,75 % | 5 mld. Kč (v září dojde k navýšení na 10 mld. Kč) | 17. červenec 2029 |

Účelem použití vybraných prostředků z dluhopisů se mají stát vnitroskupinové půjčky za mateřskou KKCG AG, které tyto peníze použije na:

- refinancování svých stávajících finančních závazků (nebo jejich části)

- financování svých investičních aktivit a provozu

- financování výplaty dividend svým akcionářům

- na obecné korporátní účely mimo herní sektor

O předčasné splacení si mohou držitelé dluhopisů požádat i v případě neplnění jiných povinností (vizte kovenanty), zde už ale ne za 101 % nominálu. Investoři zároveň mohou požádat pouze o splacení nominální hodnoty, nikoliv o zpětný odkup za tržní cenu. Firma tím v prospektu upozorňuje na skutečnost, že se tím odchyluje od zákona o dluhopisech.

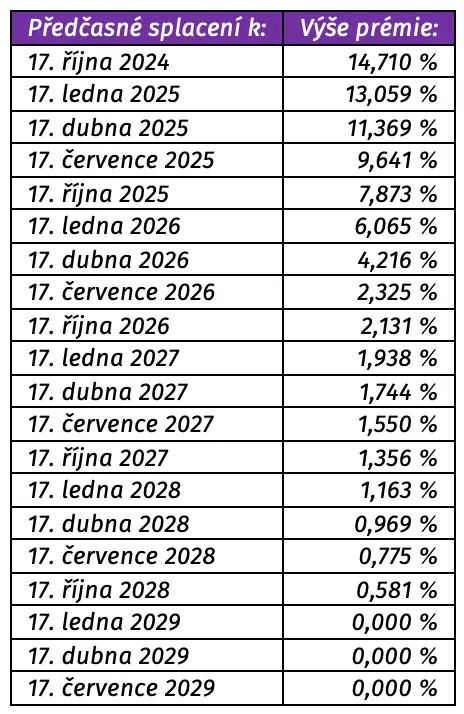

Předčasného splacení může využít i ona. Ke každému dni výplaty úroků má emitent právo předčasně splatit všechny nebo část nesplacených dluhopisů tím, že nejpozději 40 dní před příslušným dnem předčasného splacení oznámí svůj záměr držitelům dluhopisů.

Pokud k tomu dojde, musí zaplatit plnou nesplacenou nominální hodnotu dluhopisů + naběhlý úrokový výnos + mimořádný úrokový výnos (prémie) stanovený jako procento z nominální hodnoty dluhopisů.

Spolu se zástavou ve formě pohledávky za matkou KKCG jsou dluhopisy této emise dále zajištěny 25% podílem ve společnosti Allwyn. To sice není rozhodující podíl, ale alespoň něco. K tomu je nutné dodat, že pokud by došlo na zpeněžení zástav, agent pro zajištění si z výtěžku z tohoto zpeněžení bere 2 % na pokrytí svých nákladů.

Dluhopisy dále chrání tyto kovenanty:

- Povinnost zajištění

Emitent musí zajistit dluhopisy tohoto programu tak, jak deklaruje v emisních podmínkách.

- Negative pledge

Dokud nejsou dluhopisy splaceny, nesmí emitent:

- vytvořit na svém majetku, aktivech nebo příjmech žádné nové zajištění

- vytvořit žádné zajištění na svých vnitroskupinových pohledávkách

- zajistí, aby mateřská společnost nevytvořila žádné zajištění na akciích Allwyn, pokud neexistuje schválení schůze držitelů dluhopisů, které by zajistilo, že závazky emitenta budou zajištěny rovnocenně a poměrně

- Zadluženost emitenta

Dokud nebudou splaceny všechny dluhopisy, nesmí emitent přijímat nové dluhy (s výjimkami, jako jsou dluhy vzniklé ze zákona nebo soudním rozhodnutím, nebo podřízené akcionářské půjčky).

- Podřízené akcionářské půjčky

Všechny půjčky od mateřské společnosti nebo jejích dceřiných společností musí být podřízeny závazkům z dluhopisů.

- Omezení záruk, půjček a akvizic

Emitent nesmí poskytovat záruky nebo půjčky svým přidruženým společnostem ani kupovat jejich podíly, s výjimkou specifických smluvních dohod.

- Zcizení majetku

Emitent nesmí prodat, pronajmout nebo jinak zcizit svůj majetek, pokud hodnota takové transakce přesahuje 1 milion korun. Zároveň nesmí provádět transakce, které by ovlivnily platnost zajišťovacích dokumentů nebo vedly k porušení poměru půjčky k hodnotě.

- Povinnosti ohledně informací

Emitent musí J&T Banku písemně informovat o jakékoli události neplnění nebo o jakékoli změně kontroly, a to do 5 pracovních dnů od momentu, kdy se o nich dozví. Držitelům dluhopisů musí potom zpřístupnit následující dokumenty a informace v angličtině nebo češtině:

Do 30. dubna každého roku:

- roční finanční výkazy emitenta připravené podle IFRS a auditované vybraným auditorem, počínaje výkazy za období končící 31. prosince 2024.

Do 31. května každého roku:

- roční konsolidované finanční výkazy Allwyn připravené podle IFRS a auditované vybraným auditorem, počínaje výkazy za období končící 31. prosince 2024

- potvrzení o dodržení závazků

Do 30. září každého roku:

- pololetní neauditované konsolidované finanční výkazy Allwyn připravené podle IAS 34 nebo IFRS, počínaje pololetními výkazy za období končící 30. června 2024

- pololetní neauditované finanční výkazy emitenta připravené podle IAS 34 nebo IFRS, počínaje pololetními výkazy za období končící 30. června 2024

- potvrzení o dodržení závazků

- Poměr půjčky k hodnotě (LTV Ratio)

Emitent musí zajistit, že poměr zadlužení k celkové hodnotě nepřekročí 50 %. „Hodnotou“ se zde myslí hodnota zastavených akcií Allwynu. Pokud se tento poměr překročí, musí firma do 30 dnů zjednat nápravu, například převodem peněz na omezený účet nebo poskytnutím dodatečného zajištění.

- Poměr zadlužení (Leverage Ratio)

Emitent musí zajistit, že poměr zadlužení bude nižší než 4,5. „Poměr zadlužení“ je zde definováno jako poměr čisté konsolidované zadluženosti na konsolidovaném zisku EBITDA.

- Testování závazků

Emitent musí zajistit, že testování závazků bude prováděno na základě ročních nebo pololetních finančních výkazů skupiny Allwyn nebo emitenta a výsledky tohoto testování budou řádně zveřejněny.

- Omezení rozdělování

Dokud nebudou všechny dluhopisy splaceny, nesmí emitent vyplácet žádné platby z podřízených dluhů (včetně úroků) svým akcionářům nebo dceřiným společnostem nejvyššího kontrolujícího subjektu, ani navrhovat rozdělení zisků, vyplácet dividendy, podíly na kapitálu nebo jakékoli jiné platby související s kapitálem.

Tato omezení neplatí pro platby ve formě půjčky poskytnuté KKCG AG podle rámcové úvěrové smlouvy.

Schůze věřitelů dluhopisů:

Schůzi za účelem projednání společných zájmů držitelů dluhopisů může svolat jak emitent, tak i vlastníci bondů. Emitent je schůzi povinen svolat pro projednání podstatných změn podmínek, jako například změny ve splácení dluhopisů, změny zajištění nebo ukončení činnosti bezpečnostního agenta. Náklady na svolání schůze nese osoba, která schůzi svolala, a náklady na účast na schůzi si potom každý účastník nese sám.

Na schůzi mají právo hlasovat držitelé dluhopisů (nebo jejich zmocněnci), a to na základě počtu hlasů odpovídajícímu poměru nominální hodnoty jejích dluhopisů k celkové nominální hodnotě emise. Schůze je usnášeníschopná, pokud se jí účastní držitelé dluhopisů představující více než 30 % celkové nominální hodnoty emise. Schůzi svolanou emitentem předsedá jím určená osoba, jinak předsedu volí účastníci schůze. Rozhodnutí se přijímají ve formě usnesení, která vyžadují souhlas tří čtvrtin přítomných držitelů dluhopisů pro změny podmínek nebo jmenování/zrušení společného zástupce.

Držitelé, kteří hlasovali proti změně podmínek nebo se schůze nezúčastnili, mohou požadovat splacení nominální hodnoty dluhopisů a poměrného úroku. Pokud schůze neschválí podstatnou změnu, může rozhodnout o předčasném splacení dluhopisů na žádost držitelů. Zápis ze schůze musí být pořízen do 30 dnů po schůzi a bude dostupný k nahlédnutí pro držitele dluhopisů. Rozhodnutí mohou být přijímána i mimo schůzi písemným hlasováním.

Poplatky bank:

Jak bylo zmíněno, dluhopisy budou prodávat různé české banky, které se od sebe liší výší poplatků za prodej investice. Kolik si bude každá za nákup dluhopisů účtovat?

- České spořitelna: poplatek ve výši 0,25 % z objemu kupovaných dluhopisů

- Komerční banka: poplatek ve výši 0,25 % z objemu kupovaných dluhopisů

- J&T Banka: poplatek ve výši 0,15 % z objemu kupovaných dluhopisů

- PPF: neúčtuje žádný vstupní ani úschovní poplatek

- Unicredit Bank: výši poplatku v konečných podmínkách neuvádí

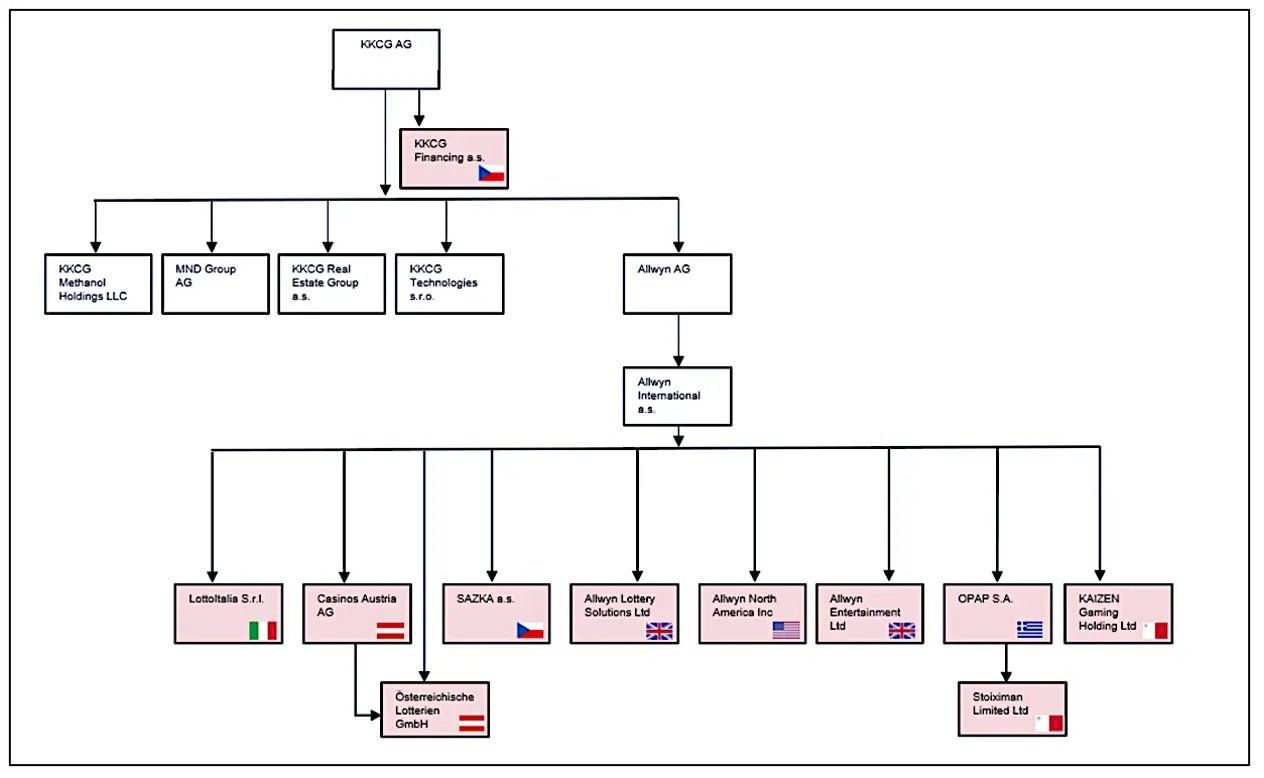

Organizační struktura:

KKCG je investiční skupina se sídlem ve švýcarském Lucernu. Drží podíly ve společnostech v desítkách zemí světa a v rámci svého podnikání se zaměřuje na čtyři hlavní oblasti:

- loterie a herní průmysl

- energetika

- informační technologie

- nemovitosti

Kořeny této skupiny sahají do roku 1992, kdy český podnikatel Karel Komárek mladší investoval do první společnosti. Dnes má celá skupina tisíce zaměstnanců po celém světě a na konci 2023 konsolidovala aktiva v účetní hodnotě skoro 10 miliard eur (=230 mld. korun). Koncovým mateřským subjektem holdingu je nadace VALEA FOUNDATION s Karlem Komárkem jako určeným beneficientem. Komárek je díky tomu 2. nejbohatším Čechem (hned po Renátě Kellnerové) a 249. nejbohatším člověkem planety (2024).

Karel Komárek:

Organizační struktura skupiny KKCG AG (2024):

Historie KKCG:

Vše začalo v roce 1992, kdy si mladičký Karel Komárek junior (kterému v té době bylo pouze 23 let) půjčil od svého otce, Karla Komárka staršího, 300 tisíc korun na rozjezd společnosti M.O.S Hodonín. Tím začal podnikat v oblasti průmyslových armatur. O dva roky později nejenže s armaturami expandoval na slovenský trh prostřednictvím MOS Michalovce Slovakia, ale založením společnosti SLOVGAS vstoupil i do plynárenství. V roce 1996 se pak z M.O.S. Hodonín stala Moravia Systems, která o rok později se slovenskou SPP Bratislava založila společný podnik SPP Bohemia. Ten se stal odrazovým můstkem pro vstup Karla Komárka do segmentu těžby ropy a plynu.

Právě s SPP Bohemia začal Komárek realizovat dlouhodobou strategii vstupu do plynárenského a naftového průmyslu. Ve stejné době zároveň navýšil svou kapitálovou účast v Moravských naftových dolech, čímž získal přístup k významným ložiskům ropy a plynu v České republice a Pákistánu. V témže roce nabyl podíly ve významných českých distribučních plynárenských společnostech. V roce 1999 pak SPP Bohemia spouští svůj první podzemní zásobník plynu v Dolních Bojanovicích. Ve stejném roce získává Komárek významný podíl ve strojírenském podniku ŽDB a majoritní podíl akcií v přední české firmě na výrobu obráběcích strojů, společnosti KOVOSVIT. V roce 2001 zahajuje dceřiná společnost MND v Uhřicích provoz jednoho z nejmodernějších evropských podzemních zásobníků plynu. V letech 2001 a 2002 dosahuje energetická divize historicky nejlepších výsledků v oblasti těžby ropy a plynu za celou svou devadesátiletou historii a v roce 2002 se Komárek stává nejvýznamnějším akcionářem Moravských naftových dolů.

V roce 2007 se pak veškeré Komárkovy aktivity přesouvají pod novou mateřskou společnost KKCG SE se sídlem na Kypru. Komárek zároveň skupinu původně soustředěnou na plynárenství a ropu mezitím rozšířil i o sektor finančnictví, kdy se v roce 2000 stal majoritním akcionářem společnosti ATLANTIK finanční trhy, obchodníka s cennými papíry a tvůrce trhu nejlikvidnějších akciových titulů na pražské burze. Koupil také vydavatele časopisů či komerční televizi TOP TV, která však zkrachovala. Do rodiny přivedl i cestovku Fischer, kterou koupil v roce 2004. V desátých letech poté rozšířil činnost skupiny KKCG o realitní a IT sektor.

Až do roku 2010 býval KKCG rodinný podnik, který vlastnili čtyři příslušníci rodiny Komárkových (která je dnes nejbohatší rodinou Česka). Karel Komárek mladší vlastnil v holdingu do té doby 50% podíl přes svou nadaci Valea Foundation. Dalších 30 % patřilo přes další nadaci jeho sestře Jitce Komárkové, dnes druhé nejbohatší Češce. Zbylé dvě nadace byly Komárka seniora a jeho bratra Františka. Ti drželi přes nadace v holdingu po deseti procentech. Spory o to, jak dělat dál byznys, vyvrcholily v této rodině právě v roce 2010 rozdělením firmy. Komárek starší, jeho dcera a bratr si vzali tehdy strojírenskou část skupiny – mj. Bonatrans Group, ŽDB či Kovosvit. Komárkovi mladšímu sice zůstala celá finanční a energetická divize, z té ale v rámci rozdělení přišel o německý E.ON Ruhrgas a slovenský plynárenský kolos SPP.

A jak KKCG vstoupila do loterijního byznysu? Stalo se tak akvizicí společnosti SAZKA v roce 2012. SAZKA, nejstarší loterijní kancelář na českém území s kořeny v padesátých letech, se v roce 2011 významně zadlužila kvůli stavbě Sazka areny (dnešní O2 aréna) a spadla do insolvence. V té době začal pohledávky vůči firmě ve velkém vykupovat miliardář Karel Komárek (a Radovan Vítek, který je později prodal Petru Kellnerovi). Následně byl na Sazku prohlášen konkurs a Komárek společně s Petrem Kellnerem nabídli ve společném projektu prostřednictvím společnosti Sázková kancelář a.s. nejvyšší cenu za odkup celého podniku (3,81 miliardy korun). Kellnerova PPF svůj podíl později Komárkovi odprodala. Komárkovi se tak SAZKU podařilo úspěšně restrukturalizovat a stát se jejím jediným vlastníkem.

Současnost pro KKCG:

Loterie a herní průmysl:

Loterijní byznys dnes konsoliduje subholding s názvem Allwyn, který je jedním z největších provozovatelů loterijních her v Evropě. Zábavní průmysl je největší divize KKCG a skupina Allwyn jedním z nejcennějších aktiv. Loterijní hry provozuje:

- v Česku (SAZKA) – od roku 2012

- v Řecku a na Kypru (OPAP) – od roku 2013

- v Rakousku (Casinos Austria) – od roku 2015

- v Itálii (Lottoitalia) – od roku 2016

- ve Spojeném království (Camelot UK Lotteries) – od roku 2022

- v USA (Camelot LS Group) – od roku 2023

Až do roku 2021 fungovala skupina Allwyn pod značkou SAZKA Group, kvůli stále silnější evropské konsolidaci se ale v roce 2021 rebrandovala na Allwyn. Celkově je dnes tento holding jedním z největších provozovatelů loterijních her v Evropě s téměř 100 tisíci prodejními místy po celém světě. V lednu 2022 pak skupina Allwyn oznámila, že vstoupí na akciovou burzu v New Yorku. V září stejného roku ale oznámila, že kvůli zvýšené volatilitě na trhu svůj vstup na burzu v New Yorku pozastavuje, přestože zájem z její strany trvá i nadále.

V roce 2022 se Allwyn stala provozovatelem prestižní Národní loterie, když získala desetiletou licenci na provozování. Národní loterie je největší zakázkou veřejného sektoru v Británii a Allwyn zvítězila mimo jiné i díky příslibu, že na dobročinné účely vybere podstatně více než firma Camelot, která tuto loterii provozovala do té doby. Britská Národní loterie patří k největším na světě, kdy od svého vzniku v roce 1994 v ní hráči dohromady získali více než 46 miliard liber (1,29 bilionu korun).

Energetika:

Energetickou divizi zastřešuje skupina MND, se kterou Komárek svou skupinu KKCG vybudoval. Začalo to akvizicí společnosti Moravské naftové doly, která je dnes největším těžařem ropy a plynu v Česku. Pokračovalo to dalšími akvizicemi a během let se skupina KKCG rozrostla a stala se významným hráčem na energetickém trhu v celé Evropě. Později rozšířila svůj dosah i do USA, a to založením metanolové továrny US Methanol LLC v Západní Virginii.

Skupina MND se v současnosti stále více koncentruje na evropský Green Deal a jak ho uchopit jako příležitost. Intenzivně se věnuje obnovitelným zdrojům energie (jako je větrná a solární energie) a za svůj cíl do roku 2025 si stanovila dosáhnout 100% energetické soběstačnosti z čistých zdrojů energie. Do roku 2040 potom plánuje dosáhnout uhlíkové neutrality a 75 % tržeb za energie má pocházet z obnovitelných a přechodných zdrojů. S tím souvisí i aktuální projekt výstavby větrné farmy Oriv na Ukrajině.

Výroba energie:

Průzkum a těžba ropy a zemního plynu zůstávají významnými aspekty podnikatelských aktivit skupiny MND. V roce 2014 skupina MND strategicky vstoupila na maloobchodní energetický trh, kde se jí navzdory silné konkurenci a nízké ochotě českých zákazníků měnit dodavatele podařilo vytvořit silnou maloobchodní značku. Využívajíc vlastní výrobu a sledování cen na velkoobchodním trhu je MND schopna svým zákazníkům nabídnout dlouhodobě výhodné ceny. Podle vlastních slov je dnes zároveň nejrychleji rostoucím nezávislým dodavatelem energie v Česku s čtvrt milionem odběrných míst elektřiny a plynu.

- MND

- MND Ukraine

- ORIV Holding

Vrtné aktivity:

Skupina MND aktivně zkoumá potenciál přeměny vyřazených ropných a plynových vrtů pro geotermální využití. Vrtné činnosti a opravy vrtů mají mezinárodní rozsah s operacemi v několika evropských zemích. Moderní vrtné soupravy skupiny MND jsou navrženy tak, aby byly napájeny přímo z vysokonapěťové sítě, což umožňuje vrtání hlubokých vrtů pro geotermální energii po celé Evropě s minimálními emisemi skleníkových plynů. MND se také věnuje podzemním opravám vrtů a odstraňování starých environmentálních zátěží prostřednictvím vyřazování vyčerpaných a nepotřebných vrtů.

- MND DRILLING & SERVICES

- MND DRILLING GERMANY

Skladování energie:

MND se od roku 1999 podílí na výstavbě a provozu podzemních skladovacích zařízení a dnes se se může pochlubit skladovacími kapacitami přesahujícími 10 TWh. V roce 2001 vyvinula podzemní skladovací zařízení Uhřice, které prošlo významnou modernizací o dvanáct let později a nyní patří mezi nejpokročilejší a nejflexibilnější skladovací zařízení v Evropě. Od roku 2021 je toto zařízení schopno skladovat vodík smíchaný se zemním plynem až do 5 % H2, čímž skladuje přeměněnou elektrickou energii.

Následně skupina MND dokončila akvizici podzemních skladovacích zařízení v Německu, Stockstadt a Hähnlein, která jsou rovněž schopna skladovat vodík ve směsi se zemním plynem. V roce 2016 spustila jedno z největších podzemních skladovacích zařízení v České republice, zařízení Dambořice. Prostřednictvím své dcery MND Trading se také v Česku stala jedním z největších obchodníků s energetickými komoditami, jako jsou plyn, elektřina, ropa, uhlí a povolenky na CO2.

- MND ENERGY STORAGE

- MORAVIA GAS STORAGE

- MND GAS STORAGE GERMANY

Informační technologie, start-upy a inovace:

Do sektoru informačních technologií vstoupila KKCG v minulé dekádě. Pilířem této divize je společnost ARICOMA, která je největší českou IT holdingovou společností, které poskytuje tyto služby:

- vývoj aplikací na míru pro komerční sektor (dceřiné společnosti Qinshift a Avenga)

- integrace systémů (pro bezproblémový provoz napříč různými IT infrastrukturami)

- digitalizační projekty (podílí se např. digitalizace státu)

- kybernetická bezpečnost

Skupina ARICOMA konsoliduje firmy po celém světě. Většina z nich působí v Evropě:

- Česko

- Slovensko

- Švédsko

- Belgie

- Polsko

- Bulharsko

- Německo

- Švýcarsko

Své produkty nabízí ale také mimo Evropu, a to v zemích jako Argentina a USA.

Kromě ARICOMY je dalším významným prvkem tohoto sektoru fond Springtide Ventures který od roku 2016 investuje do evropských a izraelských start-upů aktivních v rychle rostoucích IT segmentech, jakými jsou cloud, IT bezpečnost, umělá inteligence, nebo on-line obchodní platformy. Zaměřuje se na pokročilejší projekty, které již mají produkt, market fit a zákazníky. Springtide Ventures má zastoupení v Evropě, Izraeli a USA. KKCG je také jedním z nejvýznamnějších podílníků fondu JAZZ Venture Partners a zároveň jeho strategickým partnerem pro Evropu. Tento fond sídlí v americkém Silicon Valley a investuje do firem z oblasti Human Performance Technology.

V oblasti inovací je další významnou firmou společnost Medicem, kterou KKCG získala už v roce 2009. Jedná se o biotechnologickou společnost se zaměřením na výzkum, vývoj a prodej inovativních zdravotnických prostředků. Vyrábí např. unikátní dilatátory děložního čípku.

Realitní sektor

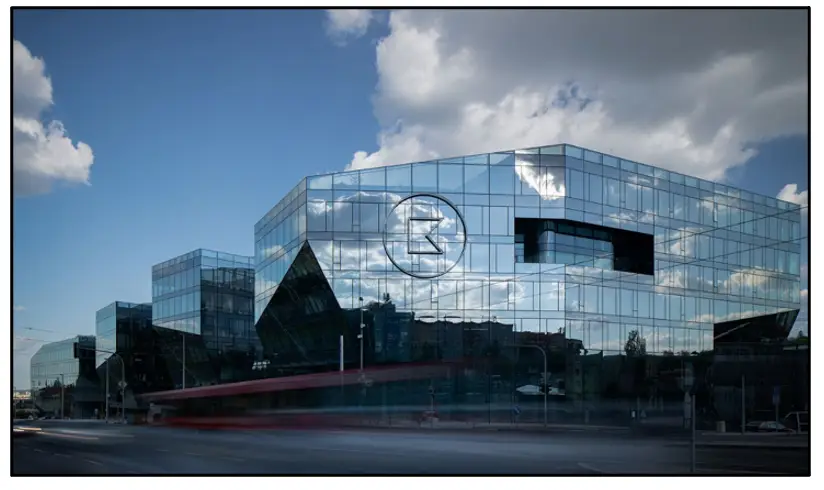

V realitním sektoru působí KKCG od roku 2013, kdy vznikla specializovaná divize KKCG Real Estate Group. Ta se od svého vzniku zaměřuje na rezidenční i komerční výstavbu. Vlajkovým projektem této divize je kancelářsko-obchodní komplex Bořislavka Centrum, který se v Praze dostavěl v roce 2021. Jde zatím o největší projekt, který KKCG v oboru real estate realizovala. Skládá se ze čtyř budov a celkem nabízí 30 tisíc m2 kancelářských a 10 tisíc m2 obchodních ploch.

Administrativní centrum Bořislavka:

Druhým projektem se stal rezidenční projekt Top´rezidence, který v sobě zahrnuje dva samostatné projekty. V rámci prvního projektu vzniklo 50 nízkoenergetických domů, jejichž kolaudace proběhla v prosinci 2016 a v prosinci 2017. Všechny domy byly prodány před dokončením projektu. V roce 2019 byl zahájen druhý projekt se značkou top’rezidence, který o rok později vyhrál v kategorii „Cena architektů v regionu Praha 5“ v soutěži Realitní projekt roku 2020.

Ekonomika:

Pokud jde o emitenta dluhopisů, akciovou společnost KKCG Financing, ta vznikla k 30.4. letošního roku, čili je stará ani ne dva měsíce a podle zahajovací rozvahy jde o prázdnou schránku pouze se základním kapitálem 2 miliony korun. Auditorem je PricewaterhouseCoopers, člen Velké čtyřky. Její činnost je pouze sběr kapitálu, který hodlá půjčovat mateřské společnosti KKCG AG. Ta zároveň podle prospektu hodlá vložit 1 % ze svých vlastních peněz do vlastního kapitálu emitenta, a to příspěvkem do ostatních kapitálových fondů po každé z obou emisí. Tyto peníze by měly být použity stejným způsobem, jako výtěžek z dluhopisů. KKCG tímto krokem částečně posiluje likviditu emitenta.

Celá skupina KKCG zastřešovaná stejnojmennou matkou konsolidující kromě loterijních her také divizi real estate, energetiky a technologií měla na konci 2023 bilanční sumu 9,738 mld. eur. Celkový vlastní kapitál činil 446 milionů eur a celkové závazky 9,292 mld. eur, z toho externí závazky 5,415 mld. eur. Výnosy loni dosáhly celkem 11,158 mld. eur a celkový úplný zisk za období potom +184 milionů eur.

Podle finančních výkazů z konce minulého roku (k 31.12.2023) pocházelo na úrovni celého holdingu KKCG skoro 73 % konsolidovaných tržeb z loterijní divize Allwyn Group, zatímco ostatní tři zbylé oblasti zaměření (reality, energetika a technologie) tvořily pouze zbylých cca 27 % z celkových tržeb. Dá se tak říct, že KKCG Karla Komárka je dnes především loterijní skupina, což ještě posílilo meziročně z roku 2022 na 2023 díky dalším akvizicím. Na konci 2022 totiž loterijní divize tvořila jen cca 31 % celkových konsolidovaných tržeb KKCG. Loterijní subholding Allwyn je nejdůležitějším pro dluhopisové věřitele i z toho důvodu, že 25 % podílu v mateřské Allwyn AG je zastaveno v jejich prospěch.

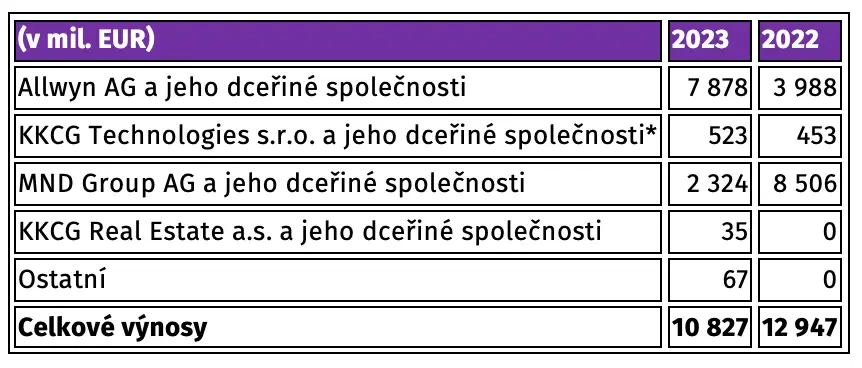

Konsolidované tržby KKCG dosáhly v loňském roce na 10,827 miliardy eur, což je v přepočtu asi 270 miliard korun. Jak bylo řečeno, největší část tvořila loterijní divize, která meziročně navýšila své konsolidované tržby z cca 4 miliard na 7,9 miliardy eur. Významně naopak poklesly konsolidované tržby z energetické divize MND Group AG, které meziročně spadly z 8,5 miliardy na 2,3 miliardy eur. Kvůli tomu se meziročně propadly i celkové kons. tržby KKCG, a to ze skoro 13 miliard eur na 10,8 miliard eur. Tedy o 17 %.

Konsolidované výnosy skupiny KKCG:

*nezahrnuje Springtide Ventures s.r.o.

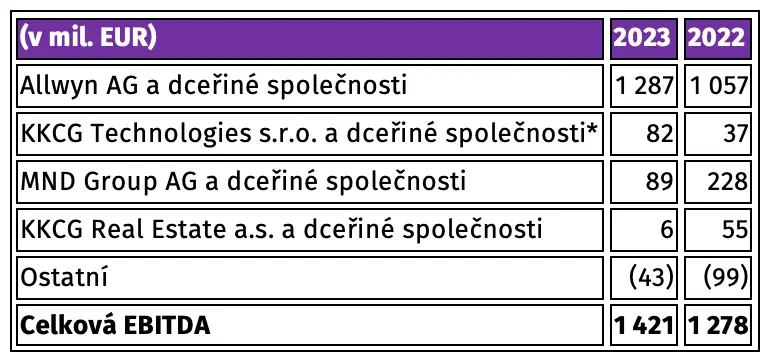

Loterijní divize Allwyn Group měla ještě vyšší podíl na kons. výsledcích z hlediska zisku – na konsolidovaném zisku EBITDA na úrovni KKCG měla Allwyn Group podíl skoro 91 % (ze všech čtyř divizí). V absolutním vyjádření se jedná o EBITDA ve výši 1,287 miliardy eur za rok 2023, což představuje meziroční navýšení o +230 milionů oproti roku 2022. Na kladný zisk před zdaněním, úroky a odpisy dosáhly i ostatní tři divize, zápornou EBITDA měly jen další doprovodné aktivity, tato ztráta ale činila asi jen 3 % celkového zisku EBITDA. A i přes výrazný meziroční pokles konsolidovaných tržeb KKCG v roce 2023 nedošlo k poklesu na zisku EBITDA, ale naopak. Tento zisk v minulém roce meziročně vzrostl o +143 milionů eur, tedy o 11 %. Protože zatímco energetické divizi klesly tržby z roku 2022 na rok 2023 o -6,2 miliardy eur, zisk klesl jen o -139 milionů. A naopak loterijní divizi sice tržby meziročně stouply pouze o +3,9 mld. eur, zisk EBITDA ale vzrostl o +230 milionů. Na konsolidované úrovni KKCG tak díky tomu vzrostla zisková marže (kons. tržby/kons. EBITDA), a to z 9,87 % v roce 2022 na 13,12 %.

To sice není vyloženě dechberoucí, ale jinak velmi solidní zisková marže. Meziroční nárůst z necelých 10 na 13 procent dává smysl, energetický sektor a loterijní hry hrají pokud jde o marže na jiném hřišti. Energetika je kapitálově náročné odvětví s vysokými provozními náklady i častěji kolísajícími cenami, kde je standardem zisková marže 10-20 % (v závislosti na konkrétní činnosti i konkurenci). Loterijní hry mají naopak mnohem nižší průměrné náklady na každou korunu tržeb a mohou díky tomu operovat na vyšších ziskových maržích v rozmezí 20-30 %.

Konsolidovaná EBITDA skupiny KKCG:

*nezahrnuje Springtide Ventures s.r.o.

Loterijní subholding Allwyn AG:

Loterijní divizi konsoliduje švýcarská společnost Allwyn AG se sídlem v jednom z nejkrásnějších a turisticky nejnavštěvovanějších měst v této politicky neutrální zemi. Na konci minulého roku vlastnila rozhodující (nad 50 % hlasovacích práv) a podstatné (30-50 %) podíly v dcerách, které provozují loterijní holdingy jednotlivých evropských zemích: v USA, ve Spojeném království, Rakousku, Řecku, Itálii, na Maltě, na Kypru a samozřejmě SAZKA v Česku.

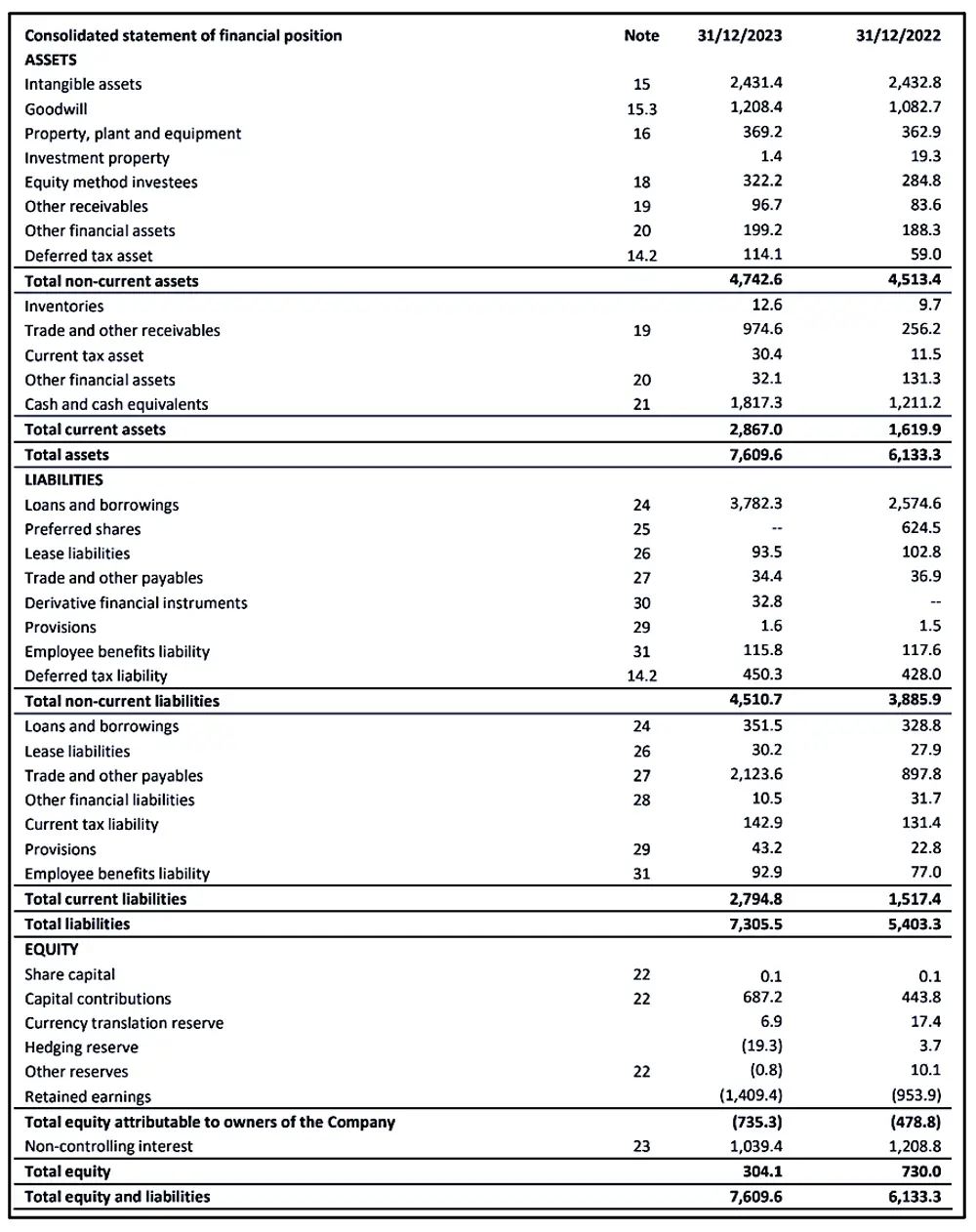

Aktiva:

Loterijní společnosti mají velkou část své tržní hodnoty v goodwillu. V konsolidované rozvaze Allwyn je sice goodwill jako položka zachycen (v účetní hodnotě 1,208 mld. eur na konci 2023), tato účetní položka ale vznikla z akvizic reprezentující o kolik Allwyn Group při nákupech nových firem přeplatila na kupní ceně oproti fair value ceně čistého majetku těchto firem. Ta skutečná hodnota goodwillu ale bude ještě vyšší, protože goodwill vzniká i interně.

Celkem měla na konci 2023 skupina Allwyn AG konsolidovaná aktiva v účetní výši 7,609 mld. eur. Účetně zaznamenaný goodwill tak tvořil asi 16 % majetku. Dalších 32 % majetku (=2,431 mld. eur) tvořil nehmotný majetek, který představoval hlavně zakoupené licence, smlouvy se zákazníky, software atd. Nemovitosti a další hmotný majetek tvořily asi jen 5 % majetku. To proto, že většinu nemovitého majetku vlastní samotní distributoři loterijních her. Přibližně 4 % majetku (=322 milionů eur) tvořily podíly s podstatným vlivem (30-50 % hlasovacích práv), které se na rozdíl od dcer (nad 50 %) nekonsolidují. Dlouhodobý majetek tvořil celkem asi 62 % všech aktiv. Krátkodobý majetek potom tvořily hlavně peníze (64 %) a pohledávky z obchodních vztahů (34 %).

Pasiva:

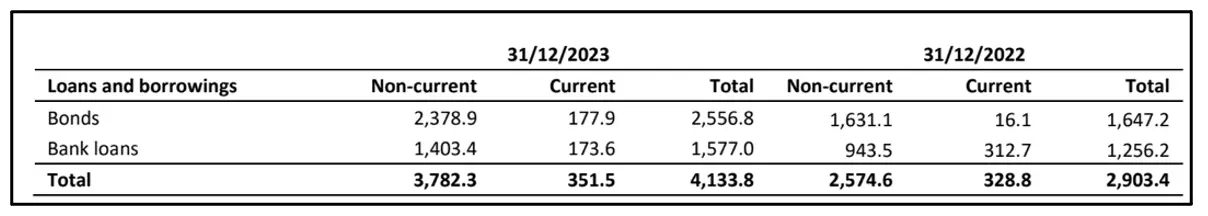

Míra zadlužení konsolidované skupiny Allwyn AG na konci 2023 činila cca 96 % pokud pracujeme s účetní hodnotou všech závazků, které činily 7,305 mld. eur. Externí závazky ale činily pouze 4,133 mld. eur, přičemž 1,817 mld. eur v aktivech činily peníze. Čistý dluh (externí závazky – okamžitá likvidita) tak činil „pouze“ 2,316 mld. eur. To nám dává míru zadlužení asi jen 30 %. Externí závazky v celkové výši 4,133 mld. eur tvořily hlavně dluhy s dlouhodobou splatností v celkové výši 3,782 mld. eur, což představuje cca 92 %. Následující tabulka zobrazuje rozdělení těchto dluhů na dluhopisy a bankovní úvěry:

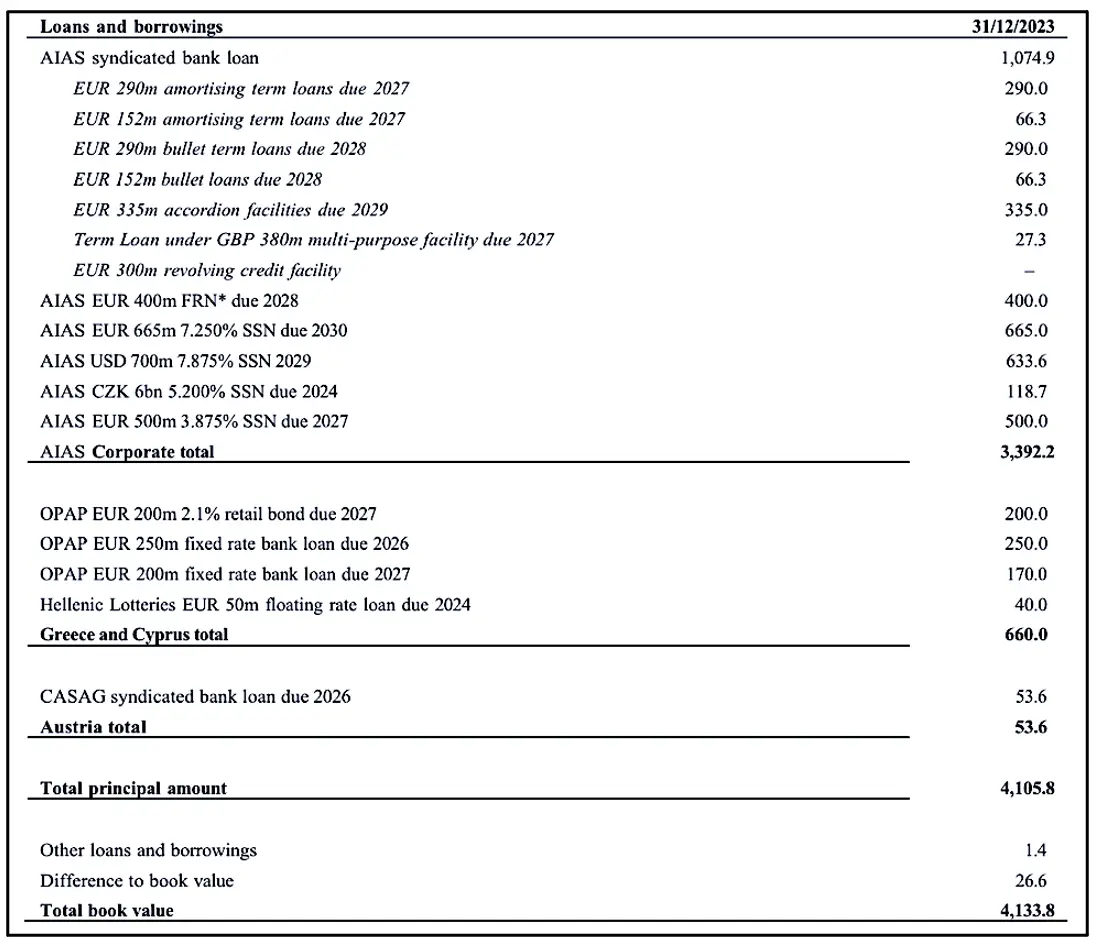

Tato tabulka poté zobrazuje přehled konkrétních externích závazků skupiny Allwyn Group k 31.12.2023:

Ostatní závazky tvořily hlavně krátkodobé závazky z obchodních vztahů, odložený daňový závazek, nezaplacená splatná daň a závazky za zaměstnanci.

Skupina má svůj vlastní kapitál v záporu -735 milionů eur. Byl tvořen hlavně příplatky do kapitálových fondů ve výši +687 milionů eur a nerozdělenou ztrátou z minulých let ve výši -1,409 mld. eur. Čistý vlastní kapitál připadající na akcionáře Allwyn AG byl tedy v záporu -735 milionů eur. Dalších +1,039 mld. eur ale tvořily nekontrolní podíly, tedy část vlastního kapitálu v dcerách, ve kterých mateřská společnost Allwyn AG nevlastní 100%, ale stále rozhodující podíl. Zkrátka je to vlastní kapitál dcer, který připadá na investory do menšinových podílů. Podtrženo sečteno, skupina Allwyn AG vlastní hodně rozhodujících podílů v úspěšných firmách (kde se o vlastnictví dělí s menšími akcionáři). Tyhle firmy jsou na tom dobře a pomáhají držet celkový vlastní kapitál pozitivní. Konsoliduje ale také hodně dcer, které sice drží sama, ale jsou ztrátové a vlastní konsolidovaný kapitál stahují dolů. Následující tabulky rozebírají změny ve vlastním kapitálu v loňském a předloňském roce.

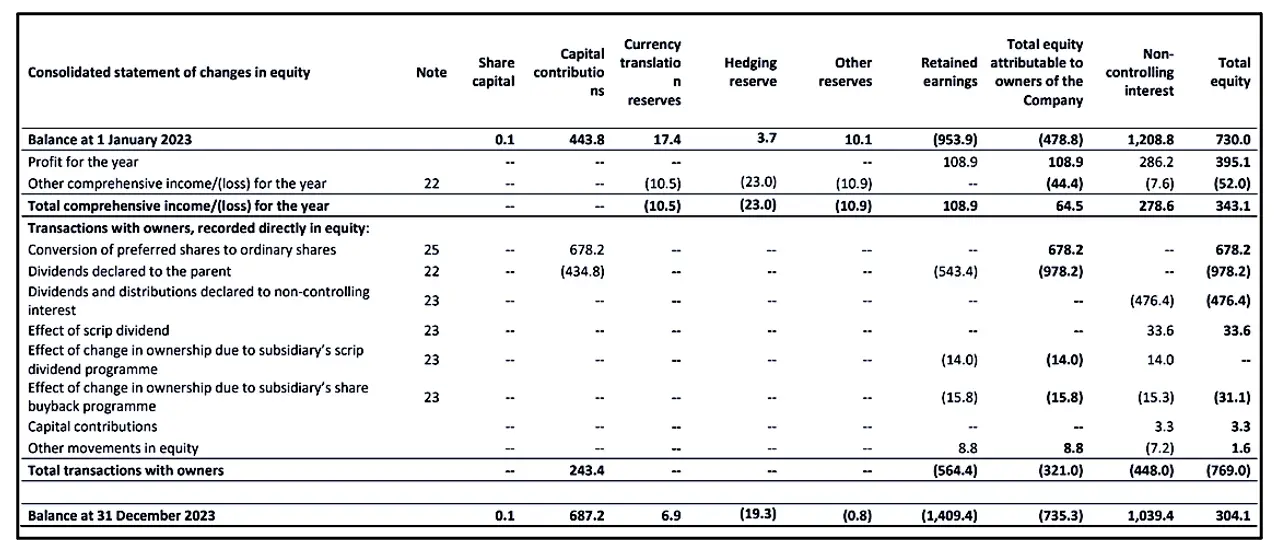

2023:

Jak si lze všimnout, nerozdělená ztráta se v roce 2023 navýšila z -953 milionů eur na -1,409 mld. eur, a to přesto, že skupina v daném roce vydělala +108 milionů čistého zisku. Důvodem jsou transakce s vlastníky, konkrétně výplata dividend ve výši 978 milionů eur mateřské KKCG, z toho 434 milionů eur z kapitálových fondů a 543 milionů eur právě z nerozdělené ztráty. Je celkem neobvyklé, aby skupina vyplácela dividendy, když má z minulých let nerozdělenou ztrátu a dokonce i negativní záporný vlastní kapitál.

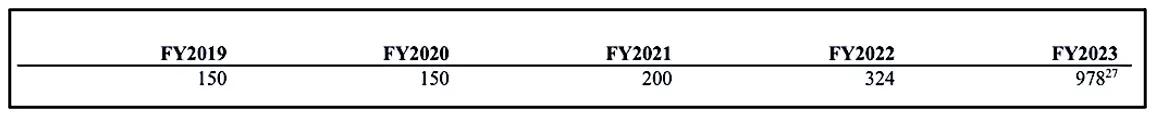

Častá výplata dividend je demonstrována na následující tabulce. Důvodem vysokých výplat dividend je údajně příznivá nákladová struktura, kdy více než 90 % nákladové základny Allwyn je v krátkodobém nebo střednědobém horizontu variabilní nebo diskreční. Podniky skupiny Allwyn jsou také vysoce generativní z hlediska cash flow a mají nízké požadavky na průběžné kapitálové výdaje. To odráží asset-light obchodní model skupiny Allwyn, podle něhož je velmi velká většina jejích prodejních míst na trzích, kde působí, ve vlastnictví třetích stran. Díky tomu je skupina Allwyn schopna poskytovat významné dividendy společnosti KKCG AG.

Výplata dividend v jednotlivých letech (v mil. eur):

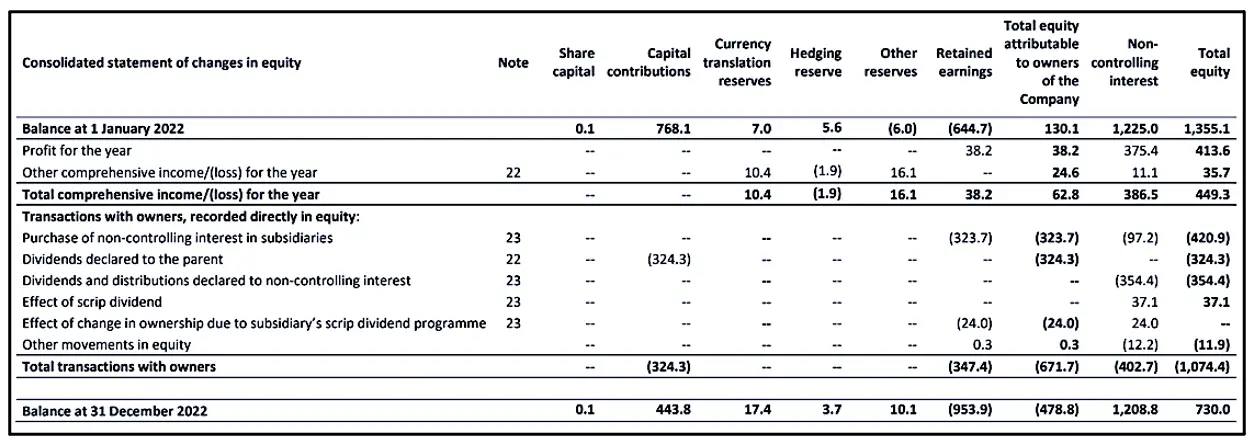

2022:

I v tomto roce se nerozdělená ztráta navýšila z -644 milionů eur na konci roku 2021 na -953 milionů eur na konci 2022, přestože skupina měla čistý konsolidovaný zisk +38 milionů eur. Zde za to nemůže výplata dividend matce KKCG, ale nákup nekontrolního podílu v dcerách. To by normálně nerozdělený zisk snižovat nemělo, skupina Allwyn ale na kupních cenách trochu přeplácí kvůli pozitivnímu goodwillu akvírovaných společností. Tento rozdíl se potom odečítá z nerozděleného zisku (nebo přidává ke ztrátě). Dividendy byly sice v tomto roce vypláceny také (-324 milionů eur), ale tyto peníze šly na úkor ostatních kapitálových fondů.

Kompletní rozvaha:

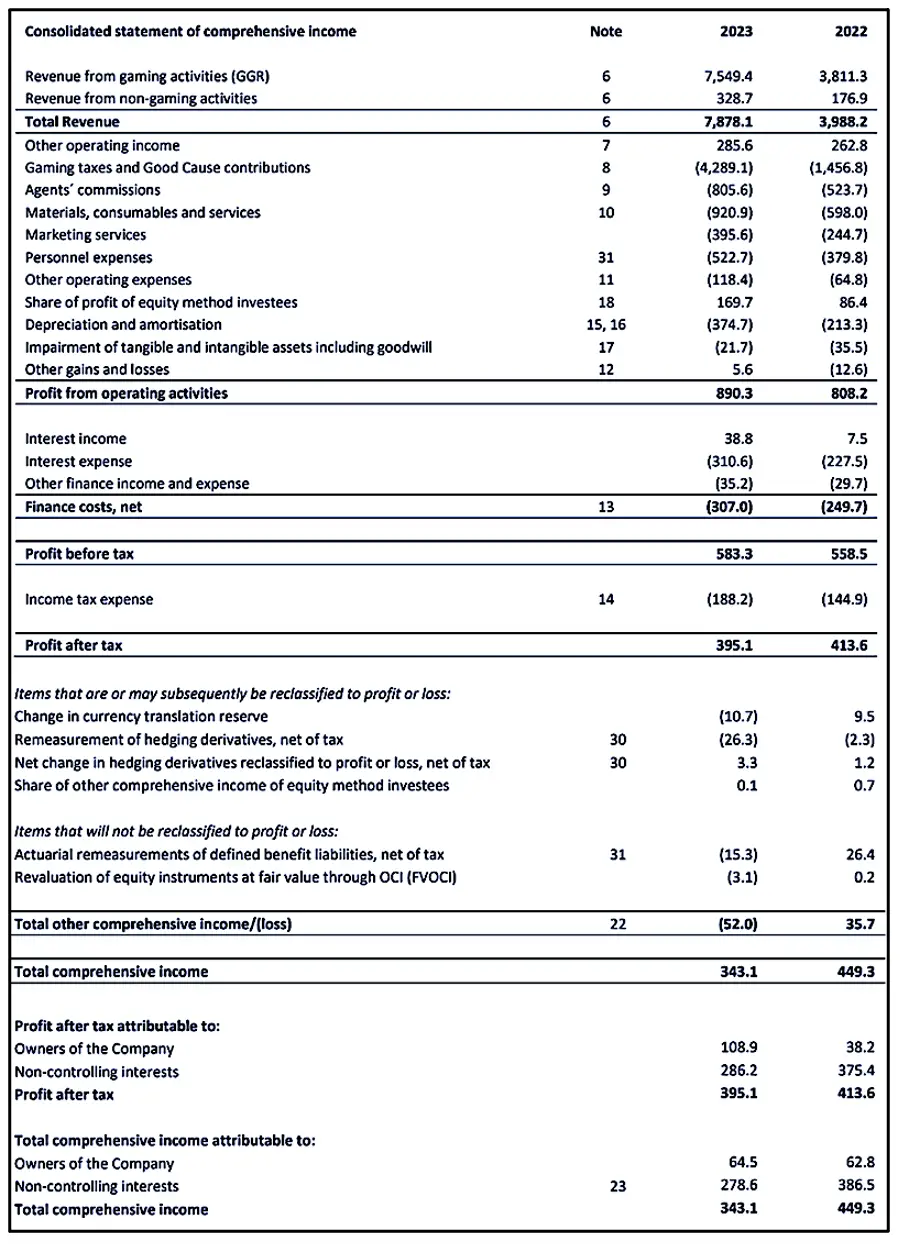

Výkaz zisku a ztráty:

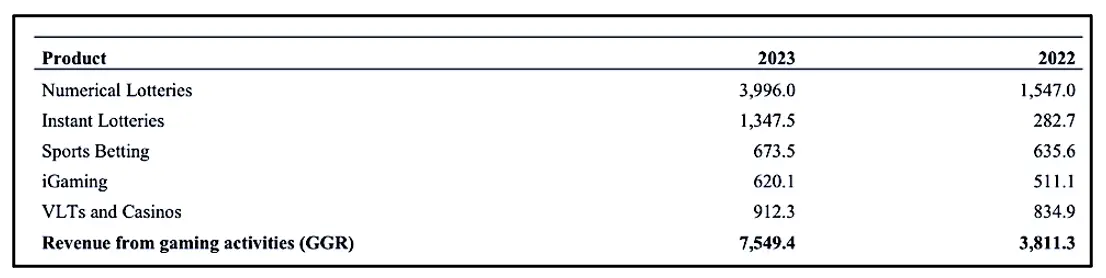

Celá skupina měla na konci minulého roku (2023) celkové konsolidované tržby z prodeje loterijních her ve výši 7,549 mld. eur, meziročně o 98 % více. Rostly i tržby z neloterijních doplňkových aktivit zahrnujících provozování loterie pod soukromou správou, prodej dobíjecích kódů, přeprodej telekomunikačních služeb, herních technologií, herního obsahu a další doplňkové služby. Celkové tržby ve výši 7,878 mld. eur na konci 2023 tak meziročně vzrostly o 97 %. Následující tabulka ukazuje strukturu tržeb holdingu Allwyn:

Provozní zisk ovšem tento dvojnásobný růst tržeb nezopakoval a meziročně vzrostl jen o cca 11 %. Celková provozní marže tak meziročně klesla z 20 % na pouze 11,3 %. Mohl za to loňský výrazný růst nákladů, a to zejména v položce „gaming taxes and good cause contributions“, které vzrostly z 1,456 mld. eur v roce 2022 na 4,289 mld. eur v loňském roce.

Tato položka představuje poplatky uvalené na herní aktivity podle místní legislativy nebo regulací (obvykle počítané jako pevné procento z výnosů z herních aktivit (GGR) nebo z vsazených částek) a příspěvky určené na podporu veřejně prospěšných projektů a aktivit. Meziročně rostly i náklady na marketing, na odpisy, na zaměstnance, na materiál a služby a náklady na distribuci. Celkové konsolidované náklady tedy meziročně vzrostly o 3,931 mld. eur, zatímco tržby jen o 3,890 mld eur. Rostly i finanční náklady na platby úroků, a to z 227 milionů eur v roce 2022 na 310 milionů eur loni. I proto se celková finanční ztráta loni navýšila o 58 milionů na -307 milionů eur. Konsolidovaný profit před zdaněním i tak meziročně vzrostl na celkových 583 milionů eur. Rentabilita tržeb se ovšem snížila ze skoro 14 % na 7,4 %. Zisk se pak dále upravoval ještě o splatnou daň a ostatní úplný výsledek. Čistý konsolidovaný zisk po zdanění připadající akcionářům mateřské společnosti Allwyn AG činil v roce 2023 celkem 108 milionů eur.

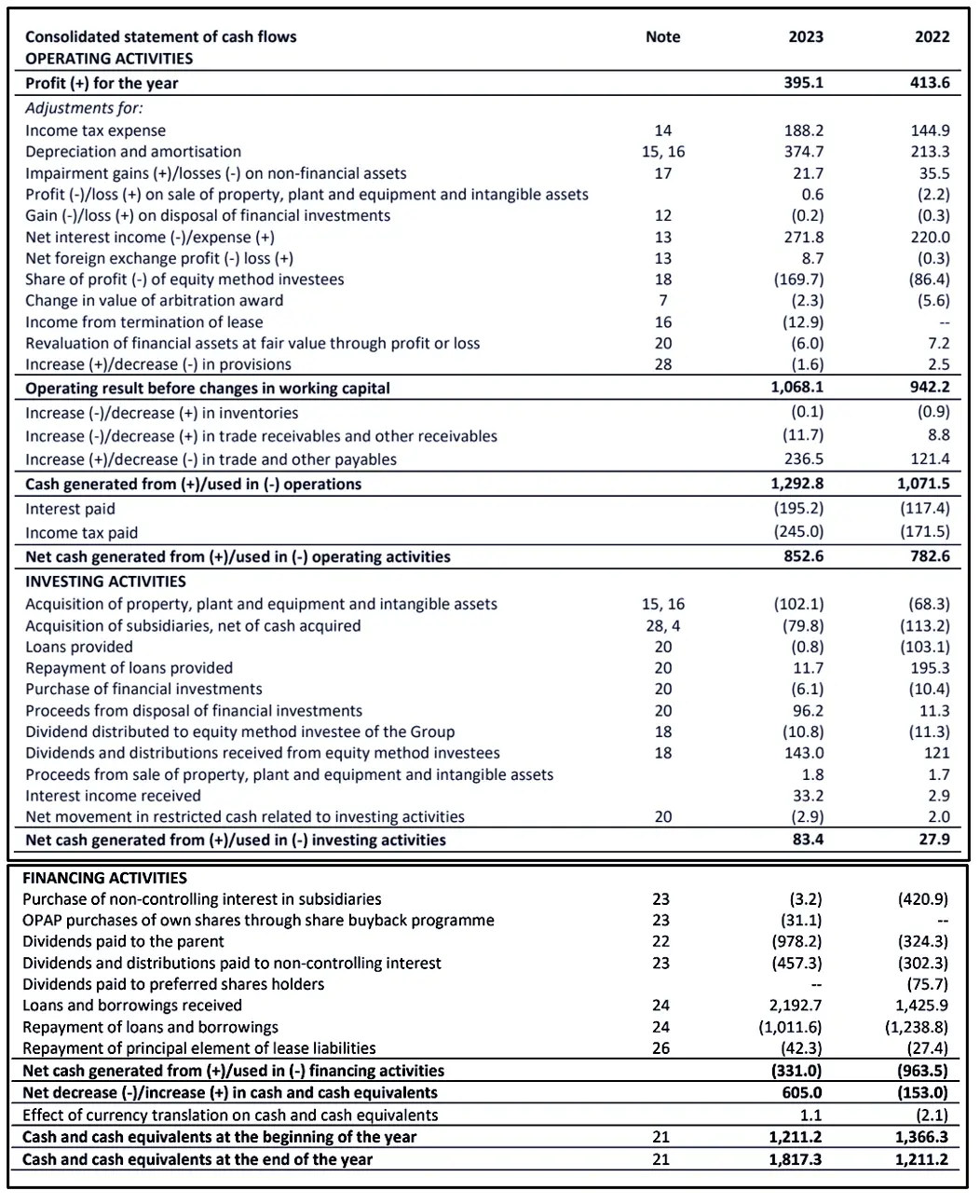

Výkaz cash-flow:

V loňském roce dosáhla skupina na čistý nárůst peněžních prostředků a peněžních ekvivalentů o +605 milionů eur oproti poklesu o -153 milionů v roce 2022. Likvidní prostředky dosáhly na konci roku 2023 celkem 1,817 mld. eur. Cash flow toky z provozní činnosti byly kladné v obou letech (2023 i 2022), přičemž v roce 2023 činily +1,068 mld. eur před změnami pracovní kapitálu a +852 milionů po změnách PK, zdanění i úrocích

978 milionů eur ale ve stejném roce vyplatila matce KKCG jako dividendu (a dalších 457 milionů si vzali na dividendách minoritní akcionáři některých dcer) a dalších 1,011 mld. eur použila skupina na splacení dluhů. V rámci finanční části výkazu cash flow tedy loni odteklo -331 milionů eur. Investiční oblast skončila čistým přílivem peněžních prostředků ve výši +84 milionů, protože ač skupina investovala do nového majetku nebo do akvizice nových dcer, z existujících podílů s podstatným vlivem obdržela na 143 milionů dividendách a zároveň nějaké podíly i prodávala.

Závěr:

Po nedávných atraktivních emisích od skupiny Accolade nebo lékárenské sítě Dr. Max (Penta) se na trhu představují dluhopisy Karla Komárka patřící do stejné „váhové kategorie“. Bondy vydávané v plánovaném objemu 10 miliard korun (největší emise v dějinách Česka) jsou velmi dobře připravené. Burzovně obchodovatelné dluhopisy, které budou určitě vysoce likvidní, jsou opatřené řadou kvalitních kovenantů a nepřímým ručením mateřské společnosti KKCG (formou zástavy pohledávky). Zastaven je i 25% podíl v holdingu Allwyn.

Tato zástava sice nedává věřitelům rozhodující podíl a skutečná tržní hodnota je díky velkému goodwillu předmětem diskuse, závazky z těchto dluhopisů ale bude určitě schopna více než dostatečně krýt. Investory může v účetnictví zarazit nepříliš příznivá hodnota vlastního kapitálu Allwyn, kdy si matka KKCG z tohoto holdingu bere každoročně zisky formou dividend, a to i přes nerozdělenou ztrátu v účetnictví na konci 2021, 2022 i 2023. To je také důvod, proč má skupina Allwyn konsolidovaný záporný vlastní kapitál. Důvodem časté výplaty dividend je ale charakter loterijního byznysu, který je kapitálově velmi nenáročný a nepotřebuje peníze na reinvestice, které si proto KKCG bere formou dividend a investuje jinam. Účetní záporný vlastní kapitál navíc neodráží skutečnou hodnotu celé skupiny, jejíž tržní valuace bude kvůli internímu goodwillu někde jinde.

Loterijní divize je jinak po finanční stránce slušně rentabilní s každoročně rostoucím obratem i ziskem EBITDA a stabilním cash flow a finančně zdravý je i zbytek skupiny KKCG. Loterijní část navíc konsoliduje většinu evropského loterijního trhu, což dává KKCG značnou konkurenční výhodu a stabilní zákaznickou základnu. Vzhledem k míře podstupovaného riziku je proto nabízený výnos ve výši 7,75 % ročně na pět let velmi lákavý.